Как жить на дивиденды, если для вывода денег надо закрыть ИИС?

Не так давно я начал инвестировать. Открыл ИИС, прикупил немного ETF. Определился с целью: пенсионные накопления с дивидендной доходностью или дивидендная зарплата.

Сейчас я постепенно начал докупать дивидендные акции. И вот буквально недавно меня как молнией шарахнуло: выводить-то как я буду все эти дивиденды?

Пройдет, например, N лет, я захочу перейти на дивидендную зарплату. А как я это сделаю? Ведь если я вывожу деньги, то ИИС автоматом закрывается — и все бумаги улетают в трубу.

Я же не смогу перенести все бумаги с ИИС на брокерский счет? Остается только распродавать активы, выводить деньги, а с типом А еще и уплачивать налоги с прибыли и перезакупаться на брокерский счет?

Получается, что при крупных размерах активов лучше вообще уходить на обычный брокерский счет и получать налоговый вычет по сроку удержания акций в течение трех лет? Или, может быть, вариант с распродажей и перезакупкой не так плох, если совместить его с вычетом Б?

Буду рад, если вы расскажете, как по-человечески перейти с ИИС на дивидендную зарплату.

Иван, вывести деньги с ИИС, не закрывая счет, нельзя. Тем не менее некоторые брокеры позволяют получать купоны облигаций и дивиденды по акциям не на ИИС, а на брокерский или банковский счет. Это удобно: ИИС закрывать не придется.

Этим способом можно даже вывести часть денег с ИИС. Я разберу подробнее, как это работает. Заодно расскажу, как можно совмещать ИИС и брокерский счет и стоит ли собирать портфель только из дивидендных акций.

Как вывести деньги, не закрывая ИИС

По закону вывести деньги или ценные бумаги с ИИС без закрытия счета нельзя. Из-за этого ИИС неудобен как источник пассивного дохода.

Однако есть законный обходной путь. Некоторые брокеры, например Сбербанк и ВТБ, разрешают получать купоны по облигациям и дивиденды по акциям не на ИИС, а на внешний счет, например банковскую карту. Это не считается выводом средств и не приводит к закрытию ИИС.

С помощью купонов и дивидендов можно вывести часть денег, уже имеющихся на ИИС. Вот как это работает.

Можно купить облигации за несколько дней до выплаты купона и продать их после выплаты. На этой операции вы вряд ли что-то заработаете, зато купон поступит на банковский счет, а объем средств на ИИС уменьшится.

Или можно купить акции за несколько дней до дивидендной отсечки, а после отсечки продать их. Аналогично вы вряд ли что-то заработаете: после отсечки цена акций обычно падает примерно на размер дивидендов. Зато часть денег с ИИС через дивиденды окажется на банковском счете.

Узнайте у вашего брокера, позволяет ли он получать доход от ценных бумаг, учитываемых на ИИС, на внешний счет. Если да, проблема решена: достаточно попросить брокера зачислять купоны и дивиденды на банковский счет вместо ИИС. Так вы сможете получать пассивный доход без необходимости закрывать счет.

Если ваш брокер не разрешает так делать, то можно перейти к другому брокеру. Но предупреждаю: переводить ИИС от одного брокера к другому сложно и утомительно. У нас есть статья, где подробно описано, как это происходит.

Проще закрыть счет и открыть новый. Минус в том, что если закроете ИИС меньше чем через три года с даты открытия, то потеряете право на вычеты по нему.

Инвестиции — это не сложно

Пройдите наш бесплатный курс по инвестициям для новичков. Быстрые и нескучные уроки о том, как вкладывать с умом, когда все вокруг без ума.

Можно ли перенести бумаги с ИИС на брокерский счет

Предположим, вы захотите вывести деньги с ИИС. Для этого надо продать активы и закрыть счет. Если это ИИС с вычетом на взнос, то есть тип А, с полученного дохода брокер удержит НДФЛ.

Однако при закрытии ИИС необязательно продавать ценные бумаги — их можно перенести на обычный брокерский счет. Когда они станут учитываться на брокерском счете, можно будет воспользоваться вычетом по сроку владения, иначе говоря, трехлетней льготой. Тогда не придется платить налог с дохода от продажи бумаг. Главное, не запутаться в датах.

Не все брокеры позволяют переносить бумаги с ИИС на брокерский счет. Уточните у вашего брокера, можно ли так сделать и что для этого требуется, а также будет ли комиссия за перенос бумаг.

Не всегда есть смысл переводить активы на брокерский счет. Это актуально, если речь идет о подорожавших паях биржевых фондов или акциях, а вот поступать так с облигациями вряд ли стоит. Основной доход от облигаций — это купоны, а не рост цены. Кроме того, можно выбрать облигации с датой погашения, примерно соответствующей дате, в которую вы планируете закрыть ИИС.

Наконец, перенос бумаг вряд ли имеет смысл, если при закрытии ИИС будет применен вычет на доход — тип Б. В таком случае можно продать бумаги перед закрытием счета, и с полученного дохода не будет удерживаться НДФЛ.

Стоит ли использовать ИИС и брокерский счет одновременно

Возможно, вам будет удобно совместить ИИС и обычный брокерский счет. Как именно распределить средства между счетами, зависит от того, сколько денег вы планируете вкладывать, в какие активы, на какой срок и на какой налоговый вычет можете рассчитывать.

Вот несколько ситуаций и то, как можно разделить деньги между разными видами счетов.

Пример 1. Предположим, у вас белая зарплата, и вы можете получать вычет на взнос, тип А, возвращая до 52 000 Р НДФЛ каждый год. В таком случае можно вносить на ИИС до 400 000 Р в год. Если брокер позволяет получать купоны и дивиденды на внешний счет, то на ИИС можно держать облигации и дивидендные акции — те бумаги, которые должны приносить пассивный доход и которые вы не будете продавать.

Остальные деньги, то есть все сверх 400 000 Р в год, можно инвестировать через обычный брокерский счет. Если надо будет продать какие-то бумаги с брокерского счета, вы сможете применить вычет по сроку владения и освободить полученный доход от НДФЛ полностью или частично, а деньги можно легко вывести.

Пример 2. Допустим, у вас нет НДФЛ для возврата. Например, вы ИП или возвращаете весь НДФЛ через имущественный вычет. Тогда можно использовать ИИС с вычетом на доход, тип Б, и обычный брокерский счет.

Если брокер не позволяет получать купоны и дивиденды на внешний счет вместо ИИС, тогда на ИИС типа Б можно держать акции и доли в фондах, чтобы доход от продажи не облагался налогом даже при краткосрочных сделках. На брокерском счете — облигации и дивидендные акции, доход от которых вы без проблем сможете выводить, а также акции и доли в фондах, которые будете держать больше трех лет.

Пример 3. Рано или поздно вы, вероятно, захотите вложить часть денег через иностранный брокерский счет. Это даст вам доступ к дополнительным инструментам, в том числе сотням ETF, платящих дивиденды.

На ИИС тогда можно будет держать облигации российских компаний и органов власти, а также акции компаний или паи фондов, которые есть на Московской и Санкт-Петербургской биржах. На иностранном брокерском счете — активы, к которым нет доступа на российских биржах.

Налоговые вычеты не действуют на бумаги, торгующиеся на иностранных биржах. Также надо самостоятельно платить налоги, а еще уведомлять налоговую об открытии счета и сообщать о движении средств.

Кроме этих трех примеров возможны и другие комбинации счетов или иное распределение средств на них. Как все организовать, зависит от ваших целей, возможностей и предпочтений.

Стоит ли инвестировать только в дивидендные акции

Предположу, что вы хотите дивидендную зарплату, чтобы не продавать акции и не беспокоиться из-за колебания их цены. Это популярный подход, но вряд ли стоит держать весь портфель в дивидендных акциях. Вот несколько причин:

- Если портфель состоит только из акций, он может сильно подешеветь в кризис, а это неприятно. Часть портфеля можно вложить в менее рискованные облигации или даже банковские депозиты — так у вас будет меньше причин переживать. Правда, ожидаемая доходность портфеля тоже снизится.

- Далеко не по всем акциям выплачиваются дивиденды. Портфель только из дивидендных акций может оказаться недостаточно диверсифицированным.

- Если у компании возникнут финансовые проблемы, дивиденды могут уменьшить или вообще отменить. Заодно упадет цена акций.

Я бы ориентировался не только на дивиденды. Можно создать портфель, из которого вы будете постепенно забирать средства в виде дивидендов, купонов и денег от продажи активов.

Продавать активы психологически сложнее, но вообще нет принципиальной разницы, как вы получите доход: от продажи части ценных бумаг или в виде дивидендов. Продажа может быть даже выгоднее из-за налоговых вычетов.

Важно не слишком быстро тратить портфель. Ориентир такой. В первый год можно забрать из портфеля до 3,5—4% его стоимости. В последующие годы можно брать из него столько же, сколько и в прошлом году, каждый год увеличивая сумму на инфляцию за прошедший год.

При таком подходе портфеля почти наверняка хватит на 30 лет жизни или больше. Очень желательно, чтобы доля акций в портфеле была хотя бы 40—50% , при этом он должен быть хорошо диверсифицирован.

Чтобы выйти на пенсию, нужна сумма, равная примерно 25—30 вашим годовым расходам на момент выхода на пенсию. Может требоваться больше или меньше денег. Это зависит от возраста и ожидаемой продолжительности жизни, желания оставить наследство и других факторов.

Вам могут пригодиться другие наши материалы по теме:

Жить только на дивиденды или периодически продавать небольшую часть активов — решать вам.

Что в итоге

Чтобы вывести деньги с ИИС, надо закрыть счет. Однако некоторые брокеры позволяют получать дивиденды и купоны не на ИИС, а на банковский счет. В таком случае активы на ИИС могут приносить пассивный доход и закрывать счет не придется.

При закрытии ИИС можно перенести ценные бумаги на брокерский счет, чтобы продать их там и не платить налог. У некоторых брокеров такое может быть недоступно. Кроме того, перенос бумаг не всегда имеет смысл.

Можно одновременно использовать ИИС и обычный брокерский счет. Как распределить деньги между ними и куда их вложить, зависит от многих факторов: цели инвестора, горизонта инвестирования, суммы для вложений, доступных вычетов и др.

Портфель только из дивидендных акций может оказаться неоптимальным. Кроме того, необязательно ориентироваться только на дивиденды и иные выплаты — можно постепенно продавать ценные бумаги, чтобы было на что жить. Главное — продавать активы не слишком активно, иначе капитал быстро закончится.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Ждём когда Тинькофф сделает возможным вывод дивов и купонов на банковский счёт

Дмитрий, точняк. Сейчас в поддержку написал за этот функционал раз пятый уже.

Кивнули головой))

Дмитрий, год назад менеджеру сказал в первый раз и раз в месяц напоминаю. почему тормозят?

Максим, насколько я понимаю, нужно решить много бюрократических вопросов. Я уверен, что Олег Юрич с радостью улучшил бы качество сервиса. Быть первым Брокером в РФ по число хомяков и не уметь того, что умеет банк для бабушек не комильфо.

Максим, Значит, им очень выгодно иметь Все ваши деньги.

Максим, август 2021 на носу…

Максим, потому. что все деньги, лежащие на счетах, можно крутить.

А чего вы зациклились на термине «дивиденды»? Вам нужен ежемесячный денежный поток на пенсии, правильно? Вот и научитесь работать с облигациями. Там обещанный фиксированный купон не могут отменить, как дивиденды в акциях. Стоимость облигации 100% получите обратно при гашении.

Берёте десятка два-три разных облигаций, риск уменьшается, а приток купонов на счет становится равномерным. Практически гарантированным, без лотереи с курсом акций на бирже.

Да, тоже думал о том, что преклонном возрасте можно жить не только на проценты от капитала. Если капитал оставлять некому, можно по 5-10% каждый год отщипывать от основной суммы накоплений.

Pavel, на самом деле облигации имеют и минусы:

— так же могут падать в цене (посмотрите графики ОФЗ 2015 года или март 2020);

— дефолт по облигациям не такой уж редкий случай, бывали даже технические дефолты по обязательствам субъектов федерации, а у тем более в выскодоходном сегменте;

— при повышении ключевой ставки проценты по более ранним выпускам становятся менее интересны и цена таких облигаций снижается;

— даже при неплохой диверсификации отказ одного из эмитентов от выплат повлечет серьезную просадку доходности портфеля;

— субординированные облигации — самый низший ранг обязательств при банкротстве эмитента;

— варианты с амортизацией, офертами, плавающей доходностью относительно сложны в отношении расчета доходности, а также приводят к дополнительным издержкам, а значит снижению доходности (из-за необходимости размещать освободившиеся средства).

Andrey, вы всё верно пишите, только у акций, по сути, такие же недостатки только гипертрофированней:

1. Акции колеблется в цене намного сильнее облигаций;

2. Если у компании дефолт, с акциями также можете распрощаться, в очередь встанем после облигаций;

3. Решается через плавающий купон, привязанный к ключевой ставке, а лучше к инфляции. В акциях — это в принципе нерешаемая проблема;

4. Аналогично в акциях: дефолт по облигациям неминуемо приведёт к банкротству или кратному сокращению стоимости акций. В первом случае акционер не получит ничего (по облигациям обычно взыскивают около 15%), во втором случае долг по облигациям будет реструктуризирован, т.е. скорее всего основная часть денег будет получена, но много позже, повторюсь, с акциями ситуация будет плачевнее при любых раскладах;

5. Субординированные облигации вообще лучше не трогать, только для рисковых, для целей статьи они не подходят;

6. В акциях регулярно нужно будет корректировать портфель. Вы правы, в облигациях расчёты будут сложнее, но речь идёт о том, что в акциях такие расчёты в принципе будут не осуществимы. Кроме этого, можно покупать облигации без оферт, амортизации, плавающей доходности и пр., тогда расчёты будут совсем простые.

Поэтому мне тоже не понятно зачем составлять портфель только из акций.

Василенко, вот только инфляция — друг акций и враг облигаций

Andrey, повторюсь используйте облигации с плавающим купоном, привязанным к инфляции. Проблема с инфляцией сейчас чаще всего надумана и преувеличена, скорее будет проблема с дефляцией. Но если она действительно волнует, то плавающий купон легкий выход заработать. Плюс такие облигации будут надёжней акций.

Даже при средних выплатах 8%/год, необходимо держать акции на сумму не менее 4.5 млн.рублей, чтоб иметь 30 000 рублей в месяц, это скромный вариант прожиточного минимума на двоих без аренды жилья (соответственно нужна сумма выше — не сложно посчитать). Допустим. Однако, дивиденды такая вещь — их легко могут не выплатить, а, значит, инвестор недосчитается солидной суммы, причем, недосчитается в моменте, рассчитывая на нее длительное время. Помимо прочего, стоимость акций может упасть, не надо думать, что рынок будет расти вечно и что в принципе будет расти. За примерами далеко ходить не надо, взять тот же Сбербанк, хотя есть Распадская и еще десяток похожих историй. Т.е.тут еще и повыбирать придется, не говоря о банкротстве или политических рисках. В общем идея из серии «закопаю 3 сольдо — вырастет золотое дерево»

Юрий, в любом случае, какие бы вы доводы не приводили, жить на зарплату и пенсию менее выгодно, чем при рисках на инвестициях. Я вообще не вижу смысла жить без рисков.

Дмитрий, речь не про инвестиции, а именно про расчет на дивиденды. Инвестиции — это хорошо, когда сделаны на растущих рынках, а не в погоне за двумя зайцами

Юрий, ну да, здесь я согласен. И тем не менее я верю в дивидендный портфель при условии достаточной диверсификации и сидении хотя бы пару раз в месяц за монитором. Старикам вряд-ли этого будет хотеться. Вечный портфель Тинькофф может оказаться одним из решений (время покажет)

Юрий, если ответите, что принесёт вам больше 8% годовых, я соглашусь с вашим «закопай 3 сольдо»

Andrey, обыкновенная долгосрочная торговля на рынке. Это когда десяток сделок в год и контроль над средствами. Плюс те же самые дивиденды, если позволяет ситуация (если бумага падает, на продаже можно получить больше, чем на вероятных дивидендах). Как показали дивы 2019 года — многие компании или отказались от выплат, или перенесли выплаты, что практически равносильно отказу.

Юрий, это уже спекуляция, больше

Andrey, облигация TCS Perpetual, доходность 9,5 в долларах. Но несколько но:

-нужно стать квалифицированным инвестором, чтобы купить

-и облигация субординированная, долг самого низкого уровня

Igor, цена покупки и продажи поменяется, примерно на сумму купона. Вы купите за 110, получите купон 10 и продадите уже за 100, т.к. цена бумаги снизится. Суть в том, что вы «вывели» немношк денег в виде купона

Спасибо за статью, действительно мало кто реально представляет, как жить-то на портфель потом.

Но вот случится пандемия опять, а мне 75 и роста обратно я, возможно, уже не дождусь. Для себя решила, что ближе к «пенсии» часть активов на такой случай перенесу в золото и займы государству.

Дивиденды «ВТБ» в 2021 году

ПАО «ВТБ» (VTBR) — второй по величине банк в РФ с активами 18,1 трлн руб., что составляет порядка 17% капитала банковской системы страны (на начало 2021 г.). Поэтому параметры его дивидендных выплат отражают тренды развития всей банковской отрасли.

Результаты деятельности ПАО «ВТБ»

По итогам 2020 г. ключевые показатели состояния банковской системы России продемонстрировали разнонаправленную динамику.

| Показатель | Величина (трлн руб.) | Годовая динамика |

| Активы | 103,8 | +12,5% |

| Кредиты корпоративному сектору | 44,8 | +9,9% |

| Розничное кредитование | 20 | +13,5% |

| Чистая прибыль | 1,6 | −6,2% |

Рис. 1. Показатели банковского сектора РФ на конец 2020 г. Источник: Центробанк

Несмотря на рост активов и кредитования, динамика чистой прибыли сектора ушла в минус. Основные причины этого — рост резервов для покрытия рисков, а также последствия пандемии.

На таком фоне ПАО «ВТБ» продемонстрировало следующие результаты ( данные по МСФО ):

- чистая прибыль составила 75,3 млрд руб. (падение за год на 63%);

Основные причины снижения чистой прибыли и ROE:

- «прочие доходы» — этот сегмент принёс убытки в размере 59,1 млрд руб.;

Учитывая нормализацию обстановки, банк прогнозирует, что его чистая прибыль по итогам 2021 г. будет в диапазоне 250–270 млрд руб., а дивиденды будут выплачены в размере 50% по МСФО.

Дивиденды ПАО «ВТБ» за 2021 год

Дивидендная политика банка предполагает, что на выплаты акционерам будет направляться не менее 25% чистой прибыли по МСФО. На практике эта пропорция не всегда соблюдается: по итогам 2018 и 2019 гг. размер дивидендов составил 15% и 10% по МСФО соответственно. Но по итогам 2020 г. банк осуществит выплаты по обыкновенным акциям из расчёта 50% чистой прибыли по МСФО.

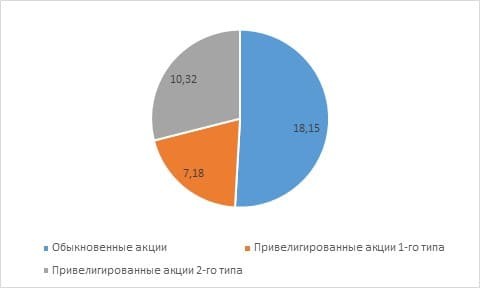

На заседании, прошедшем 23 апреля 2021 г., совет директоров ПАО «ВТБ» рекомендовал направить на дивиденды 35,65 млрд руб. Они будут распределены между тремя основными типами акций банка.

День закрытия списка акционеров ПАО «ВТБ» — 22 июня 2021 г. Последний день, когда можно купить акции «ВТБ» (тикер VTBR) для получения дивидендов, — 18 июня.

Основные параметры дивидендных выплат ПАО «ВТБ» наглядно отражены в «Календаре дивидендов».

Налоговая ставка для дивидендов

Налоговый кодекс предусматривает стандартную ставку для дивидендов в 13% (ст. 224). При этом следует учитывать, что с 2021 г., согласно ФЗ № 372 от 23.11.20, для дивидендов свыше 5 млн руб. устанавливается ставка в 15%.

Особые ситуации, когда возможно минимизировать налоговые выплаты по дивидендам и прибыли от операций с акциями, ранее разбирались в «Открытом журнале».

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест – вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

ВТБ Инвестиции — нужно ли платить налоги с дивидендов?

ВТБ Инвестиции позволяют быстро и просто выполнять ряд финансовых задач: покупать и продавать ценные бумаги, зарабатывать на валюте, пополнять счет и выводить деньги. Владельцы акций отличаются аналитическим мышлением, в их мыслях всегда рождаются новые стратегии и отметаются неактуальные старые. Это неудивительно, ведь нужно удержать в памяти большое количество информации о самых разных российских и иностранных корпорациях. Удивительно другое, как инвесторы часто упускают очень важный момент — предусмотренные банком налоги. Из-за такого упущения план по получению определенного дохода уже некорректен, ведь нужно помнить о том, что какая-то сумма будет списана со счета. А начинающие владельцы акций вовсе пугаются, что с их карты куда-то пропали деньги. Для того, чтобы не возникало таких неприятных ситуаций, следует знать, что в «ВТБ мои Инвестиции» налоги с дивидендов придется уплачивать.

Какие налоги предстоит уплатить от брокера ВТБ в 2021 году

Итак, за доходы, полученные от инвестирования, следует уплачивать НДФЛ. Для налоговых резидентов РФ налоговая ставка составляет 13% при доходе до 5-ти млн рублей в год. И 15% от суммы при доходе свыше. Для нерезидентов РФ комиссия составляет 30%.

Налоговый резидент — это человек, который находится на территории России последние 12 месяцев в течение 183 дней.

Под доходом здесь подразумевается получаемый капитал при инвестировании. Например, деньги, полученные при продаже акций или с приходом дивидендов.

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Если вы купили акцию, она у вас подорожала, но вы не стали её продавать, то налоговое обложение в данной ситуации не предусмотрено.

Сколько налогов необходимо уплатить?

Условно налоги можно поделить на два вида: 1) те, что приходится уплачивать с прибыли, 2) налог при закрытии ИИС.

Операции, которые включены в налоговую базу:

- купля-продажа ценных бумаг, обращающихся на организованном рынке ценных бумаг;

- купля-продажа ценных бумаг, не обращающихся на организованном рынке;

- купля-продажа производных инструментов для финансирования, например, фьючерсов и опционов, обращающихся на организованном рынке ценных бумаг

- купля-продажа производных финансовых инструментов, не обращающихся на организованном рынке ценных бумаг ;

- операции РЕПО;

- операции, связанные с открытием или закрытием коротких позиций.

ВТБ удерживает процент только с рублевой денежной суммы, находящейся на личном счету брокера. Во избежании задолженности следует иметь на ЛС определенные денежные средства в рублях.

Платформа Тинькофф Инвестиции позволяет вам научиться прибыльному и современному делу, открывая возможности не только приумножить капиталы, но и предоставляя бесплатные уроки, акции в подарок, а также специальную программу «Рост активов за 3 месяца». Переходите по ссылке здесь👈 и безопасно обучайтесь уже сегодня!

Когда брокер спишет налоги

Если инвестор получает прибыль, то брокер ВТБ обещает самостоятельно заняться расчетом налогов и списанием их с брокерского счета. Когда это происходит? Есть три условия:

- По окончании налогового периода за прошедший год;

- При выплате денежных средств или выводе ценных бумаг до истечения налогового периода;

- При расторжении договора на брокерское обслуживание.

Однако ВТБ не всегда выполняет роль налогового агента. Важно знать, когда это задача брокера, а когда — инвестора.

Брокер сам взимает комиссию и передает её в налоговую при получении:

- дохода от продажи ценных бумаг;

- дивидендов от российских компаний по акциям;

- дивидендов от иностранных компаний по облигациям;

- купонов от иностранных компаний по облигациям;

- прибыли от погашения облигаций (частичного и полного);

- доходов от погашения ПИФов.

Самостоятельно нужно заняться уплатой налогов, когда:

- получены дивиденды от зарубежных компаний;

- получены от зарубежных эмитентов купоны по облигациям;

- получен доход от погашения облигация на счет иностранных компаний;

- получена прибыль от продажи валюты;

- ВТБ не смог удержать налог в конце года, поскольку на ЛС инвестора не хватило для этого денежных средств.

Для того, чтобы заполнить налоговую декларацию самостоятельно, следует обратиться к партнеру ВТБ «Налогия» или сделать это, авторизировавшись на сайте ФНС.

Сделать это несложно: нужно зайти на сайт ФНС, например, через Госуслуги -> войти в личный кабинет -> перейти на вкладку «жизненные ситуации» -> далее нажать «Подать декларацию 3-НДФЛ» -> открыть раздел «заполнить онлайн».

Если по каким-то причинам отчитаться по налогам онлайн не получается, можно обратиться в налоговую по прописке. Для того, чтобы процесс прошел быстрее, приходите с уже заполненным бланком 3-НДФЛ.

Оформите кредитную карту от ВТБ Банка с бесплатным годовым обслуживанием, снятием наличных до 50 000 рублей и с беспроцентным периодом 110 дней! Оформить карту больших возможностей можно здесь👈

Как посмотреть налоги с дивидендов в личном кабинете ВТБ

Для получения данной информации, стоит зайти в личный кабинет брокера в ВТБ.

Простая инструкция, которая поможет узнать, сколько брокеру нужно уплатить:

Здесь выбираем необходимый период, клиента, пункт «подоходный налог». Далее сохраняем выбранные данные

Когда брокер ВТБ спишет налоги?

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Через несколько минут после сохранения данных появится отчет:

Открываем отчет и просматриваем. Там вы найдете информацию по:

- доходам

- расходам

- транзакционным расходом

- общему результату

- налогооблагаемой базой

Для тех, кому пользоваться сайтом на персональном компьютере по тем или иным причинам кажется неудобным, можно посмотреть информацию о налогах в мобильном приложении «Мои инвестиции».

Таким образом, инвестирующим клиентам ВТБ следует знать о налоговой системе своего банка. Налоги списываются по ряду причин, в том числе в случае получения дивидендов. Чаще всего брокер выполняет всю работу за вас: сам рассчитывает процесс денежного взимания, сам перенаправляет деньги в налоговую. Однако в некоторых ситуациях, инвестору придется сделать это самому.

Для просмотра информации о ваших налогах или для их уплаты, удобно будет воспользоваться представленными выше инструкциями со скриншотами. Также помните, что ВТБ устроил льготы для своих клиентов, инвестирующих больше 1 года, 3 или 5 лет. Получайте прибыль и не переживайте: ВТБ Инвестиции налог на дивиденды иностранных компаний и российских корпораций возьмет на себя, сам займется перерасчетом и при необходимости напомнит о задолженности.

Видеообзор

Источник https://journal.tinkoff.ru/ask/iis-passive-income/

Источник https://journal.open-broker.ru/radar/dividendy-vtb-v-2021-godu/

Источник https://ecofinans.ru/investment/vtb-investiczii-nuzhno-li-platit-nalogi-s-dividendov/