Что такое дивергенция в трейдинге

У трейдеров сложилось весьма неоднозначное отношение к индикаторному анализу. Если элементы классического технического анализа встречаются повсеместно — на рабочих столах и начинающих трейдеров, и портфельных управляющих — то отношение к индикаторам более полярное. Часть трейдеров строит на их основе свои торговые системы, а другие полагают, что индикаторы давно устарели и не успевают за всё более ускоряющимися рынками.

Однако есть трейдеры, которые совмещают показания классического анализа и индикаторного, при этом связывая поступающие сигналы с общим новостным фоном и ожиданиями от рынка. Такой подход наиболее профессионален. При этом сигналы индикаторного анализа тоже разнятся по своей силе. Наиболее верным сигналом считается дивергенция, которая возникает достаточно редко и позволяет войти в зарождающийся тренд в самом его начале. В данной статье мы расскажем, что именно из себя представляет дивергенция.

Понятие дивергенции в трейдинге

Дивергенция (англ. divergence — «расхождение») является наиболее сильным сигналом индикаторного анализа. Её суть заключается в образовании нового экстремума в цене в направлении доминирующего тренда при необновлении данного экстремума в индикаторе. Цена продолжает своё движение по тренду, в то время как индикатор говорит, что тренд ослаб и продолжает движение лишь по инерции, а доминирующая группа участников уже выдыхается, значит, велика вероятность смены направления движения.

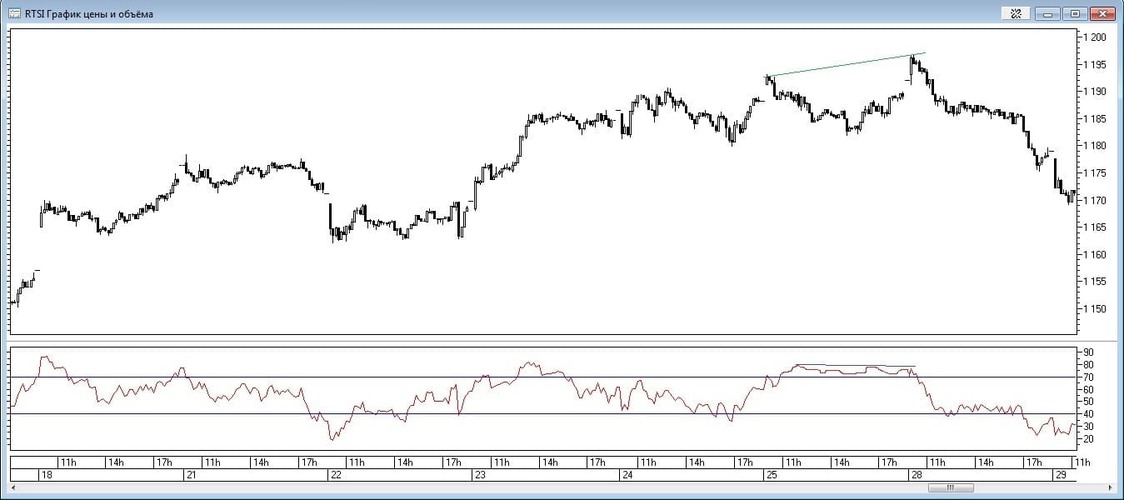

Наиболее распространёнными индикаторами для поиска и анализа дивергенции являются MACD и RSI, но также подходят и многие другие индикаторы — и трендовые, и осцилляторы.

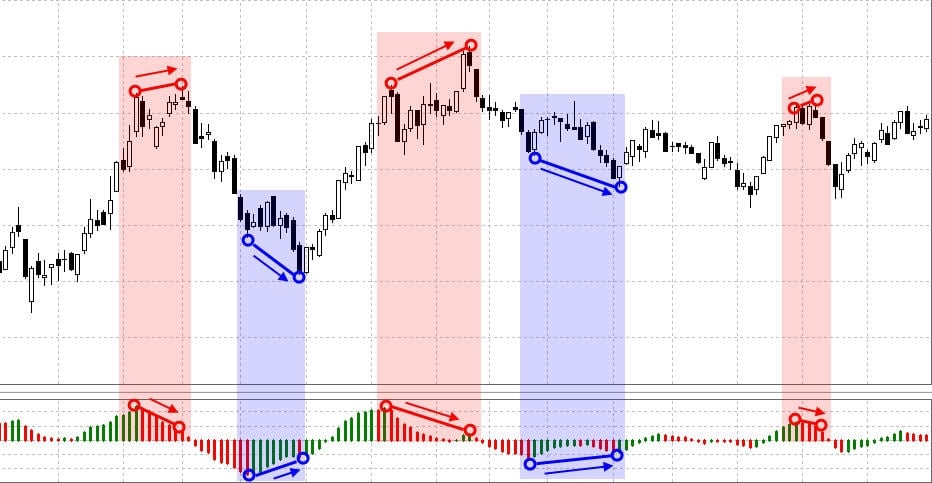

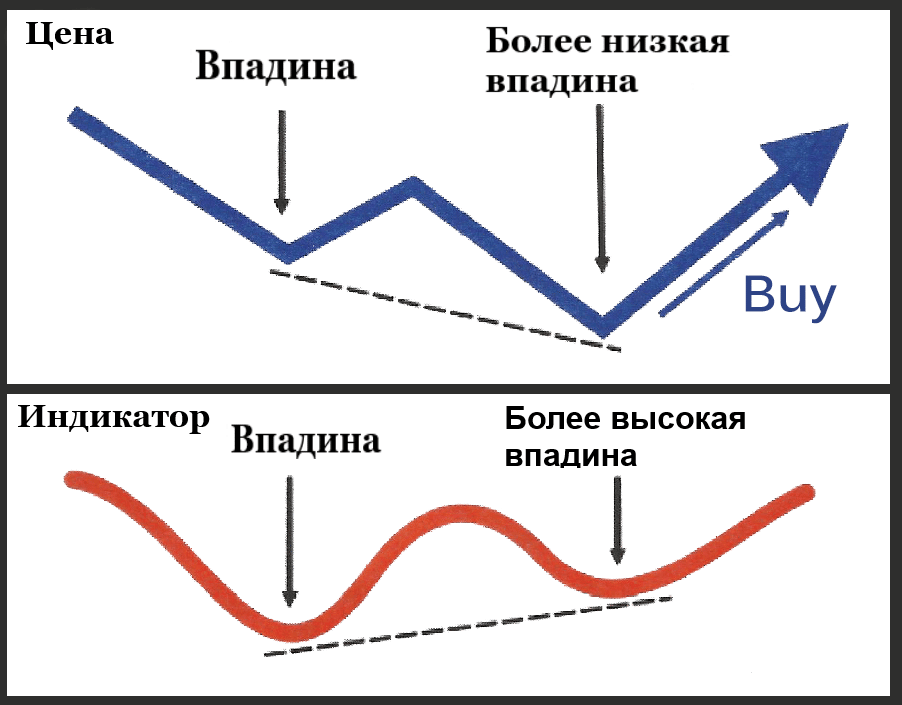

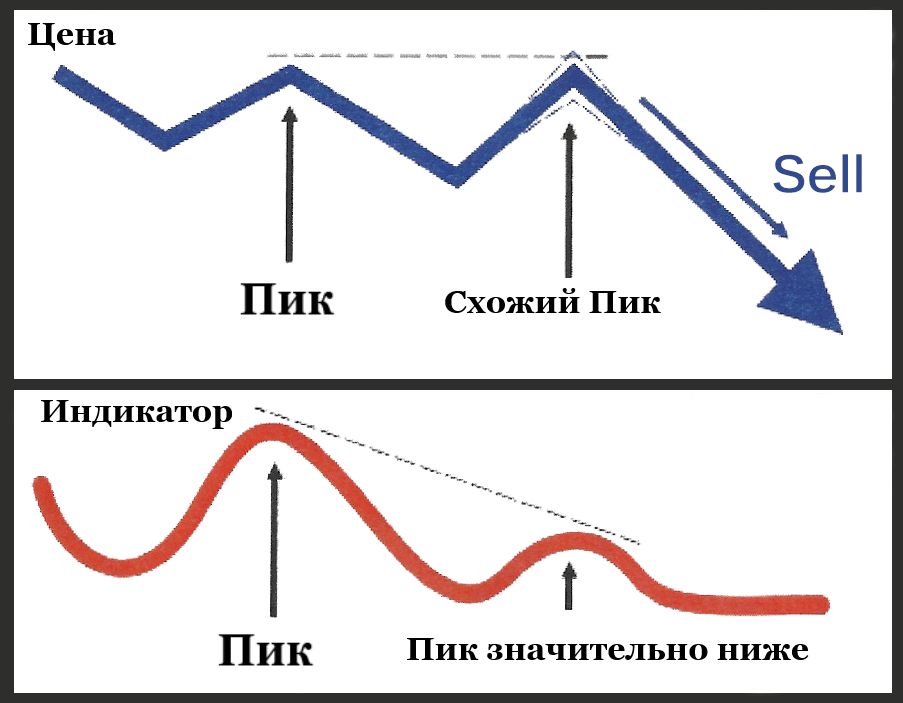

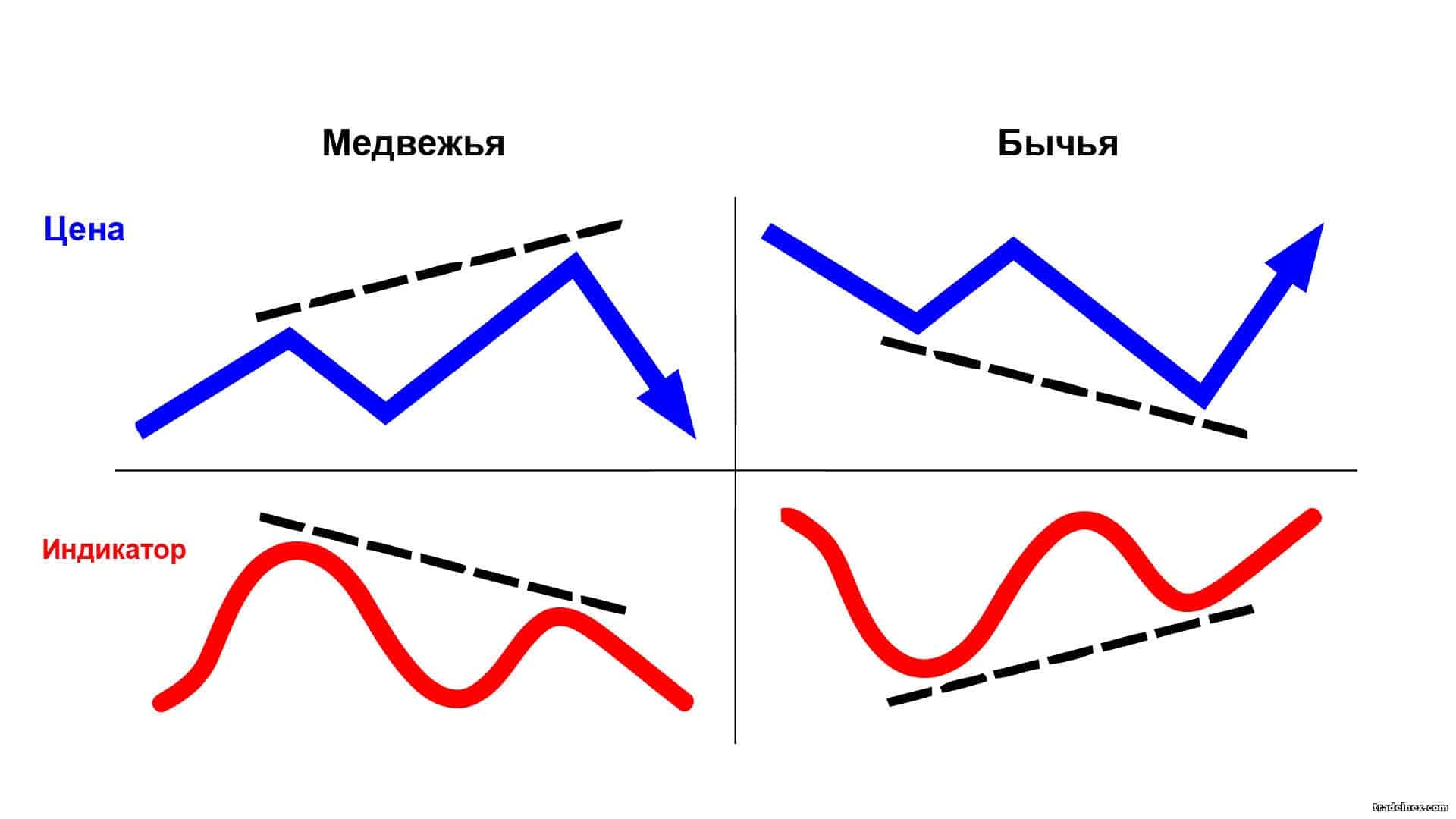

Дивергенции различают по направленности и по количеству экстремумов. Дивергенция, говорящая о вероятной смене медвежьего тренда на бычий и заключающаяся в образовании новой впадины на ценовом графике при необновлении впадины на графике индикатора, называется бычьей. Напротив, если цена образует пик, двигаясь в направлении восходящего тренда, а индикатор показывает неспособность продублировать данный пик на своём графике, то наступает медвежья дивергенция. Она указывает на то, что бычий тренд выдыхается, и медведи могут пойти в полномасштабное наступление.

Виды и сигналы дивергенции

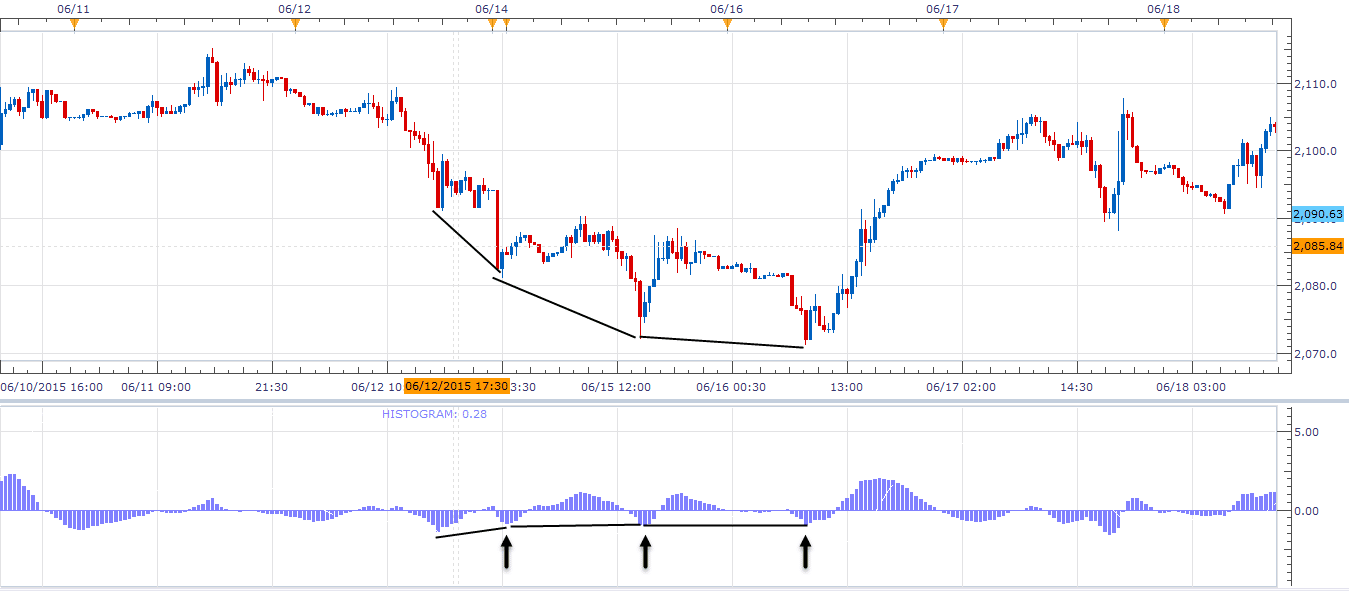

Также дивергенции отличаются по количеству экстремумов. Стандартной дивергенцией является структура из двух экстремумов, но встречаются и дивергенции из трёх формаций, крайне редко — из четырёх.

Дивергенции отличаются и по форме образуемых экстремумов. Так, выделяют дивергенции, в которых по мере развития ценового тренда график индикатора не просто показывает необновление экстремума, а ещё и пробивает трендовую линию индикатора в процессе своего образования. Это наиболее мощная дивергенция.

Следующей по силе является дивергенция, в которой ценовой тренд обновил свой экстремум, например, хай, а индикатор не обновил хай, но при этом лоу тоже не обновился.

Самой слабой дивергенцией является формация, когда тренд обновляет свой экстремум, а график индикатора просто дублирует предыдущий экстремум, то есть фактически переходит в боковик.

Классически при образовании дивергенции сделки совершаются в тот момент, когда цена пробила свою трендовую линию и оттестировала её с противоположной стороны. При этом стоп-приказ традиционно выставляется за последним ценовым экстремумом пробитого тренда.

Для появления дивергенции необходимо наличие предыдущего тренда, а стараться найти дивергенцию в предыдущем боковике бесполезно. Сигналы дивергенции технических индикаторов усиливаются увеличивающимся объёмом в направлении пробоя ценового тренда. Это подтверждает вливание денег профессионалов в смену тренда. И, наоборот, в последних фазах движения в направлении заканчивающегося тренда объёмы торгов начинают принимать минимальные значения, так как рыночные профессионалы уже не поддерживают ценовое движение в направлении ранее доминировавшего тренда. Также усиливающим дивергенцию фактором является выход каких-либо значимых новостей в момент пробоя ценового тренда — в данном случае фундаментальный анализ совмещается с техническим, и они усиливают друг друга.

Дивергенции могут предоставлять трейдеру весьма качественные сигналы для совершения выгодных сделок, однако возникают относительно редко. Дивергенции технических индикаторов целесообразно сопоставлять с классическим техническим анализом, анализом объёмов торгов, а также общим новостным фоном.

Понравилась статья? А у нас таких много! Подписывайтесь на еженедельную рассылку — и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Дивергенция — что это такое в трейдинге

Здравствуйте, уважаемые читатели проекта Тюлягин! В статье рассмотрено один из самых популярных сигналов в трейдинге — дивергенция. В статье вы узнаете что такое дивергенция в трейдинге и техническом анализе, о чем говорит и сигнализирует дивергенция. Также вы узнаете в чем разница между дивергенцией и подтверждением, а также основные ограничения использования дивергенции как торгового сигнала.

Содержание статьи:

Что такое дивергенция?

Дивергенция — это когда цена актива движется в направлении, противоположном техническому индикатору, например осциллятору, или движется вопреки другим данным. Дивергенция предупреждает, что текущий ценовой тренд может ослабевать, а в некоторых случаях может привести к изменению направления цены.

Есть положительная и отрицательная дивергенция (расхождение). Положительная дивергенция указывает на возможное повышение цены актива. Отрицательная дивергенция сигнализирует о возможном снижении стоимости актива.

О чем говорит и сигнализирует дивергенция

Дивергенция в техническом анализе может сигнализировать о значительном положительном или отрицательном движении цены. Положительная дивергенция (также ее называют бычья дивергенция) происходит, когда цена актива достигает нового минимума, в то время как индикатор, например денежный поток, начинает расти. И наоборот, отрицательная дивергенция (медвежья дивергенция) — это когда цена достигает нового максимума, а анализируемый индикатор достигает более низкого максимума.

Трейдеры используют дивергенцию для оценки основного импульса цены актива и для оценки вероятности разворота цены. Например, инвесторы могут нанести на график цены осцилляторы, такие как индекс относительной силы (RSI). Если акция растет и достигает новых максимумов, в идеале RSI также достигает новых максимумов. Если акция, или любой другой актив и его цена, делает новые максимумы, но RSI начинает делать более низкие максимумы, это предупреждает, что восходящий тренд цены может ослабевать. Это отрицательная дивергенция (или медвежья дивергенция). Затем трейдер может определить, хочет ли он выйти из позиции или установить стоп-лосс на случай, если цена начнет снижаться.

Положительная (бычья) дивергенция — противоположная ситуация. Представьте, что цена акции достигает новых минимумов, в то время как RSI достигает более высоких минимумов с каждым колебанием цены акции. Инвесторы могут сделать вывод, что более низкие минимумы цены акций теряют нисходящий импульс, и вскоре может последовать разворот тренда.

Дивергенция — одно из распространенных применений многих технических индикаторов, в первую очередь осцилляторов.

Разница между дивергенцией и подтверждением

Дивергенция — это когда цена и индикатор говорят трейдеру разные вещи. Подтверждение — это когда индикатор и цена или несколько индикаторов говорят трейдеру одно и то же. В идеале трейдеры хотят подтверждения для входа в сделки и во время торгов. Если цена движется вверх, они хотят, чтобы их индикаторы сигнализировали о том, что движение цены, вероятно, продолжится.

Ограничения использования дивергенции в техническом анализе

Как и во всех формах технического анализа, инвесторы должны использовать комбинацию индикаторов и методов анализа, чтобы подтвердить разворот тренда, прежде чем действовать только на основании дивергенции. Дивергенция не будет присутствовать при всех разворотах цены, поэтому необходимо использовать какую-либо другую форму контроля риска или анализа в сочетании с дивергенцией.

Кроме того, когда происходит дивергенция, это не означает, что цена развернется или что разворот произойдет в ближайшее время. Дивергенция может длиться долгое время, поэтому торговля, полагаясь только на нее, может привести к значительным потерям, если цена не отреагирует должным образом.

Резюме

- Дивергенция может происходить между ценой актива и практически любым техническим или фундаментальным индикатором или данными. Тем не менее, дивергенция обычно используется трейдерами, когда цена движется в направлении, противоположном техническому индикатору.

- Положительная дивергенция сигнализирует о том, что цена может вскоре начать движение вверх. Это происходит, когда цена движется вниз, но технический индикатор движется вверх или показывает бычьи сигналы.

- Отрицательная дивергенция указывает на снижение цен в будущем. Это происходит, когда цена движется вверх, но технический индикатор движется вниз или показывает медвежьи сигналы.

- Нельзя полагаться исключительно на дивергенцию, поскольку она не дает конкретных временных торговых сигналов. Дивергенция может длиться долгое время без разворота цены.

- Дивергенция присутствует не для всех основных ценовых разворотов, она присутствует только на некоторых.

А на этом все про дивергенцию. Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Дивергенция бычья и медвежья в трейдинге – определение, примеры

Противники индикаторного анализа рынка главным аргументом «против» считают запаздывание сигналов индикатора от движения котировок. Однако, когда дело касается дивергенции, эта особенность запаздывать помогает находить прибыльные и надежные точки открытия сделок.

Что такое дивергенция в трейдинге

Термин «дивергенция» происходит от английского слова «divergence», что переводится как «расхождение, несоответствие».

Дивергенцией в трейдинге называют несоответствие показаний индикатора движению котировок.

Например, расхождение возникает, когда цена продолжает двигаться в соответствии с трендом и делает новый максимум, а осциллятор дает сигналы об ослаблении тренда, т.е. на графике каждый последующий максимум ниже предыдущего.

Дивергенция предвещает остановку, коррекцию или разворот тренда. Другими словами, это критическая точка, при наступлении которой нужно принимать торговые решения.

Виды дивергенции

- классическая;

- скрытая;

- расширенная.

- медвежья – формируется на восходящем графике и указывает на падение цены в ближайшем будущем;

- бычья – возникает на нисходящем тренде и предвещает рост цены.

Классическая дивергенция

Этот самый распространенный вид дивергенции появляется непосредственно перед сменой тренда.

Например, для определения на графике классической бычьей дивергенции необходимо следить за точками минимумов и установить момент, когда индикаторный график сформирует более высокий минимум, а цена обновит самый низкий минимум.

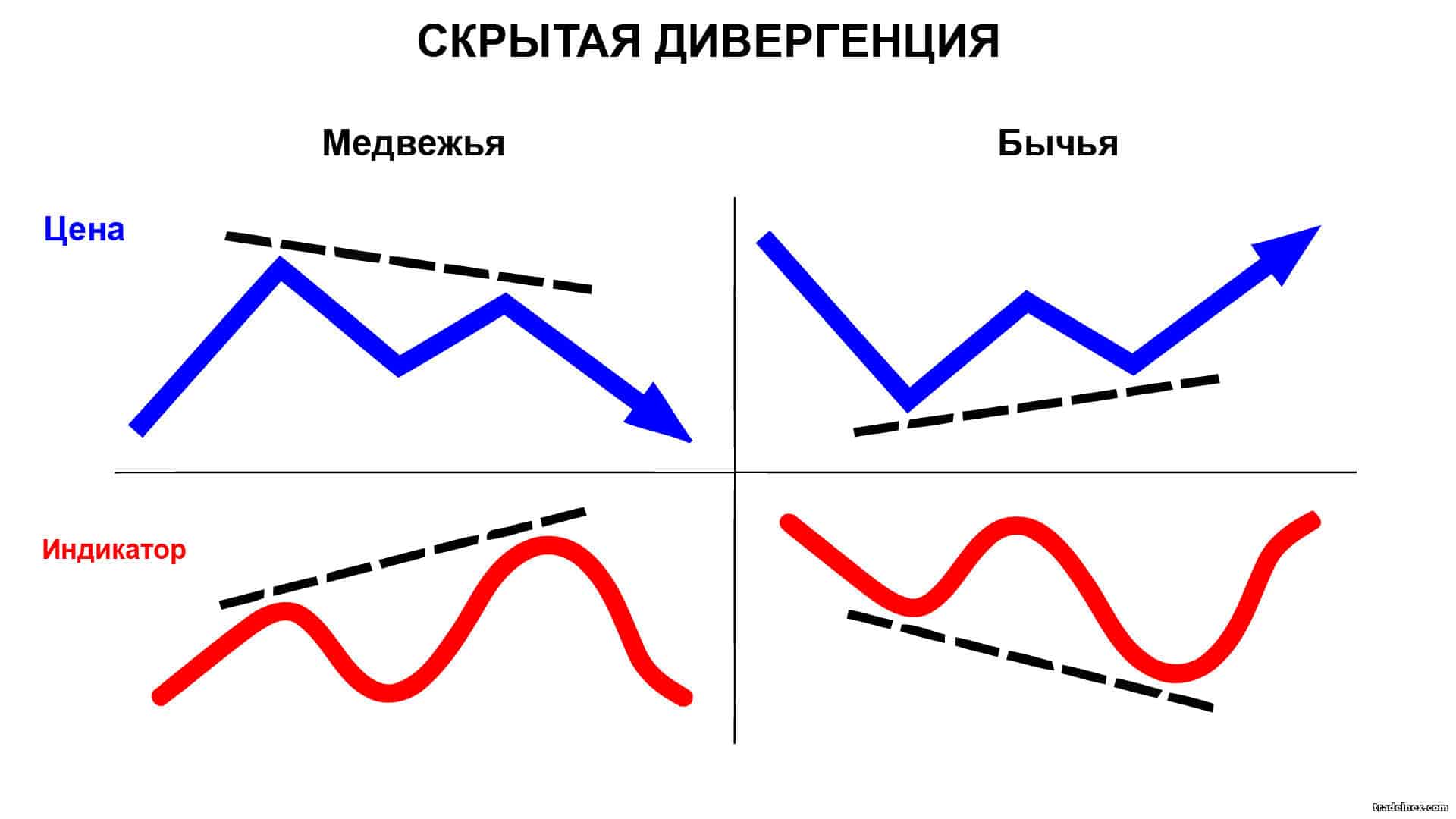

Скрытая дивергенция

В отличие от классической, скрытая дивергенция появляется, когда осциллятор формирует новый максимум или минимум, а реакция ценового движения более слабая, рынок остается на этапе коррекции и консолидации. Этот сигнал говорит о продолжении текущей тенденции и о ее вероятном закреплении.

Появление скрытой медвежьей дивергенции указывает на то, что цена продолжит падение. Скрытая бычья дивергенция свидетельствует о том, что цена продолжит подъем. Скрытое расхождение трудно выявить, но не стоит им пренебрегать. Слабый откат осциллятора – это отличный сигнал для открытия или закрытия сделок.

Расширенная (преувеличенная) дивергенция

Расширенная отличается от классической дивергенции образованием двух практически одинаковых максимумов или минимумов на ценовом графике. Это сигнал продолжения текущего тренда.

Трейдер-аналитики уточняют, что построенные пики (или точки минимума) необязательно должны располагаться на одном уровне. Главный показатель расширенной дивергенции – индикаторный график, в отличие от ценового, не формирует двойные точки экстремума.

Конвергенция

Термин «конвергенция» переводится как «схождение». На графиках конвергенция изображена двумя сходящимися линиями (цена и индикатор). Перевод английских терминов и специфический биржевой сленг может ввести новичка в заблуждение.

Итак, определимся с терминологией:дивергенцией называют несоответствие (расхождение) движения индикаторного и ценового графиков;

А также несоответствие на графике может изображаться сходящимися и расходящимися линиями (бычья или медвежья).

Таким образом, конвергенцией называют бычью дивергенцию.

Особенности формирования дивергенции на различных индикаторах

Дивергенция формируется на всех типах индикаторов, но есть отдельные модели, на которых расхождение легче определить. Каждый из этих инструментов можно эффективно использовать в продуманных стратегиях.

Стохастический осциллятор

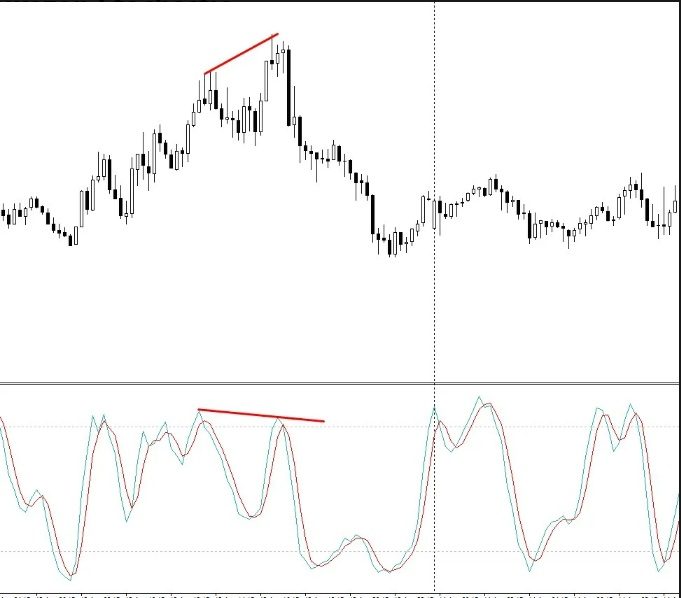

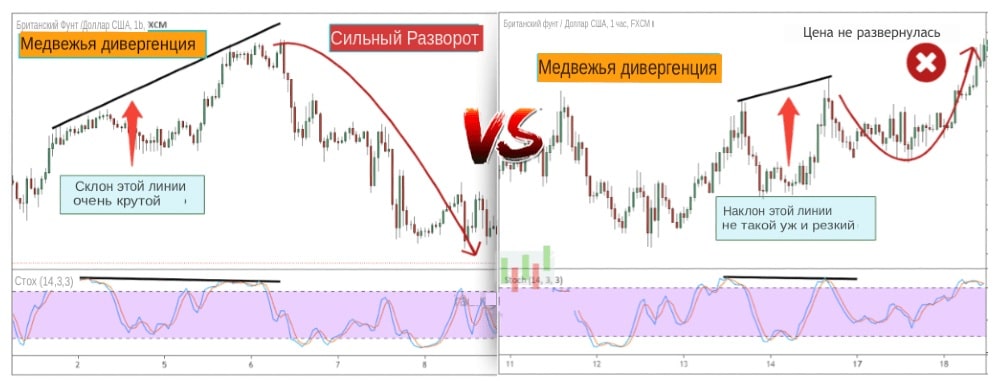

Стохастик иногда дает ложные сигналы, поэтому необходимо учитывать только наиболее сильные из них. Одним из таких сильных надежных сигналов является расхождение графиков цены и индикатора. Дополнительное подтверждение – пересечение линий стохастика.

Главное преимущество Stochastic Oscillator заключается в том, что он четко показывает все типы расхождений. Для определения дивергенций рекомендуется в настройках увеличить замедление. Это позволит сгладить линии, сигналов будет поступать меньше, но они будут надежней.

RSI – индикатор относительной силы

Торговый сигнал дивергенции от RSI имеет значение, когда один из экстремумов формируется в зоне перекупленности (в диапазоне 70 и выше) или перепроданности (диапазон 30 и ниже). Обычно этот индикатор разворачивается раньше, чем цена.

На базе RSI был создан более надежный и удобный стрелочный осциллятор RSI_div., ориентированный на определение длинных ценовых движений. Зеленой стрелкой показаны входы на покупку, красной – на продажу. RSI_div особенно результативен на больших таймфреймах (от D1).

MACD, как трендовый индикатор стабильно следует за текущим курсом без затяжных периодов ошибочных сигналов. Для определения дивергенций обычно используется линейный MACD, но для некоторых стратегий удобным вариантом будет использование гистограмм.

Правила торговли

- Следи за точками ценового экстремума.

- Соединяй вершины.

При медвежьей дивергенции на ценовом графике и на графике индикатора нужно соединять только максимумы.

- Рисуй вертикали.

- Углы наклона линий указывают на силу дивергенции.

Чем больше угол наклона линий, тем сильнее расхождение, а значит, больше шанс на разворот тренда.

- Подтверждай дивергенцию.

- Не пропусти момент.

- Не уверен – не торгуй.

Не стоит гадать на кофейной гуще и строить гипотезы о том, произошло расхождение или нет. Настоящий и надежный сигнал должен быть четким и понятным.

Дивергенция в трейдинге: как правильно открывать сделки

Существует множество стратегий трейдинга с помощью определения дивергенции, но их объединяют общие принципы открытия сделок.

Открытие сделок при медвежьей дивергенции

Когда ценовой график рисует новый более высокий пик, а осциллятор это не подтверждает, возникает сигнал открытия позиции на продажу. При этом часто поступают антитрендовые сигналы, что является поводом выйти из сделки.

Открывать новые сделки против тренда нужно максимально осторожно, лучше это делать при образовании дивергенции в период консолидации или коррекции.

Открытие сделок при бычьей дивергенции

Появление на графике котировок нового более низкого минимума, который не подтверждается осциллятором, является сигналом к открытию сделки на покупку. Если сигналы направлены против тренда, то рекомендуется закрывать продажи.

Дивергенция – как и когда ее использовать:

Двойная дивергенция

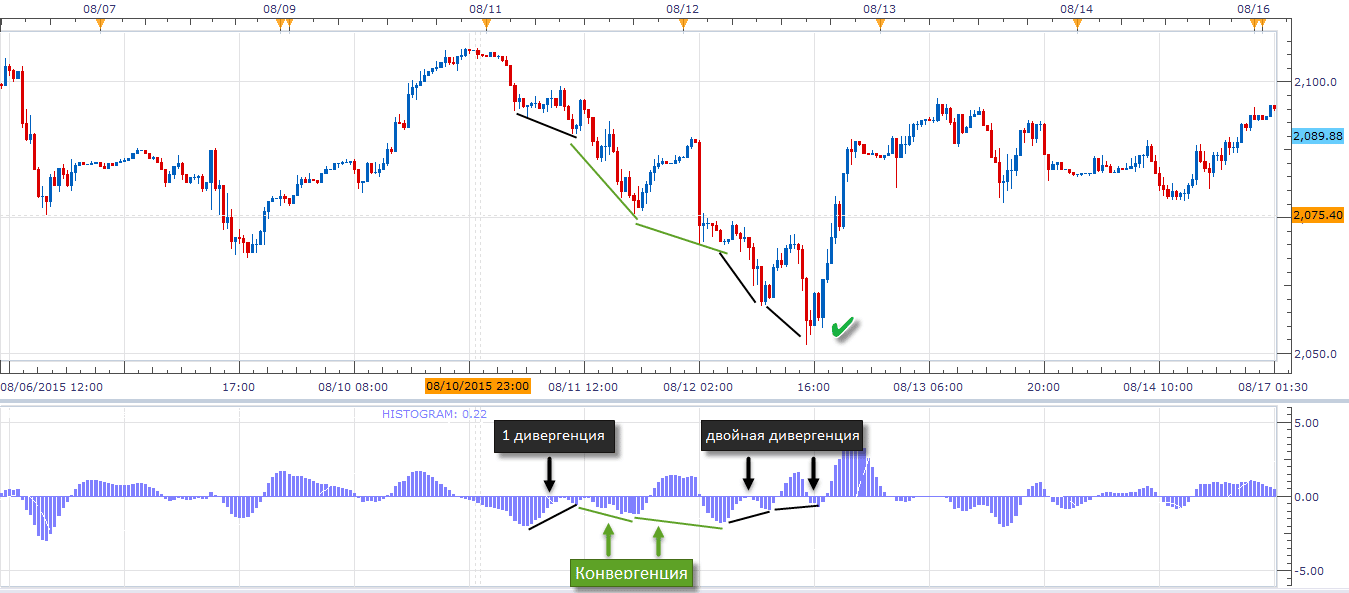

Если говорить о силе сигналов, то двойная дивергенция – это более сильный сигнал по сравнению с одинарной. Двойную дивергенцию можно определить, как серию экстремумов, которые не подтверждаются осциллятором.

На скриншоте MACD ниже изображена двойная бычья дивергенция: волны ценового графика становятся с каждым разом все меньше и постепенно слабеют.

Индикатор показывает несколько расхождений, но при этом первое одиночное расхождение было бы проигрышным. В этом случае не стоит спешить, необходимо дождаться нового максимума, который будет свидетельствовать о развороте ценовой тенденции.

На скриншоте ниже еще один пример двойного расхождения. В самом начале сформировалась одиночная дивергенция, но при этом не произошло смены тренда.

После следующей бычьей дивергенции тренд ослаб, индикатор демонстрирует двойное расхождение, ценовой график развернулся.

Дивергенция и прайс экшен

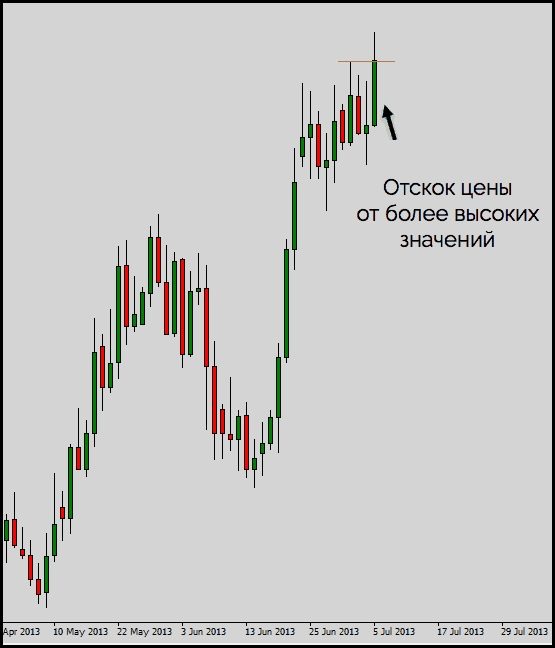

Стратегия прайс экшен подразумевает трейдинг с использованием только ценового графика, без индикаторов. В этом случае употребляют такой термин, как неявная дивергенция. Рассмотрим пример на свечном графике.

На скрине ниже изображен момент ослабления ценового подъема: свечи закрываются в диапазоне значений предшествующих свечей, тени удлиняются. Очевиден сильный уровень сопротивления.

На следующем скрине показано, как новые свечи стремятся превзойти предыдущие точки максимума, формируется неявная дивергенция.

Возникает бычий бар, но потом опять происходит отскок котировок от более высоких максимумов.

Далее наблюдаем спад ценового движения. Если же мы проанализируем этот момент с помощью осциллятора, то расхождение не будет столь очевидным.

Источник https://journal.open-broker.ru/trading/chto-takoe-divergenciya-v-trejdinge/

Источник https://tyulyagin.ru/trading/texnicheskij-analiz/osnovi-ta/divergenciya.html

Источник https://articles.opexflow.com/analysis-methods-and-tools/divergenciya-v-trejdinge.htm