Десять мифов об инвестициях, которые не дают вам богатеть

Зависит от того, с какой целью вы туда приходите. На бирже и правда есть возможность заработать деньги быстро. Но высокая доходность означает высокий риск, а значит, такие заработки непостоянны. Победители соревнований биржевых трейдеров никогда не повторяются из года в год. Такой подход к инвестированию действительно сродни игре в казино. Есть способы снизить риски и превратить «казино» в процесс планомерного создания капитала, который со временем станет основой финансовой независимости.

Ставки за игровым столом уже не принадлежат игрокам: весь выигрыш достанется лишь немногим счастливчикам. Когда инвестор покупает акции, он получает долю в реальном бизнесе. Этот бизнес может расти, дорожать и приносить доход в виде прибыли, которую выплачивает акционерам в качестве дивидендов.

Конечно, стоимость ценных бумаг может упасть. Но биржа всегда восстанавливается вслед за экономикой. Например, индекс S&P 500, отражающий стоимость крупнейших американских компаний, в течение последних 30 лет вырос на 849%, а с учетом реинвестирования — на 1 680%. Несмотря на все кризисы.

Биржа — безопасное место для вложения денег, если знать, как она функционирует, и вкладываться в понятные и прозрачные инструменты.

Миф № 2: инвестиции — это слишком сложно

Зависит от того, насколько сильно вы готовы погружаться в процесс.

Трейдеры и финансовые консультанты производят на новичков неизгладимое впечатление, бравируя терминами вроде «скользящий стоп», «экспирация» и «осциллятор».

Не верьте людям, которые говорят, что торговать на бирже легко. Придется потратить время, чтобы понять, как работает рынок и как на нем зарабатывать. Ответы на самые важные вопросы мы собрали в нашем обучающем разделе. Сегодня разобраться в биржевых инструментах не сложнее, чем научиться водить машину, и не менее важно. И конечно, как и в случае с вождением, на фондовом рынке, помимо теоретических знаний, нужны время и практика.

К тому же сейчас у новичков есть все возможности для быстрого старта в инвестировании:

- Брокерский счет можно открыть онлайн.

- Робот-советник поможет собрать портфель с учетом ваших предпочтений.

- Биржевые инвестиционные фонды позволяют инвестировать в крупнейшие компании мира даже с небольшими деньгами.

Трейдеры проводят дни напролет, изучая ситуацию на рынке, статистику компаний, но новичку заниматься этим самому необязательно. Можно вложить деньги в ПИФ или биржевой фонд либо передать деньги в доверительное управление, пожертвовав частью прибыли.

Если есть желание получать больший доход, то придется более основательно погружаться в тему инвестиций. Но и здесь можно найти комфортный для себя режим работы: например, покупать активы раз в месяц, раз в квартал анализировать свой портфель, чтобы докупить одни инструменты и продать другие.

Миф № 3: инвестиции — это легкие деньги, этим занимаются бездельники

Если бы это было правдой, миллионы людей по всему миру оставили бы работу и отправились бы на фондовый рынок. В действительности, чтобы получить хорошие результаты в инвестировании и особенно в трейдинге, нужны опыт, знания и определенное количество потерянных денег.

Рынок жестоко наказывает бездельников. Ситуация на нем зависит от множества факторов — состояния экономики, политических решений, научных изобретений, потребительских предпочтений. За активами приходится следить: распределять по разным направлениям, менять их долю в портфеле, постоянно искать перспективные идеи. Легко заработать на рынке можно либо случайно, либо незаконно. Есть вариант доверить деньги управляющему, который за комиссионные возьмет всю эту работу на себя, но и он не гарантирует положительный результат.

Все, что нужно для первых шагов на биржу, — разобраться со стереотипами и собрать побольше информации. Как определиться со стратегией и уровнем риска, собрать свой портфель и начать зарабатывать, читайте в нашем разделе «Обучение инвестициям».

Миф № 4: биржа доступна только жителям Москвы и Санкт-Петербурга

Лет 20—25 назад трейдеры действительно совершали сделки, находясь в одном здании. Тогда, чтобы приобрести акции и облигации, нужно было лично приходить на биржу или в офис к брокеру, также распоряжения на сделки инвесторы отдавали по телефонному звонку своему персональному брокеру.

Сейчас все гораздо проще. В Москве или Санкт-Петербурге находиться не обязательно. Сделки можно совершать онлайн из любого уголка земли, где есть Интернет. Ваше рабочее пространство — в мобильном приложении, а также на сайте или в операционной системе торговой платформы в ноутбуке. Аналитика, данные по активам и сделкам доступны благодаря Сети.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

Миф № 5: инвестировать в акции невыгодно, потому что брокеры забирают всю прибыль

Брокер в самом деле берет комиссию за сделки. Но хитрость тут в другом.

У каждого свои тарифы, в среднем комиссия составляет сотые доли от суммы сделки — примерно 50 копеек с тысячи рублей. Для акций это незаметная величина, особенно если покупать их надолго: стоимость бумаг может расти на десятки процентов в год. А вот совершать сделки часто и наобум невыгодно: комиссию брокеру вы заплатите в любом случае, а прибыль от сделки не гарантирована.

Миф № 6: биржа — это нагромождение сомнительных механизмов типа Forex, памм-счетов, бинарных опционов

Это неправда. Памм-счета, бинарные опционы — это внебиржевые инструменты, а Forex — вообще отдельный валютный рынок. Часто за вывесками компаний, дающих доступ к этим инструментам, скрываются мошенники.

Начинающим инвесторам стоит вкладываться только в прозрачные ценные бумаги, суть которых они понимают: акции, облигации, биржевые фонды.

Миф № 7: лучшая инвестиция — недвижимость

У недвижимости как инвестиции есть плюсы, но это точно не идеальный инструмент.

Плюсы: это надежное вложение с более-менее предсказуемым потоком платежей в виде арендной платы. При этом стоимость квартиры также может меняться, на длительном горизонте компенсируя инфляцию.

Минусы: квартиру трудно продать быстро по выгодной цене, а доходность от аренды не велика. Например, покупаем однокомнатную квартиру в Московской области за 4 млн рублей, тратим 1 млн на ремонт и сдаем ее за 30 тыс. рублей в месяц. Из этой суммы вычитаем порядка 5 тыс. рублей на коммунальные платежи и еще около 4 тыс. на будущий ремонт квартиры. Получается, что ее доходность составит 5% без учета роста цен на недвижимость и налогов — это чуть выше доходности банковского депозита.

5 000 000 : ((30 000 − 5 000) x 12) = 16,7 — срок, за который окупится квартира

((30 000 − (5 000 + 4 000) x 12) x 100% = 5,04% — доходность квартиры

На фондовом рынке можно заработать гораздо больше. Например, биржевой ПИФ VTBA (акции компаний США) принес доходность 37,1% по итогам 2020 года, FXCN (акции китайских компаний) — 48,2%. Однако и риски там выше: котировки акций могут также стремительно падать.

Идеальное решение — иметь в своем инвестиционном портфеле и недвижимость, и более доходные инструменты. Но это зависит от размера портфеля. На консервативные инвестиции в среднем рекомендуют отводить до 40% от общего объема вложений. Если вы — счастливый обладатель инвестиционной недвижимости стоимостью 4 млн рублей, значит, для сбалансированного портфеля потребуется еще 6 млн рублей для покупки акций.

Миф № 8: лучшая инвестиция — доллары

Один из популярнейших способов вложения денег у россиян. Действительно, на горизонте в пять или десять лет доллар гарантированно дорожает в рублях. Выглядит удобно: купил и забыл. Однако при более внимательном рассмотрении у долларов обнаруживаются свои недостатки.

- Доллар тоже подвержен инфляции. Допустим, инвестор вложил миллион рублей в американскую валюту в 2005 году. Тогда доллар стоил 27,7 рубля и на миллион рублей можно было купить 36 тыс. долларов. К 2020-му у него на руках — все те же 36 тыс. долларов, в пересчете на рубли это 2,6 млн рублей. Казалось бы, отличный доход — 260% годовых в российской валюте. Однако ни в долларах, ни в рублях покупательная способность этих денег не сохранилась. Американская валюта дешевеет в среднем на 2% в год, и, таким образом, за 15 лет 36 тыс. превратилась в 27 тыс. долларов по их покупательной способности. В пересчете на рубли инвестор тоже проиграл. Изначально вложенная сумма 997 тыс., конечно, увеличилась в два с половиной раза. Однако за это время покупательная способность российской валюты снизилась в три раза, и по своей реальной ценности 2,6 млн в 2020-м равны 813 тыс. рублей в 2005-м. Получается, покупка валюты не принесла никакой выгоды.

- Долларовые вклады отличаются крайне низкими ставками. В конце мая 2021-го они составляли от 0,60% до 1,35% — это ниже среднегодового уровня инфляции американской валюты. Добавим к этому налог с процентов по вкладам на сумму более миллиона рублей, и держать деньги в банке становится просто невыгодным.

Миф № 9: чтобы инвестировать, нужно много денег

Это было верно лет 15 назад. Чтобы открыть брокерский счет, требовалось несколько тысяч долларов. Сейчас все гораздо проще. Брокерский счет открывается бесплатно, а купить первый актив можно за сотню рублей. Тем не менее миф о том, что инвестировать могут только богатые, все еще жив. Лучше бы такой популярностью пользовалось правило не тратить на покупку ценных бумаг заемные средства или подушку безопасности.

Миф № 10: «жили как-то люди без инвестиций, и я тоже обойдусь»

«Если вы не имеете капитала и не можете его инвестировать, чтобы он работал на вас, то все преимущества капитализма проходят мимо вас. С экономической точки зрения вы живете. в каменном веке», — писал финансовый консультант Бодо Шефер в своей книге «Путь к финансовой свободе».

Как люди жили и живут без инвестиций, мы можем наблюдать прямо сейчас, глядя на старшее поколение. Человек без инвестиционных накоплений сегодня гарантированно столкнется с пенсией в 10 тыс. рублей через пару десятков лет, и сделать с этим уже ничего будет нельзя.

Экономисты отмечают: стабильность дохода для людей важнее, чем его уровень. Инвестиционный капитал, приносящий хоть и небольшой, но постоянный доход, позволит избежать резкого падения уровня жизни с возрастом.

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение»

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Вложения в экономику: об инвестициях простыми словами

.jpg)

Без дополнительных финансов невозможны рост бизнеса и развитие городов и стран. Рассказываем, какое значение инвестиции имеют для экономики в целом и для каждого из нас.

Привлекать инвестиции важно как для бизнеса, так и для экономики городов и даже целых государств. Дополнительные финансы позволяют активнее развиваться, не откладывая рост на будущее. Например, модернизировать производство, создавать новые рабочие места, строить дороги и жилье, развивать транспорт, благоустраивать городские скверы и улицы. Все это дает больше возможностей и в итоге повышает качество жизни. Продолжаем цикл публикаций «Московская экономика простым языком». В этот раз рассказываем, что такое инвестиции и как столица привлекает капитал.

Что такое инвестиции

Инвестициями называют вложения ресурсов в различные проекты. Их можно разделить на финансовые (покупка ценных бумаг, вложение денег в бизнес на длительный или краткосрочный срок) и инвестиции в реальные активы. Они бывают материальными (например, покупка оборудования) и нематериальными (патенты, научные разработки и прочее). Стать инвестором может не только компания, но и любой человек, даже с небольшим свободным капиталом.

Оптимальное решение

Петр Смирнов много работал и накопил солидную сумму. Он боится ее потерять из-за колебаний курса валют, инфляции и других причин. Вложить свои средства в покупку недвижимости кажется ему оптимальным решением. Такой способ инвестирования традиционно считается одним из самых надежных. Можно купить квартиру на этапе подписания проектной документации по низкой цене, понимая, что со временем стоимость этого актива будет только расти, а недвижимость передается в наследство.

.jpg)

Инструменты инвестиций

Любую покупку, совершенную для того, чтобы получить доход в будущем, можно назвать инвестиционным инструментом. Это покупка недвижимости, оборудования для производства товаров или даже затраты на дополнительное образование, которое даст новые знания и улучшит навыки. Финансовыми инструментами инвестирования считают покупку валюты, металлов, акций, облигаций, недвижимости, а также традиционный банковский вклад.

Деньги в долг

Покупая акции, инвестор выделяет свои деньги на развитие компании в надежде, что она увеличит свои финансовые показатели. Акции наделяют своего владельца правом на получение дивидендов. Покупая облигации, инвестор дает средства в долг под определенный процент и ждет, когда заемщик вернет ему деньги с учетом полученного дохода.

Вкладывая свой капитал в бизнес, инвестор рассчитывает получить отдачу — прибыль. Поэтому он проводит оценку деятельности компании, прежде чем финансово поддержать тот или иной проект. В свою очередь, предприниматели, которые планируют привлечь инвестиции, прописывают детальные бизнес-планы. Они не только прогнозируют, как вырастет бизнес благодаря вложенным средствам, но и пытаются рассчитать, насколько увеличится прибыль инвестора.

.jpg)

Вклад чашки кофе в экономику страны

На деньги инвесторов владелец небольшой кофейни может купить дополнительную кофемашину. У него появится возможность варить и продавать больше кофе. Это повысит общий объем продаж для бизнеса. В сочетании с деятельностью многих других организаций увеличение производства может привести к росту валового внутреннего продукта как региона (ВРП), так и всей страны (ВВП). С помощью этого показателя оценивают ситуацию в экономике и узнают об уровне жизни страны или региона.

В погоне за инвестором

Для привлечения инвестиций совсем другого масштаба, например для запуска крупных производств, на уровне городов и государств разрабатывают инвестиционные стратегии и создают привлекательные условия: снижают налоги, упрощают бюрократические процедуры, развивают инфраструктуру, стимулируют спрос на продукцию.

Можно сказать, что регионы и города соревнуются друг с другом, создавая привлекательный инвестиционный климат, чтобы заинтересовать больше перспективных инвесторов и привлечь крупный капитал в свой регион.

Для жителей инвестиции в экономику очень выгодны. В городах, которые привлекают больше инвестиций, увеличивается количество рабочих мест, растет уровень жизни, развивается социальная сфера.

Стать резидентом

Для инвесторов, которые хотят развивать бизнес в России, создают особые экономические зоны (ОЭЗ) — инфраструктурные площадки со своей внутренней экосистемой. Яркий пример — ОЭЗ «Технополис “Москва”». На ее территории работают российские и зарубежные высокотехнологичные предприятия, а город предоставляет резидентам налоговые преференции, обучает кадры, выстраивает инженерную и производственную инфраструктуру.

Технополис «Москва» уже дал столице почти 11 тысяч рабочих мест, а бюджету — налоговые поступления. За девять месяцев 2020 года резиденты особой экономической зоны инвестировали в развитие столичной экономики 7,4 миллиарда рублей. Сейчас совокупный объем всех вложений резидентов за все время существования ОЭЗ уже превысил 36 миллиардов рублей.

Инвестиционный климат Москвы

Высокий инвестиционный потенциал столицы подтверждается международными рейтингами. По итогам 2020 года Москва вошла в топ-25 глобальных городов будущего, привлекательных для иностранных инвесторов. Кроме того, столица возглавляет национальный рейтинг состояния инвестиционного климата в регионах России.

Для иностранных инвесторов Москва имеет ряд конкурентных преимуществ. В первую очередь столица — это точка выхода на рынок всей России и стран СНГ. Также инвесторы, которым нужны выгодные условия для размещения нового бизнеса или расширения существующего, могут найти в Москве привлекательные арендные ставки производственных площадей, развитую инфраструктуру и квалифицированные кадры.

.jpg)

На долю компаний, зарегистрированных в столице, приходится порядка половины всех поступивших в Россию прямых иностранных инвестиций. Их накопленный объем, по данным на 1 июля 2020 года, составил 259,4 миллиарда долларов США.

Только в 2020 году объем инвестиций в экономику Москвы составил 3,6 триллиона рублей, что на 1,7 процента большепоказателя годом ранее. Всего на долю Москвы сегодня приходится почти 18 процентов общероссийского объема инвестиций в основной капитал.

Во время пандемии сохранить инвестиционную активность в столице помогла система мер поддержки. Ее начали формировать пять лет назад и регулярно улучшают. Город предлагает инвесторам площадки для размещения производств на льготных условиях, предоставляет различные субсидии и льготные займы, снижает налоговую нагрузку.

В 2020 году появились две новые меры для поддержки инвесторов — инвестиционный налоговый вычет и программа стимулирования создания рабочих мест. В 2021 году в силу вступит еще одна форма взаимодействия инвесторов с городом — заключение соглашений о защите и поощрении капиталовложений.

Почему экономика не может без инвестиций

Зачем нужно инвестировать? Как работает сложный процент? И где взять деньги? Отвечает финансовый консультант

Зачем нужно инвестировать? Как работает сложный процент? И где взять деньги? Отвечает финансовый консультант

2 февраля состоялся прямой эфир с финансовым консультантом и инвестором Анной Громовой. Анна — спикер курса «Лаборатория целей», приглашенный эксперт телеканалов «78» и РБК, а также победитель номинации «Лучший блог о личных финансах — 2019» по версии Private Money Forum. И она рассказывает о деньгах невероятно увлекательно.

Эфир получился классным и полезным. Анна рассказала про инвестиции для начинающих, недвижимость, сложный процент и Авито.

А почитать, что там было, можно в этой статье.

Зачем инвестировать

Лаборатория целей

Чтобы ответить на этот вопрос, попробуем провести параллель: если вы не умеете держаться на воде и боитесь глубины, надо ли вам учиться плавать?

Кажется, что нет.

Мы не плаваем каждый день. Мы не пересекаем на корабле Атлантический океан. Так и без навыка накопления и управления инвестициями вполне можно обойтись. Главный вопрос, который стоит себе задать: зачем мне это надо?

Я начала создавать капитал в 34 года. Тогда я работала в крупной компании — General Motors. Занимала управленческую должность. У меня была зарплата около 170 тысяч рублей. Это Санкт-Петербург, 2013 год, и это было очень хорошо. Муж у меня работал в другой американской компании Philip Morris International. Каждый из нас получал свои 150-200 тысяч рублей. Кажется, нормальная такая семья, которая получает полмиллиона. И у нас денег свободных вообще не было. Мы тратили на поездки, рестораны.

Во что инвестировать

В какой-то момент я поняла, что, если так будет продолжаться, то на пенсии нам будет не на что жить. Я предложила мужу купить квартиру, которую мы можем сдавать: 20-25 тысяч рублей нам будут прилетать. Да, у меня был страх, что на пенсии мне будет некомфортно, и придется отказать себе в том качестве жизни, к которому я привыкла.

Купить квартиру для того, чтобы нормально жить в старости — это, конечно, не я придумала. Есть даже такой термин — «пенсионная однушка». На одной из конференций представитель компании «Бекар», которая занимается недвижимостью, рассказывал, что по итогам 2018 года 80% всей недвижимости — это как раз-таки «пенсионные однушки» и студии. Только вдумайтесь: 80%! И в странах со схожей экономикой — Индии, Китае, — люди мыслят так же.

Это Анна

В итоге мы взяли квартиру в ипотеку. У нас не было первоначального взноса, потому что мы всё тратили. Но у мужа был спортивный мотоцикл с объемом двигателя 1 литр. Для сравнения: у моей машины объем двигателя 1,8 литров. То есть это был очень опасный спортивный мотоцикл. И когда муж выезжал на свои байкерские вылазки, я боялась, что он не вернется домой. Я капала ему на мозги, что нужно продать этот мотоцикл, и он его продал. Вот эти деньги и пошли на первый взнос по ипотеке.

Как выбрать недвижимость

Мы купили квартиру за 4,5 миллиона рублей. В тот момент у меня не было опыта, но здравый смысл подсказал: нужно купить объект, который находится в удобном месте. Вот теперь, друзья, смотрите: я всю жизнь говорила, что у недвижимости есть три главных аспекта — так называемых три «М»:

- место,

- место

- и еще раз место.

Но потом, с опытом, я поменяла три «М» на три «Л»:

- локация,

- локация

- и ликвидность.

Вы должны выбирать такой объект, который сможете легко продать. Понятно, что недвижимость — это не акции и облигации, которые вы раз! — за пару часов продали. Тут вам понадобится минимум 3-4 недели. Но ликвидность — это очень важно. Свою первую недвижимость мы купили за 4,5 миллиона рублей — это был 2013 год. В 2015 году дом сдался, и, с учетом роста цен на недвижимость в том году, цены на наш объект выросли до 12 миллионов.

Как считать доходность

Довольно долго и дорого мы сдавали квартиру: не за 20-25 тысяч, как я планировала, а за 36-39 тысяч рублей. Как мы должны считать доходность?

36 000 рублей (платит жилец) х 12 месяцев

Понимаем, что жилец может жить не весь год. Поэтому минусуем 5% времени простой:

(36 000 рублей х 12 месяцев) — 5%

Предполагаем, что у нас нет никакой амортизации, что, конечно, неправильно: нам всё равно надо закладывать деньги на ремонт. И делим всё это на стоимость недвижимости. Если нам удалось её купить за 4,5 миллиона, то у нас доходность была 9%.

(36 000 рублей х 12 месяцев) — 5% / 4, 5 миллиона

А если сейчас купить это жилье за 12 миллионов, то доходность выходит 3,4%. А это даже ниже инфляции (у нас целевая инфляции 4% годовых).

Какие мы можем сделать выводы?

Недвижимость — это защитный актив. 60% всех мировых денег запакованы в недвижимость. Да, 5% годовых не особо душу греют. Но это бетон. То, что можно потрогать и посмотреть. Так спать спокойнее, когда ты понимаешь, что у тебя есть реальный объект, а не какие-то акции, которые где-то там лежат. Недвижимость — это комфортно, и это нормально.

Как можно повысить доходность с недвижимости

Тут я расскажу про посуточную аренду. Сейчас это в тренде. Появилось много блогеров, которые учат, как сдавать жилье посуточно. Этим летом я тоже подумала: а что я? Но всё равно боялась.

И это тоже важная деталь: первый раз я сдала квартиру посуточно тогда, когда встретила человека, который сдает посуточно 16 объектов. Мы познакомились в соцсети. Переписывались с девушкой Оксаной, которая сдает свою недвижимость и берет чужую в управление. Она говорит: «Я тебе помогу. Помогу так оснастить квартиру, чтобы она подходила для посуточной аренды».

Да, оказывается, что для посуточной аренды квартира должна выглядеть иначе. Этим летом мы переделали квартиру. Что сделали? Добавили постеры и текстиль. Купили кресла — серое и коралловое. Пригласили профессионального фотографа, который снимает квартиры: сделали красивые фото.

Вот что получилось

Вот таким образом, за счет посуточной аренды, мы можем разогнать доходность с 4% до 8%. В недвижимости 4% и 8% в абсолютных деньгах — это не 35 тысяч рублей, а 70 тысяч в месяц. Кажется, неплохо.

Так мой страх бедной пенсии улетел.

Что делать в 30 лет? А в 60?

Когда мы создаем капитал — особенно если мы начинаем это делать в более раннем возрасте, — у нас есть время. Мы можем рисковать. Например, когда нам 30.

Если вам уже 60 лет, то скорее всего вы сильно рисковать не захотите. Ваш капитал станет больше, и вам нужно будет этот капитал куда-нибудь переложить. У вас наступит точка принятия решения. Рынок волатильный (он колеблется). Если вы продолжите держать весь свой капитал в акциях роста, то может случиться падение рынка, и ваш капитал сдуется. В марте 2020 года рынок корректировался на 30% Представьте, что у вас было 30 миллионов. Рынок скорректировался и бах! — у вас уже 21 миллион. Или у вас было 3 квартиры — стало 2 квартиры.

Куда переложить свой капитал? Тут поможет недвижимость и облигации. Самые надежные облигации — государственные. У них крошечная доходность, но в 60 лет важно не это: важно вложить свои деньги, сберечь их и получать регулярный денежный поток.

Где взять деньги

В личных финансах главное правило: сначала заплати себе.

Как мы обычно тратим деньги? Получили зарплату и заплатили ипотеку, платеж по кредитной карте, купили продукты, ребенку подарок, джинсы себе. И всё. Ждем аванса.

А надо так: получили зарплату и 10% перевели на отдельный счет. Ваша задача — научиться откладывать деньги. Для себя. Не для детей, мужа, родителей. А для себя. Если ваш банк дает возможность, настройте автоматически эту услугу: пусть 10% уходит на отдельный счет.

Вот вы несколько месяцев так проживете, а потом будете думать: что мне делать с деньгами? Следующий шаг — покупка валюты. Рубль у нас не крепнет. Сырьевая экономика, ничего не поделать.

Следующий шаг — бОльшая доходность. И вот тогда вы пойдете изучать фондовый рынок. Где больше доходность и больше рисков.

Оставьте себе чашку кофе

Конечно, многие люди начнут говорить: «Да вы что, я получаю 10 тысяч рублей. Как я отложу 10%!». Но это всё реально. Потому что отложить 10% — это то же самое, что потратить на 10% меньше. Представьте, что вы пришли в магазин за продуктами и потратили 1500 рублей. А теперь скажите: вы могли бы от чего-нибудь отказаться и купить продукты не на 1500, а на 1350? На 10% меньше. Наверняка да.

Мне не нравится пример с чашкой кофе, когда говорят: откажитесь от чашки кофе. Она стоит 120 рублей. Так вы сэкономите примерно 31 тысячу рублей в год.

Я против этого примера. Знаете, почему? Потому что, возможно, эта чашка кофе с утра — это ваш лучик света. Например, вы детей по садикам развезли, купили себе кофе, наполнились энергией и на работе потом отожгли. Покупайте кофе! Сэкономьте на чем-то другом.

Что, например, делают крупные корпорации? Они не экономят на кофе, но деньги они считают. Мы можем сократить расходы, если следим за крупными тратами. Мы часто тратим больше, потому что привыкли. Например, у меня есть автомобиль. Я привыкла много лет делать техобслуживание у одного дилера. И вот в очередной раз мы обращаемся к нему, и он говорит, что ТО будет стоит 90 тысяч рублей. Я приуныла. Но что делают корпорации в таком случае? Если стоимость услуги превышает некий порог, они открывают тендер: привлекают несколько поставщиков, запрашивают цены и выбирают лучших.

Что сделала я? Узнала, что там у других дилеров. Обзвонила штук пять и выяснила, что 90 тысяч рублей — это то, что рядом с моим домом. А если проехать на 15 минут подальше, то можно попасть на промоакцию, где 90 тысяч превращаются в 52 тысячи. Ну есть же разница.

Вот: когда у нас есть привычка, мы можем тратить больше. Если у вас стоит задача найти деньги на инвестиции, начните сравнивать цены и задавать вопросы. Шире смотрите на вещи.

Как создать детский капитал

Возможно, сейчас вы об этом не думаете. Возможно, сейчас вашему ребенку 2 года, и вам сейчас не до этого. Я и сама так думала. У меня трое детей, старший сейчас в 11 классе. Детский капитал я начала создавать 2 года назад. Сейчас мой ребенок готовится к поступлению в вуз, и я плачу за его репетиторов 60 рублей в месяц. Мне это совсем не нравится.

Было бы гораздо лучше, если бы капитал создавался заранее.

Когда мне задают вопрос, с чего начать, я отвечаю: почувствуйте, чего вы хотите. Боитесь бедной старости? Хотите, чтобы ваш ребенок поступил в хороший вуз? Начинайте создавать капитал.

Как работает сложный процент

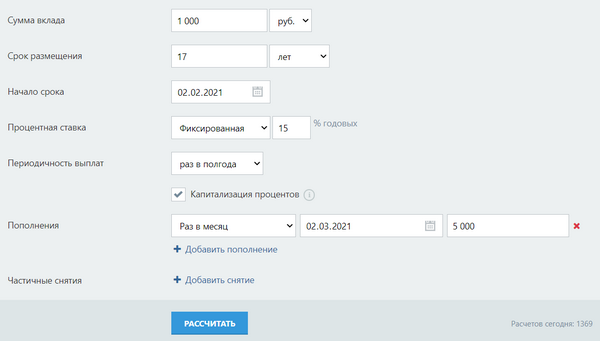

Допустим, у вас есть 1000 рублей. Вы хотите, чтобы к 18 годам у ребенка были деньги на счете, чтобы вы могли оплатить ему учебу. Считаем всё на calcus.ru (можете считать на любом другом калькуляторе).

Берем процентную ставку 15%: это реальная ставка по детскому брокерскому счету. Средняя годовая за предыдущие годы.

Периодичность ставим «раз в полгода». Отмечаем «капитализацию процентов». Пополнение — раз в месяц по 5000 рублей (или другая сумма, 10% от вашего дохода).

И нажимаем «рассчитать».

Что получается? Сумма на вкладе к концу срока — 4 424 387,26 руб. Кажется, вашему ребенку должно хватить на обучение. И даже на ипотеку, на первый взнос.

Обратите внимание, что из этих 4-х миллионов почти 3,5 миллиона — это начисленные проценты. Это деньги сделали деньги. Вот что такое сила сложных процентов.

Что такое детский брокерский счет

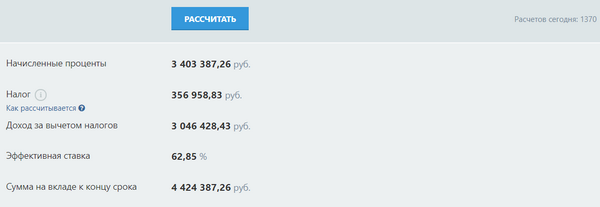

У меня трое детей. Когда родился старший, я ничего не знала про инвестиции. Но маленькие у меня родились в 2015 и в 2016 годах. Я уже тогда инвестировала в недвижимость и начинала делать первые шаги на фондовом рынке. В 2018 году я открыла брокерский счет. Юридически он оформлен на меня: детский брокерский счет оформлен не на ребенка, и это хорошо. Передадите капитал ребенку, когда поймете, что он созрел.

У меня была стратегия. Я подумала: а что, если продавать всё ненужное детское, загружать деньги на брокерский счет и покупать ценные бумаги?

Что в итоге? За 2 года я продала на Авито товаров на 300 тысяч рублей.

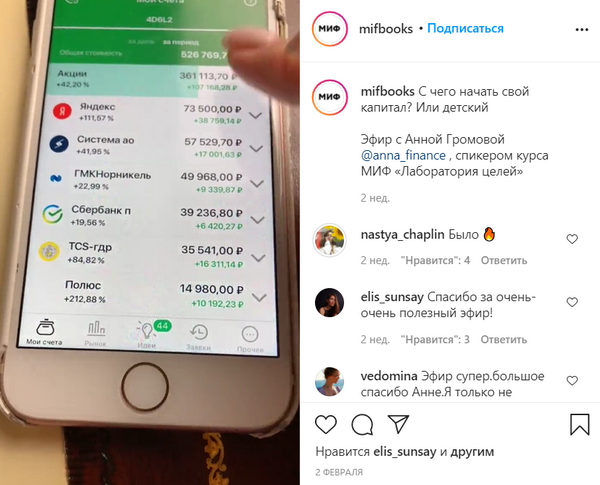

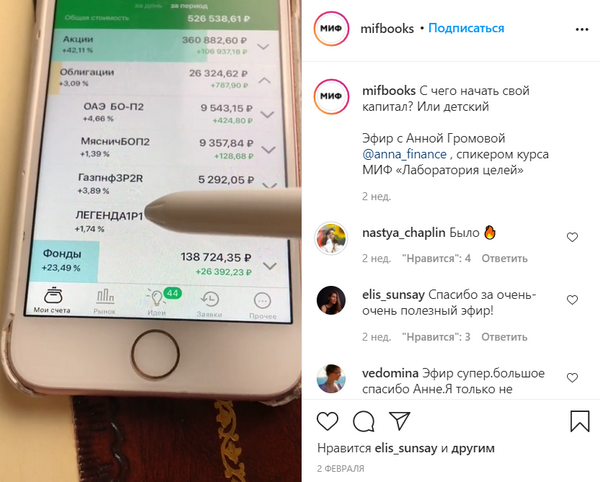

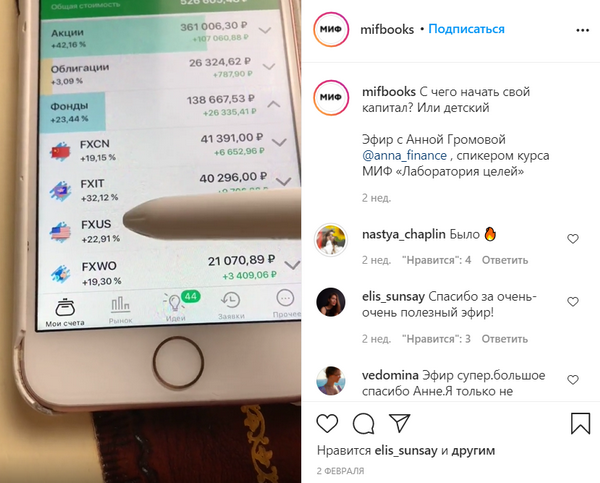

Вот это мой реальный детский счет — полмиллиона. Из них 134 тысячи рублей — это деньги сделали деньги. Доходность — 34% за два года.

Конечно, тут ничего нельзя копировать. Мой портфель — неидеальный. У меня много в акциях роста. Можно было бы больше золота держать. Но всё это реальная история.

Смотрите, какие есть классы активов:

- акции — самый доходный класс. Но и самый рискованный. Купить акцию — это взять кусочек компании;

- облигации — это долговой инструмент. Купить облигацию — дать в долг компании или государству, которое эту облигацию выпустило;

- индексные фонды — для новичков. Идеально, если вы не знаете, акции каких компаний купить и не разбираетесь в теме. Вот, например, вы пришли на скачки и не знаете, на какую лошадь поставить. Индексные фонды — это когда вы ставите на всех лошадей сразу.

Очень важно: мы не идем на фондовый рынок с подушкой безопасности! «Подушку» мы храним не у брокеров, а на банковском вкладе — даже под скупым процентом. Это деньги, которые вы не трогаете. Они нужны, если кто-то внезапно заболел или вам срочно понадобились деньги

Зачем продавать на Авито?

Авито — это деньги под ногами. Многие говорили мне, что инвестиции — это для богатых, а Авито — для бедных. Нельзя делать связку между этими вещами.

Но подождите: новичку страшно вкладывать деньги. А вот открыть шкаф и продать что-то ненужное — это не жалко. И потом эти деньги положить на брокерский счет.

Почему некоторые не могут продать вещь?

Фото не то. Описание не то. Размещаете не в тот момент. Очень важно понять ценность для покупателя. Ценность — это полезность, присущая продукту с точки зрения клиента. Покупатель покупает товар, когда считает, что ценность товара выше денежной цены.

Но самое интересное: мы не всегда понимаем, в чем ценность товара. Выставляя вещи на продажу, мы думаем о былой ценности для нас, и часто даже не представляем, насколько нужна (или не нужна) наша вещь кому-то другому.

Для кого-то Авито — это осознанное потребление. А для меня — расхламление.

Резюмируем: с чего начать новичку

- Отвечаем на вопрос «Зачем накапливать капитал»

- Покупаем валюту

- Начинаем изучать фондовый рынок

Послушать Анну Громову можно на курсе МИФа «Лаборатория целей». Курс уже идет, но можно подписаться на уведомления о наборе на новый поток.

Источник https://www.banki.ru/investment/investment_education/?id=10947695

Источник https://www.mos.ru/news/item/88461073/

Источник https://blog.mann-ivanov-ferber.ru/2021/02/24/zachem-nuzhno-investirovat-kak-rabotaet-slozhnyj-procent-i-gde-vzyat-dengi-otvechaet-finansovyj-konsultant/