БПИФ: преимущества и недостатки инструмента

«Открытый журнал» уже рассматривал принципы инвестирования в бумаги торгуемых на бирже фондов (ETF). Сегодня разберёмся, как осуществляют свою деятельность их российские аналоги — биржевые паевые инвестфонды (БПИФы).

Плюсы и минусы БПИФ

БПИФы функционируют в России с 2018 г. Их деятельность регулируется Федеральным законом «Об инвестиционных фондах» № 156-ФЗ от 29.11.2001.

Базовые отличия БПИФов от других типов фондов:

- их паи торгуются на организованном (биржевом) рынке;

Принимая во внимание данные отличия, можно выделить следующие плюсы БПИФов, актуальные для инвесторов:

- низкие, по сравнению с другими разновидностями отечественных ПИФов, комиссионные сборы (как по причине пассивного управления, так и потому, что структура активов БПИФов повторяет определённые индексы);

«Открытие — Акции США», «Райффайзен — Американские акции»

«Открытие — Акции Азии», «Альфа-Капитал Китайские акции»

«АТОН — Серебро», «Тинькофф Фонд золота»

«Открытие — Всепогодный», «Сбер — консервативный смарт фонд»

«АТОН — Медицина и биотех США», «Тинькофф Насдак Полупроводники»

Рис. 1. Пример разнообразия БПИФов. Данные на конец 2021 г.

К недостаткам БПИФов можно отнести:

- не всегда прозрачную структуру активов — у БПИФов, в отличие от ETF, отсутствует необходимость оперативно отображать изменения структуры вложений;

Развитие сектора БПИФов в России

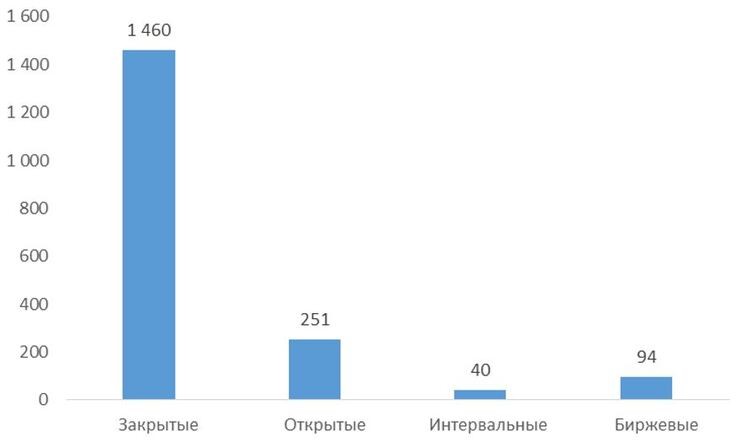

По итогам 9 месяцев 2021 г. на БПИФы пришлось 94 из 1845 (5%) функционирующих в стране паевых фондов.

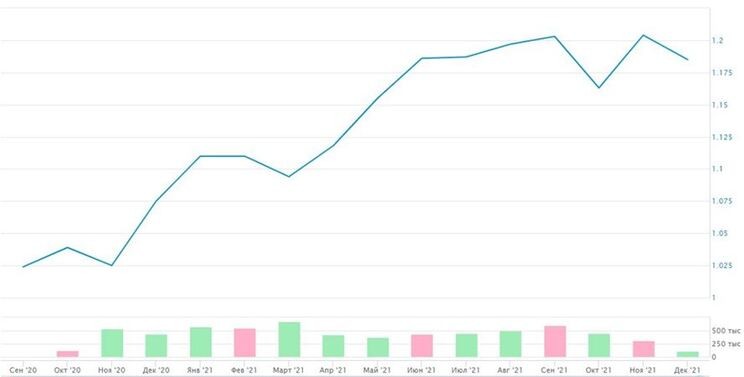

Такие показатели, как стоимость чистых активов, число клиентов и количество БПИФов, демонстрируют положительную динамику.

Количество зарегистрированных БПИФов (не исключённых из реестра)

Количество владельцев паёв (тыс.)

Стоимость чистых активов (млн руб.)

Средневзвешенная доходность с начала года

Рис. 3. Динамика ключевых показателей БПИФов. Источник: Центробанк

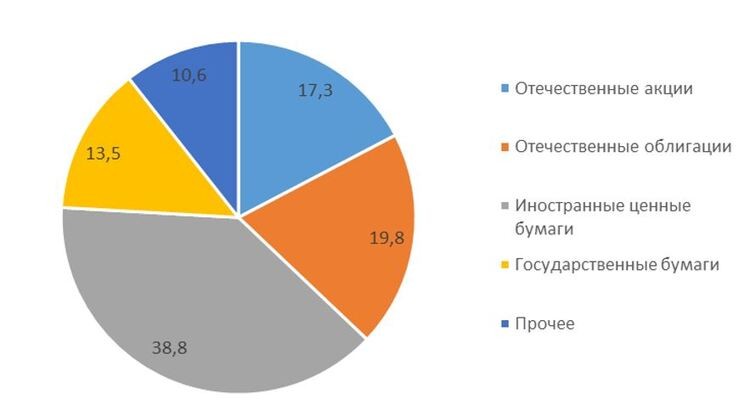

К минусам БПИФов по итогам 2021 г. можно отнести сравнительно невысокую доходность. Согласно данным Центробанка о результатах III квартала 2021 г., годовая доходность в секторе БПИФов составила порядка 5%. Это объясняется тем, что в активах данных фондов на акции отечественных эмитентов (а именно они бурно росли в указанном квартале) приходится всего 17%.

При этом каждый БПИФ имеет свою индивидуальную структуру, и доходность по одним группам активов может перекрывать убытки по другим.

Как выбрать подходящий БПИФ

Полный список БПИФов находится на отдельной странице сайта Центробанка.

Для выбора конкретного БПИФа нужно:

Далее можно ознакомиться с характером инвестиций БПИФов, их презентациями и получить другие сведения.

Рис. 5. Пример информации с MOEX по динамике стоимости паёв БПИФа «Открытие — Всепогодный». Источник: сайт Московской биржи

Для просмотра всех торгуемых на MOEX паёв нужно:

- на сайте MOEX перейти в раздел «Акции и облигации»;

Также в этом разделе можно отсортировать БПИФы в соответствии с определёнными параметрами: по валюте, дате начала торгов и другим критериям.

На конец 2021 г. на MOEX доступны для операций паи 113 БПИФов от 17 управляющих компаний.

БПИФы — отечественный аналог распространённых за рубежом торгуемых на бирже фондов (ETF). Они специализируются на вложениях в ценные бумаги и часто повторяют структуру определённых индексов: это избавляет их от необходимости активного управления и снижает комиссию для инвесторов. Невысокий порог входа, прозрачность стоимости паёв и разнообразие активов делают данный инструмент особенно привлекательным для рядовых инвесторов. К недостаткам БПИФов можно отнести сильную зависимость их доходности от изменения цен базовых активов.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

ITI Funds – ещё один оператор ETF на российском рынке

Перечень российских биржевых паевых инвестиционных фондов (БПИФ) и основных характеристик этих фондов.

Сегодня на Московской бирже можно выбирать из 39 БПИФ различных категорий, и покупать их в различных валютах.

Сортируемая таблица

| Наименование фонда | Тикер | Тип актива | Валюта базового актива | Валюта торгов | Управляющая компания | Индекс | TER | Суммарные издержки |

| SBGB | Облигации | RUB | RUB | Сбербанк Управление Активами | 0,80% | 0,80% | ||

| SBCB | Облигации / Еврооблигации | USD | RUB/USD | Сбербанк Управление Активами | 0,80% | 0,80% | ||

| SBMX | Акции | RUB | RUB | Сбербанк Управление Активами | 1,00% | 1,00% | ||

| SBSP | Акции | USD | RUB/USD | Сбербанк Управление Активами | 1,00% | 1,00% | ||

| SBRB | Облигации | RUB | RUB | Сбербанк Управление Активами | 0,80% | 0,80% | ||

| SBRI | Акции | RUB | RUB | Сбербанк Управление Активами | 1,00% | 1,00% | ||

| VTBX | Акции | RUB | RUB | ВТБ Капитал Управление активами | 0,60% | 0,60% | ||

| VTBB | Облигации | RUB | RUB | ВТБ Капитал Управление активами | 0,71% | 0,71% | ||

| VTBU | Облигации / Еврооблигации | USD | RUB/USD | ВТБ Капитал Управление активами | 0,61% | 0,61% | ||

| VTBH | Облигации | USD | RUB/USD | ВТБ Капитал Управление активами | (через ) | 0,41% | 0,91% | |

| VTBA | Акции | USD | RUB/USD | ВТБ Капитал Управление активами | S&P500 (через ) | 0,81% | 0,88% | |

| VTBE | Акции | USD | RUB/USD | ВТБ Капитал Управление активами | (через ) | 0,77% | 0,95% | |

| VTBM | Облигации | RUB | RUB | ВТБ Капитал Управление активами | 0,49% | 0,49% | ||

| VTBG | Золото | RUB | USD | ВТБ Капитал Управление активами | Физическое золото | 0,66% | 0,66% | |

| VTBY | Облигации / Еврооблигации | EUR | EUR | ВТБ Капитал Управление активами | (VTBEUGEM) | 0,61% | 0,61% | |

| AKSP | Акции | USD | USD | Альфа-Капитал | S&P500 (через ) | 1,0% | 1,03% | |

| AKNX | Акции | USD | USD | Альфа-Капитал | (через ) | 0,95% | 1,15% | |

| AKEU | Акции | EUR | EUR | Альфа-Капитал | STOXX® Europe 600 (через ) | 0,90% | 1,10% | |

| AKMB | Облигации | RUB | RUB | Альфа-Капитал | Активно управляемый фонд | 1,71% | 1,71% | |

| AKCN | Акции | CNY | Альфа-Капитал | (ASHR), (KWEB) | 1,61% | 2,29% | ||

| Альфа-Капитал Управляемые российские акции | AKME | Акции | RUB | RUB | Альфа-Капитал | Активно управляемый фонд | 1,91% | 1,91% |

| GPBS | Облигации | RUB | RUB | Газпромбанк Управление активами | 0,45% | 0,45% | ||

| GPBM | Облигации | RUB | RUB | Газпромбанк Управление активами | 0,45% | 0,45% | ||

| MTEK | Акции | RUB | RUB | Восток-Запад | 2,50% | 2,50% | ||

| TRUR | Несколько видов | RUB | RUB | Тинькофф Капитал | Tinkoff all-weather index RUB | 0,99% | 0,99% | |

| TUSD | Несколько видов | USD | USD | Тинькофф Капитал | Tinkoff all-weather index USD | 0,99% | 0,99% | |

| TEUR | Несколько видов | EUR | EUR | Тинькофф Капитал | Tinkoff all-weather index EUR | 0,99% | 0,99% | |

| TMOS | Акции | RUB | RUB | Тинькофф Капитал | 0,79% | 0,79% | ||

| TECH | Акции | USD | USD | Тинькофф Капитал | 0,79% | 0,79% | ||

| TGLD | Золото | USD | USD | Тинькофф Капитал | (IAU) | 0,78% | 1,03% | |

| TSPX | Акции | USD | USD | Тинькофф Капитал | 0,79% | 0,79% | ||

| TBIO | Акции | USD | USD | Тинькофф Капитал | — XNBI | 0,79% | 0,79% | |

| TIPO | Акции | USD | USD | Тинькофф Капитал | 0,99% | 0,99% | ||

| OPNW | Несколько видов | USD | USD | Открытие | 2,4% | 2,74% | ||

| RCMX | Акции | RUB | RUB | Райффайзен Капитал | 0,90% | 0,90% | ||

| Райффайзен – Еврооблигации | RCMB | Облигации / Еврооблигации | USD | RUB/USD/EUR | Райффайзен Капитал | (RUEURAIF) | 0,80% | 0,80% |

| ESGR | Акции | RUB | RUB | РСХБ Управление активами | 1,95% | 1,95% | ||

| SCIP | Акции | USD | USD | Система Капитал | S&P North American Expanded Technology Software Index | 1,05% | 1,05% | |

| РЕГИОН – Индекс МосБиржи государственных облигаций (1–3 года) | SUGB | Облигации | RUB | RUB | Регион инвестиции | 0,80% | 0,80% |

Пояснения к таблице

Валюта базового актива — валюта, в которой управляющая компания покупает основной актив фонда (например, акции).

Валюта торгов — валюта, в которой происходят торги на Московской бирже. Иногда торги происходят сразу в нескольких валютах (например, рубли и доллары США)

Индекс — биржевой индекс, которому следует БПИФ. Иногда фонд следует индексу через покупку зарубежного ETF. В таком случае это указывается дополнительно. Так же БПИФ может быть активно управляемым фондом. В таком случае он не следует биржевому индексу

TER — Total Expense Ratio или полные издержки. TER включает: вознаграждение УК, вознаграждение депозитария и прочие расходы. TER не включает в себя: комиссию брокера, возможные потери на спреде, налоги

Суммарные издержки — мы обозначили под этим термином TER БПИФ + TER ETF, если управляющая компания следует индексу через покупку зарубежного ETF

Лидерами по выпуску новых БПИФ являются Сбербанк и ВТБ. На сегодняшний день у ВТБ запущено 8 биржевых фондов, у Сбербанка — 5.

Самым популярным (судя по быстро растущему размеру СЧА) является БПИФ Сбербанка на Индекс Мосбиржи государственных облигаций (ОФЗ) – SBGB. За ним — SBMX, следующий Индексу Московской биржи.

Об управляющей компании

ITI Funds – универсальная инвестиционная платформа, зарегистрированная в 2015 году с участием ключевого акционера – Да Винчи Капитал (Da Vinci Capital). Управляющая компания — Fuchs Asset Management. С точки зрения законодательства ITI Funds контролируется законами Люксембурга, активы же сосредоточены вокруг «субфондов», вроде классических ETF, прямых инвестиций и алгоритмических хеджевых фондов. Для каждого «субфонда» ведется отдельный портфель активов. Ключевая цель ITI Funds – обеспечить инвесторов доходом, основанным на индексе РТС и ценных бумагах российских компаний. Фонд ежегодно (преимущественно в декабре) распределяет доходы в виде дивидендов между инвесторами.

Команда представлена 20 специалистами с большим опытом работы в области управления активами, исследований, торговли, прямых инвестиций и инвестиционного банкинга.

Первый российский биржевой ПИФ

Из связанных с биржевыми фондами инструментов, созданных на отечественном праве, еще относительно недавно были доступны только ПИФы, инвестирующие в ETF. И вот, в сентябре 2021 года запущен первый в России биржевой ПИФ «Сбербанк – Индекс Мосбиржи полной доходности «брутто»» или Sberbank MOEX Russia Total Return (тикер SBMX). «Брутто» в данном случае означает полную доходность с учетом реинвеста дивидендов. Инструмент хорошо подойдет, например, для тех, кто не может или не хочет инвестировать самостоятельно на зарубежных площадках.

Выводя на рынок новый продукт, Сбер решил составить конкуренцию уже обращающимся 14 иностранным фондам от ирландской Finex и люксембургской ITI Funds. Цена пая рассчитывается как отношение стоимости чистых активов фонда (СЧА) к количеству выпущенных паев. SBMX был создан на основании закона «Об инвестиционных фондах», который специально доработали под это событие. Запустить биржевой фонд (ETF) в России раньше было невозможно еще по одной причине: отсутствие у Центрального Банка методики расчета внутридневной стоимости пая. Теперь появилась и она.

Прибыль, согласно политике УК, реинвестируется, что должно способствовать росту стоимости активов. Портфель акций проходит ребалансировку 1 раз в квартал. Как и в случае с обычными ПИФами и ETF, после 3 лет инвестирования в SBMX налог платить не нужно (в пределах 3 млн рублей полученной прибыли).

По замыслу, график фонда должен повторять кривую доходности Московской биржи, не отклоняясь от него более, чем на 3%. В основе композитного индекса лежат 35 акций и депозитарные расписки крупнейших отечественных компаний из всех ведущих секторов экономики. Сравнить состав фонда с индексом Мосбиржи можно по этой ссылке.

Сейчас в брокерском сервисе Сбербанка, кроме БПИФа SBMX, продается 12 ETF от Finex (8 – фонды акций, 2 — российских еврооблигаций, 1 фонд золота и 1 фонд вложений в американские краткосрочные гособлигации), плюс 2 фонда RUSE от ITI Funds. На Мосбирже и в окне терминала все фонды, включая SBMX, находятся в одном разделе. Их можно купить в стакане котировок так же, как и любую другую ценную бумагу. Полновесно судить о динамике доходности пока рано, но на сайте фонда ведется статистика:

Доходность и другую подробную информацию о фонде можно смотреть через несколько источников:

- На сайте Сбербанка, где есть развернутые сведения о составе, политике, тарифах фонда – по этой ссылке.

- Через поиск стикера SBMX на сайте биржи moex.com здесь;

- На сайте вашего брокера, поиск по стикеру;

- В брокерском торговом терминале;

- На сервисе pif.investfunds.ru/funds/5247/detail/1/;

- На ресурсе ru.investing.com/etfs/sberbank-moex-russia-total-return-chart есть обзор, многофункциональный график, теханализ и форум инвесторов. Правда, последняя запись на форуме датируется 3 октября 2021, то есть в момент и сразу после запуска фонда.

Рекомендую прочитать также:

Инвестирование в структурные продукты на фондовом рынке

Инвестиции в структурные продукты: все за и против

Отчетность за прошлые периоды, правила доверительного управления фондом и определения стоимости активов можно скачать по ссылке sberbank-am.ru/disclosure/fund/etf-moex.

Состав фонда

В состав фонда RUSE ETF входят 41 видов ценных бумаг российских эмитентов, но основная масса вложений разделена между 10 крупнейшими компаниями:

- Сбербанк, АО – 14,17%.

- Газпром, АО – 13,79%;

- ЛУКОЙЛ, АО — 13,76%;

- Норильский никель, АО – 6,61%;

- НОВАТЭК, АО – 4,73%;

- Яндекс Н.В., АО – 4,54%;

- Роснефть, АО – 4,41%;

- Татнефть, АО – 3,1%;

- Сургутнефтегаз, АО – 3,60%;

- МТС – АО 2,41%.

Согласно презентации фонда для инвесторов, в компании с большой капитализацией инвестируется около 88,29%, эмитентов средней капитализации — (10,84%), денежные средства — 0,87%.

Состав индекса РТС.

Не сложно по данному индексу так же определить, основные составляющие экономики страны – нефтегазовые компании и добыча полезных ископаемых.

Отраслевая структура индекса РТС.

Стратегия инвестирования

От привычной спекулятивной стратегии, основанной на торгах при изменении стоимости ценных бумаг на финансовых рынках, в рамках фонда RUSE ETF проще сосредоточиться на дивидендах, выплачиваемых ежегодно в размере от 5 до 7% от котировок ценных бумаг. Дивидендная стратегия подразумевает долгосрочное хранение и удержание выбранных позиций до момента выплат.

Ценные бумаги, включенные в базовый индекс, должны соответствовать следующим требованиям: свободное обращение не менее 10%, коэффициент ликвидности 15% и выше, участие в ежедневных торгах и публикация финансовой отчетности по стандартам МСФО. Состав портфеля RUSE ребалансируется ежеквартально и рассчитывается в долларах США по индексу MOEX и индексу S&P Dow Jones Indexes.

Инвестиционные инструменты, на 100% состоящие из акций российских компаний, обязаны продемонстрировать высокую доходность в ближайшие 10-15 лет: виной тому – заинтересованность европейских и американских инвесторов в росте экономических показателей РФ. Но рассчитывать на гарантированную доходность сложно – из-за рискованной внешней политики нельзя не закладывать риски при расчете предполагаемой прибыли.

Основные характеристики фонда RUSE:

- Эмитент ITI FUNDS

- ISIN-код — LU1483649312

- Тикер на фондовой бирже — RUSE

- Тип фонда — ETF

- Базовая валюта — USD

- Начало торговли — апрель 2018

- Отслеживаемый индекс — Индекс РТС полной доходности «нетто»

- Объем фонда (СЧА) — 7 380 816 USD / 474 592 373 RUB

- Комиссия управляющей компании — 0,65%

- Выплата дивидендов – 1 раз в год

- Частота проведения ребалансировки – 1 раз в квартал

- Регулятор CSSF

- Официальный сайт фонда — https://itifunds-etf.com/products/rts/

- ETF инвестирует в более чем 39 российских ценных бумаг, торгуемых на Московской бирже, обеспечивая диверсификацию по 13 отраслям.

- Расчетная дивидендная доходность – 7,84%

- Коэффициент P/E – 6,66

- Коэффициент дивидендных выплат (payout ratio) — 34%

Биржевые фонды ITI Funds на фоне конкурентов

ITI Funds – управляющая компания, зарегистрированная в Люксембурге. Владельцем самого бренда является ITI Asset Management Holding с юрисдикцией на острове Гернси. Контролирующий акционер – Da Vinci Capital Management – компания, созданная в России в 2007 г. На начало августа 2021 г. ETF от ITI Funds представлены двумя инструментами:

- RTS Equity UCITS ETF (RUSE);

- Russia-focused USD Eurobond UCITS ETF (RUSB).

Оба фонда зарегистрированы в Люксембурге при попечительстве финансовой группы Edmond de Rothschild. Они участвуют в листинге Мосбиржи, фондовых бирж Лондона и Ирландии. Первый отслеживает индекс RTS, второй представляет собой корзину еврооблигаций российских эмитентов. Поскольку их аналогами выступают соответственно FXRL и FXRU от FinEx, интересно провести сравнительный анализ конкурирующих инструментов. Начнём с фондов, следящих за индексом RTS.

ITI Funds RUSE против FXRL от FinEx

| Оператор фонда | ITI Funds | FinEx |

| Инструмент | RUSE | FXRL |

| Базовая валюта фонда | USD | USD |

| Полная комиссия | 0,65% | 0,9% |

| Дивиденды | Да | Нет |

| Ребалансировка | Раз в квартал | Раз в полугодие |

| Регулятор | CSSF (Люксембург) | Irish Central Bank, FCA (Великобритания) |

| Точность следования | Физическая репликация | Физическая репликация |

Поясню по поводу физической репликации (последняя строка в таблице): это фонд, который покупает непосредственно базовый актив, в отличие от ETF c cинтетической репликацией, инвестирующий во фьючерс.

Наибольший интерес вызывает то, что RUSE выплачивает дивиденды. На сегодня это единственный дивидендный ETF, торгуемый на Московской бирже. Валюта, в которой происходит выплата, определяется брокером. Так, Сбербанк конвертирует долларовые дивиденды от RUSE в рубли. Само собой, с них удерживается подоходный налог. Ещё одно отличие инструмента от ITI Funds – более низкая комиссия. Как относительные недостатки можно о и небольшую капитализацию фонда.

Рекомендую прочитать также:

Как закрыть ИИС и стоит ли это делать раньше срока

Подводные камни при закрытии ИИС: что нужно знать

На 30.06.2020 стоимость его активов составляла $4,6 млн. Для сравнения, конкурент от FinEx на начало августа стоил $37,4 млн. С другой стороны, RUSE появился на Мосбирже на два с лишним года позже своего конкурента. К тому же, за счёт выплаты дивидендов его капитализация растёт медленнее. Сравним доходности фондов с момента запуска RUSE, этот фонд показан на графике голубой линией:

ITI Funds RUSB против FXRU от FinEx

Обратимся теперь к другой паре инструментов – фондам российских еврооблигаций. На этот раз прямыми конкурентами их назвать сложно, поскольку индекс-провайдеры разные.

На данном графике RUSB соответствует голубая линия, FXRU – сиреневая. Корреляция инструментов практически идеальна. Это несколько неожиданно, учитывая разный состав индексов. В сравнении этих ETF на сайте FinEx отмечено, что более частая ребалансировка RUSB чревата потерей доходности. Как показывает практика, это не так. К тому же, комиссии за управление у обоих фондов одинаковы. В итоге различия между RUSB и FXRU сводятся в основном к:

- Рыночной капитализации этих фондов;

- Надёжности их управляющих компаний.

На 30.06.2020 капитализация фонда RUSB составила $12,5 млн. Это мало даже по российским масштабам, практически нишевый продукт. Капитализация FXRU на 07.08.2020 — $54,5 млн. Но не будем забывать, что продукт от FinEx появился на российском рынке на 5 лет раньше, чем ITI Funds. Поэтому можно сказать, что оба фонда выступают в одной и той же «весовой категории». Остаётся сравнить надёжность их операторов.

Попечитель ITI Funds – финансовая группа Edmond de Rothschild – не новичок на рынке. Компания основана в 1953 году. На 31.12.2019 сумма её активов составила 173 млрд швейцарских франков. Она имеет представительства в 15-и странах и 2600 сотрудников, В свою очередь, Bank of New York Mellon, стоящий за компанией Finex, располагает $2 трлн собственных активов и $37,3 трлн под управлением.

Рекомендую прочитать также:

Как ведут себя акции нефтяных компаний во время кризиса

Акции нефтяных компаний: уже можно покупать?

Стоит ли покупать паи: плюсы и минусы

К преимуществам ETF RUSE легко отнести полноценную диверсификацию (каждый пай содержит ценные бумаги 39 российской компании), инвестиции в индекс РТС (отображает и отслеживает динамику экономики РФ, и помогает не концентрироваться на отдельных рисках каких-то выборочных предприятий, а сразу же оценивать возможности для прибыли в масштабах страны) и низкие комиссионные, достигающие 0.65% в год. И все же комиссию сложно назвать низкой – издержки становятся выше из-за налогового вычета с дивидендов, достигающих еще 1.77% (в итоге – 2.42). Тот же SBMX от Сбербанка и FXRL от FinEX предлагают ставки в разы меньше.

Из недостатков RUSE легко выделить низкую, а не высокую, как изначально заявлено, диверсификацию. 50% акций сосредоточены вокруг наиболее ликвидных компаний – Сбербанка, Газпрома, Лукойла и Норильского Никеля, в совокупности (на 75%) предлагающих вкладываться в энергетический сектор (газ или нефть). И, хотя подобная зависимость отображает реальное состояние российской экономики, из-за прямой привязки к текущей стоимости добываемого сырья, при инвестициях появляются дополнительные риски.

Баффет и Роджерс советуют покупать фонды: подборка ПИФ и ETF на 2022 год

Для финансовых рынков 2022 год, скорее всего, будет менее доходным, чем предыдущий. Пассивные инвестиции через БПИФ и ETF могут стать хорошим способом диверсифицировать портфель в условиях неопределенности

Каким будет 2022 год для инвесторов?

2022 год для инвесторов может стать еще более непредсказуемым, чем предыдущий. Главными темами останутся инфляция и ее последствия, возможные новые штаммы коронавируса, новые «черные» и «белые» лебеди, которых не исключает издание Bloomberg. В Saxo Bank в «шокирующих прогнозах» на 2022 год предполагают, что рынки смогут разворачивать женщины-инвесторы, а ученые придумают, как омолодить клетки и многое другое.

Спрос на «мечты, идеи и технологии будущего» ослабнет, и инвесторы обратят внимание на компании, которые здесь и сейчас могут генерировать стабильные прибыли, полагает руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров.

« Диверсификация вложений в 2022 году — это не просто хорошая рекомендация, а обязательный подход для инвесторов. Stock-picking (покупка отдельных акций. — «РБК Инвестиции») остается для тех, кто обладает большим опытом, готов уделять больше времени анализу бумаг, чем обычно, и самое главное — готов к тому, что даже после тщательного анализа может остаться высокая вероятность снижения», — уверен директор по инвестициям «Сбер Управление Активами» Ренат Малин.

Какую стратегию выбрать на 2022 год — пассивную или активную?

Принимая решение о выборе стратегии инвестирования — активной или пассивной — частный инвестор должен помнить, что успешными инвестиции могут стать при вложениях в то, в чем он хорошо разбирается, поделился мнением известный американский инвестор Джим Роджерс в рамках встречи Клуба инвесторов РБК Pro. «Многие исследования доказали, что инвестиции в индекс ведут себя лучше, чем активные инвестиции. Поэтому большинству людей предпочтительно вкладываться в ETF, которые следуют за индексами. И совершенно очевидно, что такие инвестиции превосходят любых инвесторов — и профессиональных и непрофессиональных», — добавил Джим Роджерс.

Глава Berkshire Hathaway Уоррен Баффет также советует частным инвесторам покупать фонды. «Большинство инвесторов, скорее, выиграет, просто купив индекс S&P 500 на долгосрочную перспективу, а не отбирая акции самостоятельно, даже если это акции Berkshire Hathaway. Средний человек неспособен самостоятельно отбирать акции», — говорил он в ходе собрания акционеров финансового конгломерата.

Преимущество пассивных инвестиций в том, что для них не нужно выбирать время или момент для вложений. Они актуальны для любой фазы фондовых рынков или экономического цикла. Однако инвестирование в фонды имеет смысл только в долгосрочной перспективе. «Фундаментальные принципы пассивного инвестирования — временной горизонт и регулярность: чем дольше срок вложений, тем лучший можно получить результат. Один год — минимальный рекомендуемый срок для инвестиций, поэтому мы советуем смотреть на более широкий горизонт, а не только 2022 год, а на три — пять лет и даже больше», — подчеркивает Малин.

Почему инвестиции в ETF и ПИФ могут выиграть в 2022 году

Биржевые фонды представляют собой диверсифицированный набор ценных бумаг в рамках какой-либо инвестиционной идеи. Купив паи четырех-пяти ПИФов, инвестор получает готовый портфель, который будет вкладываться в десятки, а то и сотни ценных бумаг одновременно. При этом инвестору не нужно обладать глубокими знаниями финансовых инструментов для управления таким портфелем.

Словарь «РБК Инвестиций»: ПИФ

В 2022 году баланс между самостоятельной торговлей на бирже и доверительным управлением придет к соотношению 50/50, как это уже работает в западных странах, говорит начальник отдела инвестиционных продуктов и технологий УК «Открытие» Евгений Горбунов.

Управляющий директор фонда CARF, управляющий директор Cresco Capital Андрей Сырчин не думает, что 2022 год будет очень хорошим для пассивных инвестиций, индексных фондов и рынка в целом: «Весь рост мы увидели в 2021 году. Американские рынки дали более 20% роста, и маловероятно, что мы увидим похожую динамику и далее. Считаю целесообразным в 2022 году инвестировать в фонды с активным управлением и в фонды с абсолютной доходностью. То есть в те фонды, которые будут искать именно доходность, а не идею и одну направленность».

2022 год станет годом активного развития биржевых и открытых паевых фондов

В России в 2022 году планируются два нововведения, которые позволят развить сегмент ETF и БПИФ на финансовом рынке.

Не позднее 1 апреля 2022 года ожидается допуск зарубежных неспонсируемых ETF на российские биржи. Их появление даст новые возможности клиентам диверсифицировать портфели и усилит конкуренцию в отрасли. На российских площадках могут появиться порядка 500 иностранных ETF-фондов.

«Неспонсируемые» ETF — фонды, чьи эмитенты не давали согласие на обращение на бирже и не несут ответственности перед инвесторами.

Вторым нововведением, которое прорабатывается Банком России, может стать появление в 2022 году у владельцев паев возможность получать промежуточные доходы (дивиденды и купоны) от бумаг, входящих в фонды. Сейчас в рамках ПИФов и БПИФов купоны и дивиденды реинвестируются.

«Участники рынка ожидают, что примерно с февраля 2022 года у инвесторов в фонды появится возможность получать прибыль в моменте — дивиденды и купоны будут сразу появляться у них на счетах точно так же, как при прямом инвестировании в ценные бумаги. При получении такого промежуточного дохода не будет прерываться срок для получения налоговой льготы за долгосрочное инвестирование. Ожидается, что механизм может быть реализован при создании новых фондов. Соответственно, на рынке появятся новые продукты, так называемые фонды для рантье», — рассказал Евгений Горбунов.

Какие ПИФ или ETF купить в 2022 году

ПИФы и ETF на основные биржевые индексы

Пассивное инвестирование в широкие индексы имеет смысл в 2022 году, так как в них, как правило, представлены наиболее крупные, надежные и качественные компании, считает Кирилл Комаров. Но предупреждает, что инвесторам нужно быть готовыми к более умеренной доходности в 2022 году — она явно будет слабее 2020 и 2021 годов.

В первую очередь в 2022 году стоит присмотреться к фондам на основные биржевые индикаторы — индекс Мосбиржи и индекс S&P 500, говорят в «Сбер Управление Активами». «Мы ожидаем, что рынок акций США продолжит расти вследствие снижения инфляционных ожиданий, восстановления глобальной экономики и ослабления влияния локдаунов, — говорит Ренат Малин. — Говоря о российском фондовом рынке, хотим выделить потенциально высокие дивиденды компаний, которые торгуются на российских биржах. Важно отметить, что Россия более устойчива и макроэкономически по сравнению с экономиками других развивающихся стран в целом и в каждой отрасли в частности».

В УК «Открытие» обращают внимание на то, что российский рынок акций на текущих уровнях стоит в разы дешевле американского и европейского и предлагает инвесторам одну из лучших дивидендных доходностей в мире. «Большая недооценка, сохраняющиеся высокие цены на сырье и постепенное снижение политических рисков обусловят его привлекательность в 2022 году и далее. Оценивая ожидаемую доходность на горизонте трех — пяти лет, мы полагаем, что среднегодовой совокупный доход может составить 10–15% годовых. На долгосрочном периоде доходность российского рынка акций в долларах опережает рынок США. Сравнивая с S&P500, мы видим, что за прошедшие пять лет индекс Мосбиржи прибавил 19,35% годовых в долларах США, а индекс S&P500 — только 16,87% годовых», — приводит данные Евгений Горбунов.

Топ-5 по доходности за год ETF и БПИФ на Московской бирже, отслеживающих индексы S&P или индекс Мосбиржи MOEX:

- Сбербанк «Индекс S&P 500» SBSP;

- ВТБ «Фонд Акций американских компаний» VTBA;

- ВТБ «Индекс МосБиржи» VTBX;

- Тинькофф «Индекс МосБиржи» TMOS;

- Сбербанк «Индекс МосБиржи полной доходности «брутто» SBMX.

ПИФы и ETF на Китай и другие развивающиеся рынки

В 2022 году хороший шанс отыграться у китайских акций, предполагает Кирилл Комаров. «Регуляторное давление постепенно снижается, все больше аналитиков высказываются позитивно о перспективах китайских акций. В начале 2022 мы можем увидеть достаточно позитива, чтобы динамика китайских индексов сменилась на позитивную. В качестве ставки на такой исход можно использовать ETF KWEB. В качестве менее рискованной ставки подойдут TPAS (Tinkoff PanAsia) и TEMS (Tinkoff emerging markets) — в них Китай представлен только частью фонда. Кроме того, в составах есть и другие развивающиеся рынки, которые в 2022 году имеют серьезные шансы обогнать динамику S&P500 — если ситуация с вакцинами нормализуется и инвесторы не захотят рисковать в перегретом IT-секторе США, то они обратят свой взор на развивающиеся рынки», — добавил эксперт.

Финансовый консультант Владимир Верещак конкретизирует интерес к технологическим компаниям в Китае: «Вследствие очередного раунда жесткого регулирования со стороны правительства они стали аутсайдерами 2021 года. А значит, наверняка будут одними из лидеров 2022-го. По крайней мере сейчас компании настолько дешевые, что грех не взять. Китай — вторая экономика мира. Быстрее многих стран оправилась от первоначального пандемийного шока: худшие показатели темпов роста ВВП были зафиксированы в конце марта 2020 года, а не в конце июня, как это было, например, в США. А реформы, направленные на демонополизацию бизнеса и укрепление моральных устоев общества в долгосрочной перспективе должны пойти ей на пользу. Соответственно, подойдут такие ETF, как FinEx China (MOEX: FXCN) и/или Emerging Markets Internet & Ecommerce (NYSE Arca: EMQQ), куда, помимо акций китайских технологических компаний, входят акции компаний из Южной Кореи, Индии, Нидерландов, Сингапура и других стран: оказание услуг через интернет, розничная торговля, радиовещание, СМИ, интернет-реклама, игры, путешествия, соцсети».

Директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин, напротив, отмечает, что на развивающихся рынках, скорее всего, ситуация будет не очень благоприятная. Говоря о Китае, он обратил внимание на то, что доступные для иностранных инвесторов бумаги китайских компаний выглядят очень уязвимо из-за возможного давления со стороны США.

Топ-4 по доходности за год ETF и БПИФ на Московской бирже, составленных из акций компаний с развивающимися экономиками (за исключением России):

- FinEx «Акции / Казахстан» FXKZ;

- ВТБ «Акции развивающихся стран» VTBE;

- Альфа-Капитал «Китайские акции» AKCH;

- FinEx «Акции / Китай» FXCN.

ПИФы и ETF на облигации

В отношении консервативных инвестиций, к которым принято относить облигации и соответствующие фонды, составленные из них, эксперты, опрошенные «РБК Инвестициями», дали диаметрально противоположные мнения.

Ренат Малин уверен, что рынок облигаций в 2022 году будет привлекательнее для инвестиций, чем рынок акций, однако этот тренд станет более явным ближе ко второй половине года. Он объясняет это тем, что замедление инфляции позволит ЦБ начать смягчение денежно-кредитной политики. Это, в свою очередь, будет способствовать снижению доходностей выпусков облигаций федерального займа (ОФЗ), что приведет к росту цен выпусков и двузначному совокупному доходу в данном классе активов. «Еще до повышения рынок ОФЗ учитывал размер ключевой ставки ЦБ на уровне 8,5%. Это значит, что ужесточение денежно-кредитной политики в большей степени уже заложено в текущие цены и, вероятно, будет оказывать ограниченное влияние на долговой рынок. Поэтому рынок долгосрочных облигаций выглядит интересно, а дополнительную привлекательность ему добавляет вероятное замедление инфляции в 2022 году. Поэтому привлекательно выглядят биржевые ПИФы на корпоративные облигации и ОФЗ», — отметил эксперт.

Владимир Брагин считает, что к российским облигациям, для которых был очень неудачным 2021 год, надо подходить с осторожностью. «Если в первом квартале 2022 года ЦБ удержит инфляцию под контролем, то в ожидании снижения ставки может начаться волна спекулятивных покупок в рублевых фондах. Если такую волну поймать, то можно на ней выиграть», — считает эксперт. В отношении еврооблигаций и долларовых долговых инструментов — если что-то сейчас и брать, то только точечно и в фондах с хорошим управляющим и стратегией, добавляет Владимир Брагин и объясняет почему: «Ситуация по индексам сейчас немного лучше, чем в 2020 году, но понятно, что ФРС ставку повысит ставку, что может привести рынок к более обычному состоянию — это будет неприятный процесс для тех, кто держит еврооблигации».

Андрей Сырчин категоричен и уверен, что на фоне снижающейся ликвидности и повышения ставок облигационные фонды просядут: «Поэтому мы продали все портфели в облигациях».

В УК «Открытие», несмотря на непростую ситуацию в сегменте российских облигаций, ожидают в 2022 году двузначную цифру доходности и считают ее оправданной. «Чем ниже цены сейчас, тем на большую потенциальную доходность мы можем рассчитывать. И если посмотреть на историю, за худшим годом на рынке облигаций обычно идет лучший — так было после кризисов 2008 и 2014 годов», — объяснил позитивный прогноз Евгений Горбунов.

Топ-5 по доходности за год ETF и БПИФ на Московской бирже с основной категорией активов «Облигации»:

- «Альфа-Капитал Управляемые облигации» AKMB;

- FinEx «Еврооблигации российских эмитентов с рублевым хеджем» FXRB;

- FinEx «Краткосрочные гособлигации США с рублевым хеджем» FXMM;

- ВТБ «Американский корпоративный долг» VTBH;

- Сбербанк «Индекс Мосбиржи рублевых корпоративных облигаций» SBRB.

Тематические ПИФ и ETF

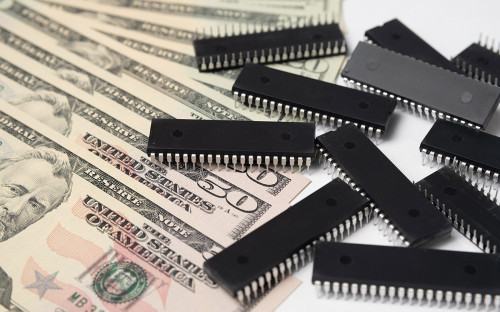

Полупроводники

В 2022 году будет по-прежнему сохраняться проблема дефицита микросхем в мире, и компании сектора продолжат зарабатывать рекордные прибыли, уверен Кирилл Комаров. «Сектор показывает доходность в 27% годовых последние десять лет. И с ростом диджитализации наших жизней этот тренд только продолжится. Поэтому среди тематических фондов мы бы отдали сейчас предпочтению сектору полупроводников», — отметил эксперт.

Зеленая энергетика

Также эксперты не исключают роста в секторах альтернативной энергетики. «Для инвестиций в нее можно использовать фонд Renewable Energy Producers от Global X (NASDAQ: RNRG), в составе которого находится более 40 компаний, занимающихся производством электроэнергии из возобновляемых источников (вода, ветер, солнце, тепло земных недр, биотопливо) в более чем десяти странах мира (США, Канада, Новая Зеландия, Бразилия, Австрия, Дания, Португалия, Таиланд, Гонконг, Франция и др.)», — указывает Владимир Верещак. Кирилл Комаров добавляет, что тема зеленой энергетики будет оставаться довольно горячей, но надо быть особенно осторожными при инвестициях в нее, так как риски индивидуальных компаний очень высоки: «Поэтому тематические фонды помогут снизить риски и поучаствовать в самом сильном тренде следующих 30 лет».

Золото

В 2022 году рынки расти не будут — скорее, останутся на месте, и поэтому на них будет достаточно сложно заработать, предупреждает Андрей Сырчин. «Единственный ETF, который я рекомендую включить в портфель, это ETF на золото. А также, если продолжится высокая инфляция, ETF Commodites: кофе, хлопок и, возможно, нефть», — добавил эксперт. На Московской бирже торгуется фонд FinEx «Золото» (FXGD).

Топ-5 ETF и БПИФ на Московской бирже, позволяющих вложиться в золото и компании, добывающие золото:

- FinEx Gold ETF FXGD;

- «ВТБ — Фонд Золото. Биржевой» VTBG;

- «Тинькофф Золото» TGLD;

- «АТОН — Золотодобытчики» AMGM;

- «Альфа-Капитал Золото» AKGD.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Данные по доходностям за год, приведенные в списках топ ETF и БПИФ, были оценены на 29.12.2021 согласно результатам Мосбиржи.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник https://journal.open-broker.ru/economy/bpif-preimushestva-i-nedostatki-instrumenta/

Источник https://modulrb.ru/invest-info/sberbank-indeks-mosbirzhi.html

Источник https://quote.rbc.ru/news/article/61c858d59a794705434ac902