БКС Мир Инвестиций, Сбер, Альфа: какая инвестиционная платформа лучше?

Обзор трёх ведущих инвестиционных платформ: Сбер Инвестиции, Альфа и БКС Мир Инвестиций. Сравнение тарифов, преимуществ и недостатков каждого брокера и выбор лучшего из них.

Знакомство

Я работаю тестировщиком в IT компании, которая занимается разработкой программного обеспечения для медицинских организаций. В качестве хобби и небольшой подработки тренирую детей футболу, так как за плечами спортшкола и небольшой опыт профессионального выступления за один московский клуб. Т.е. экономических компетенций примерно ноль. Но это не стало преградой между мной и инвестициями.

В 2019 году я женился, это радостное событие многое изменило в моей жизни. В том числе и отношение к финансам. Драйвером стало то, что мы продали одну из двух машин, в семье из двух человек одного автомобиля более чем достаточно. Таким образом у меня появилось почти 700 000 наличными. Для начала я открыл карту банка с бесплатным обслуживанием и акцией для новых клиентов, которая давала 10% годовых до конца года. В январе акция закончилась, ЦБ стал снижать ставку, а я уже вошел во вкус и меньше 10% получать не хотелось. Поэтому я стал искать альтернативу банковским картам, чтобы получать пассивный доход и далее. Так я и пришел в инвестиции. За неполных два года я попробовал трех брокеров:

- БКС Мир инвестиций

- Альфа капитал или Альфа директ, как он раньше назывался

- Сбер инвестиции

Почему выбрал именно эти компании?

Тут все просто: новичок будет пробовать там, где уже есть хоть какое-то знакомство. Первым я открыл брокерский счет в Сбербанке, потому что получал зарплату на карту этого банка. Вторым был Альфа директ — в этом банке у меня ипотека. А третьего брокера я выбирал уже не по факту касания с другими продуктами, а по статистике Мосбиржи и после анализа конкурентных преимуществ.

Комиссии и тарифы

Стоимость обслуживания не самый объективный фактор оценки брокера, но один из ключевых. Забавно, что у БКС и Альфы базовый тариф без ежемесячной платы носит одинаковое название — Инвестор, отличается только комиссия. У БКС это 0,1% от сделки против 0,3% у Альфы. У Сбера, как всегда, всё немного сложнее. Есть два тарифа: Самостоятельный и Инвестиционный, комиссия составит 0,06% или 0,3% соответственно. Разница лишь в наличии на Инвестиционном аналитической поддержки. На мой взгляд она того не стоит. При этом в БКС в тариф входит консультация персонального финансового консультанта. Т.е. при прочих равных БКС получается в три раза дешевле конкурентов.

Внести деньги на счет у каждого из брокеров можно без комиссии и довольно быстро. В Альфе я пополняю со счета карты банка мгновенно. Карты БКС у меня нет, но тут без проблем можно перевести через систему быстрых платежей, также в течение минуты. Счет у Сберброкера можно пополнить с карты банка, в условиях написано в течение дня, на деле получается около 10-15 минут, что мне непонятно. Внутри банка с карты на карту деньги ходят быстро, а вот на брокерский счет приходят с небольшим временным лагом. Для меня это абсолютно не критично, просто оставляет в недоумении.

У Сбера и БКС есть приятная возможность выводить дивиденды и купоны со счета ИИС на банковский счет. В Альфе такой возможности нет, даже номинально. У зеленого брокера есть ограничение по выводу средств — только в будние дни с 7:30 до 17:55. Почему так происходит, я опять-таки не понимаю. Сервера работают круглосуточно, но ночью или в выходные вывести деньги не получится.

Все обозреваемые мной брокеры работают в режиме расчетов Т+2, поэтому вывод денег реален через два дня после совершения сделки. Это требование самой биржи, к которому просто нужно привыкнуть. Есть случаи, когда деньги можно вывести сразу после продажи актива, но как это работает трудно сказать, ведь условия Мосбирижи одинаковые для всех. Лезут в голову нехорошие мысли про то, что деньги на биржу и не уходят, а всегда остаются внутри брокера.

Рынки и инструменты инвестирования

Набор примерно одинаков у всех. Единственное, в Сбербанке куда меньше акций американских компаний чем у двух других брокеров. Радует, что они там хотя бы появились, раньше не было и этого. Сейчас торгуется примерно 300 компаний, против 1500 у конкурентов. Забавно, что покупать акции США можно только за рубли. Такая же история до недавнего времени была у Альфы. В БКС на моей памяти всегда акции иностранных компаний торговались в валюте. Кроме того есть акции немецких компаний, которые торгуются в евро.

Помимо акций я инвестирую в фонды или так называемые ПИФы. Сейчас их огромный выбор, каждый брокер предлагает свои, но можно например в Альфе купить фонд от БКС или наоборот. Есть тонкий момент со Сбером — можно покупать только рублевые фонды. Евро или доллары — к другим брокерам. У меня в портфеле есть фонд на акции ИТ-сектора США — FXIT, FXGD — на золото, покупал как защитный актив, поэтому доходность не самая большая и фонд на акции Китая, который сейчас в глубоком упадке.

Лотность и форма W8BEN

Проблема с иностранными компаниями в Сбербанке в том, что покупаешь ты акции за рубли, а дивиденды приходят все равно в долларах и на 2-3 доллара особо ничего не купишь, а валюту можно менять лотами от 1000$. Такой вот парадокс. Альфа тоже этим страдает. Поменять валюту от 1 доллара можно только в БКС и это уже серьезный аргумент в пользу последних.

Форму W8BEN нужно подписывать, для снижения налогов с дивидендов полученных от американских компаний. Сделать это можно у всех брокеров онлайн, но у Альфы она просто не работает. Все равно платишь налог 30 процентов, есть форма или нет. В поддержке ничего толком по этому поводу не отвечают. Причем я попал так сам, а потом начал искать решение в интернете и понял, что нас таких довольно много. В БКС реально работает, а из Сбера я ушел раньше, чем они запустили рынок иностранных акций, поэтому ничего сказать не могу по работе формы.

Поддержка

Моя супруга работает в поддержке пользователей в одном из маркетплейсов. Поэтому к этому аспекту у нас особое отношение. Вообще поддержка всегда ассоциируется с негативными эмоциями, потому что туда пишут с какой-либо проблемой, но не всегда в проблеме виноват сервис. А вот эмоции у людей остаются. Так что постараюсь избавиться от эмоций и быть объективным.

Сбер. Когда я начинал, тут онлайн поддержки не было вовсе, можно было позвонить по телефону, послушать музыку и услышать ответы на общие вопросы после 20 минут ожидания. За более подробной консультацией посылали в отделение. Сейчас они добавили чат с живыми людьми, наладили процессы так, что отвечают реально быстро. Но про качество я уже сказать ничего не могу, увел свои счета из Сбера, так как по большей части инвестирую в иностранные акции, а в Сбере, как вы поняли из обзора, это делать сложновато.

Альфа. Тут поддержка поприятнее. Не знаю, общая она с банком или выведена в отдельное подразделение, но отвечают быстро, если быть достаточно настойчивым, то помогут даже посчитать налоги. Но должно повезти с оператором, который реально захочет решать твою проблему. Мне не повезло дважды подряд. Ребята просто отнекивались и ссылались на какие-то внутренние инструкции. Я считаю, что меня, как пользователя, внутренние инструкции касаться не должны. Только третий оператор выслушал мою беду и помог. Так что поддержка хоть и быстрая, но иногда не с первого раза тебя услышат.

БКС. Опять же противоречиво. Для начала мне повезло. Вручную посчитали сколько денег я внес на ИИС за прошлый год, так как функционал приложения не показывал эту информацию на тот момент, а отчеты у БКС довольно сложные для понимания. Удалось разобраться с помощью поддержки. Второй раз я искал ПИФы которые повторяют курс криптовалюты, безуспешно гуглил и написал ребятам в поддержку, где мне просто сказали, что такое — плод моей фантазии. Пока их не существует. И вообще противоречит закону. Чуть ли не с угрозой. Довольно неприятно.

Отзывы

Довольно бесполезная штука для анализа, так как их пишут только когда случилось что-то из ряда вон и нужна срочная реакция общественности для решения проблемы. Или просто наболело. Мне больше интересны отзывы реальных пользователей на нововведения в приложениях брокеров. Поэтому я проанализировал оценки в Google play и App store, чтобы собрать более-менее объективную картину. Сам я яблопользователь, а оценки в плеймаркете доступны любому желающему в одноименном поисковике )

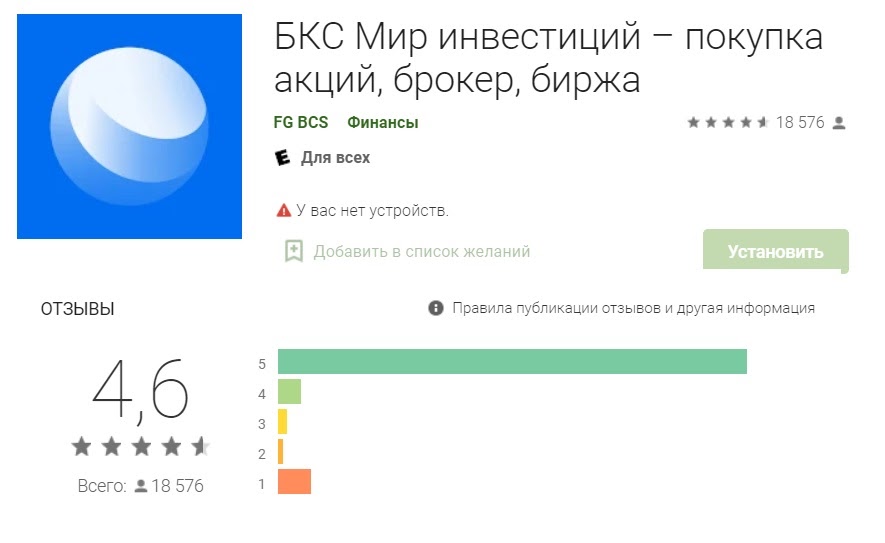

Пользователи андроида поставили оценку 4,7 из 5 приложению Альфа Инвестиции, 4,6 БКС Мир инвестиций и 3,4 приложению Сбербанк Инвестор.

Счастливые обладатели айфонов оценили инвестиционные приложения Альфы и БКС в 4,6 баллов, а Сбербанк в 2,7.

Рейтинг брокеров по отзывам примерно совпадает с моими собственным ощущениями. Приложение Сбера ради интереса скачал вновь, удалось войти по старым данным, так как не закрывал брокерский счет. После обзора удалил, не мое это.

Где я инвестирую сейчас и почему?

В итоге перенес все свои сбережения на ИИС в БКС. Я уже упоминал по ходу обзора, что предпочитаю инвестировать в акции иностранных компаний, поэтому выбор напрашивается сам собой. БКС единственный из моих брокеров, кто дает возможность покупать и продавать валюту неполными лотами от 1$ по биржевому курсу, а значит небольшие дивиденды от американских компаний не висят мертвым грузом, а работают. Комиссия брокера БКС вполне рыночная. Есть адекватная поддержка и широкий выбор инструментов.

На мой взгляд БКС самая надежная компания, так как для банков инвестиционный бизнес не является профильным и они могут просто элементарно свернуть это направление, если оно не будет приносить прибыль.

Спасибо всем, кто дочитал. Это лишь мой субъективный взгляд, буду рад обсудить ваше видение в комментариях.

БКС Инвестиции — предложения от брокера с солидной репутацией

В октябре минувшего года на официальном сайте брокера БКС появилось сообщение, что запускается приложение «Легкие инвестиции». С его помощью вкладчик может получить первичные знания, вложить средства, управлять деньгами и получать доход. Основной посыл работы — «Инвестиции, которые отвечают вашим целям».

Они доступны для физических и корпоративных лиц (как онлайн, так и оффлайн), для начинающих и опытных вкладчиков. С чем конкретно можно работать, как открыть и пополнить счет, а также об основных моментах в развитии компании — далее, и, разумеется, в начале, о наградах и истории появления бренда.

Оглавление:

БКС инвестиции история брокера и награды

БКС — один из самых надежных брокеров на рынке с весьма солидной репутацией. Была компания основана 20 июня 1995 года под названием «Брокеркредитсервис» и в этом же году получила лицензию на предоставление услуг. В 2000 году открывается офис в Москве, и брокер предлагает торговлю в интернет-сегменте. Через год рейтинг надежности повышается с А до А+ (очень надежный).

С 2002 года внедрена возможность одновременного совершения операций на 3-х площадках за счет технологии «Единого брокерского счета». А спустя год вводится технология электронной подписи, позволяющая работать с клиентами без бумаг в прямом смысле слова. Начиная с 2006 года, клиенты могут торговать на международных площадках. Среди наград, которые в списке брокера, и вручались неоднократно, стоит остановиться на таких:

- Финансовая элита России» в номинации «Лучшая инвестиционная компания на фондовом рынке»;

- «Финансовый Олимп» в номинации «Крупнейшая инвесткомпания по обороту»;

- «Лучший брокер рынка фьючерсов и опционов РТС»;

- «Лучшая инвестиционная компания года».

Инструменты торговли и инвестирования

Читая отзывы клиентов брокера БКС, которые выбрали на сайте или в приложении инвестиции, стоит отметить довольно широкий список инструментов. Для удобства пользователей представлены такие направления:

- самостоятельное вложение;

- инвестирование с профи;

- бизнесу;

- премиум;

- ИИС с льготным налоговым вычетом 13% до 52 тысяч рублей.

Имеется функция обучения, а также демо-счета, чего нет в Сбербанк инвестиции. Для многих клиентов удобно потренироваться, посмотреть какая из стратегий более выгодная или рискованная, не вкладывая собственные средства. Выбирая Тинькофф Инвестиции, вы также сможете работать с аналогичным списком предложений удаленно. Мир уходит в онлайн-режим, и, возможно, это правильно, особенно в нынешних условиях. Ближе к конкретным предложениям.

Акции

Приложение для новичков или фактически рубрика на сайте брокера позволяет купить ценные бумаги и зарабатывать как на разнице курса, так и с долгосрочной перспективой получения прибыли в виде дивидендов. Для удобства выбора акций в свой портфель есть список лидеров роста и падения за определенный период времени. Также можно найти варианты с выплатами дивидендов, проследить изменения цены от минимального до максимального показателя.

Облигации

Работать можно с одним из самых надежных и проверенных инструментов на рынке. Часто думая, какого брокера выбрать для долгосрочного инвестирования, отдают предпочтение БКС из-за опыта, хороших отзывов, а также благодаря собственной разработанной аналитике, которая позволяет найти идеальный вариант среди муниципальных, государственных и корпоративных облигаций. Привлекает онлайн-обновляемый список бумаг с указанием цены, как она изменялась, процентом по купону и датой погашения. Это вариант вложений с защитой, пусть и частичной, ведь средства должны обязательно быть выплачены по купонам.

Валюта

Посмотрев фильмы про инвестиции, практически в каждой картине можно увидеть, как трейдеры торгуют на валютном рынке. Сотрудничая с брокером в этом направлении, можно выгодно обменять валюту, купить ее на Московской бирже или же продать. Имеется онлайн-обновляемый курс нужных денежных единиц, а также последние новости. Можно следить за графиком изменений показателей за определенный период.

Инвестиционные идеи

Одни из востребованных предложений в БКС — готовые и разработанные инвестиции не столько вовсе без риска, сколько с минимальным. Это наработки профессионалов и для удобства выбора наиболее подходящего варианта есть фильтр подбора, введя в которых определенные данные, можно быстро найти подходящие именно для вас варианты. Введите такие данные:

- Срок.

- Валюта.

- Статус. Уточнить выбор можно по новизне или более давнему сроку работы, прогнозируемому доходу.

Условия обслуживания и тарифы

Потренировавшись на демо торговли, смело можно приступать к реальным торгам. Для удобства своих клиентов брокер предлагает 4 тарифных плана:

- Инвестор с единой ставкой 0,3% на всех площадках и обороте за месяц не более 40 тыс. рублей.

- Трейдер с вариативной ставкой 0,015-0,05%, которая формируется по принципу: чем больше суммарный оборот, тем меньше комиссия.

- Инвестор Про подходит для тех, у кого вложено более 900 тыс. рублей. Комиссия от 0,015 до 0,3% по принципу, чем больше счет, тем ниже комиссия без привязки к обороту.

- Трейдер Про предлагает комиссию 0,015-0,045%. Подходит для торговцев, которые работают с определенными площадками.

Обратите внимание, что есть фиксированная ставка вознаграждения за месяц при наличии операций.

Фиксированное вознаграждение за календарный месяц, что выплачивает инвестор

| Тариф | Сумма |

|---|---|

| Инвестор | 99 рублей |

| Трейдер | 199 рублей |

| Инвестор Про | 299 рублей |

| Трейдер Про | 299 рублей |

Как открыть брокерский счет в БКС?

Для того, чтобы торговать на бирже, должен быть брокерский счет или ИИС. Открыть его можно кликнув на соответствующую кнопку в правом верхнем углу. Сделать это легко, бесплатно и довольно быстро, а счет пополнить с карты любого банка без комиссии. Но порой встречаются отзывы, что некоторые сервисы все же берут собственную комиссию, как в случае работы с «Мир», где предусмотрен солидный кэшбэк.

Для того, чтобы получить личный кабинет, надо отправить скан или фото паспорта, дождаться подтверждения через смс. Доступна услуга и в офисе брокера, хотя сегодня многие отдают предпочтение именно удаленной работе с финансовыми организациями, и приложение Альфа Поток — одно из таких. Счет открыт, теперь необходимо его пополнить. Это можно сделать в приложении «Мой брокер», безналичным переводом, указав реквизиты, через кассы БКС.

Компания имеет фирменную карту «Брокер». С нее через фирменное приложение счет пополняется бесплатно.

Программное обеспечение и мобильная торговля

Изучая детально, как торговать на БКС брокер, можно пройти обучение непосредственно на сайте компании. Для работы предусмотрено несколько терминалов:

- MetaTrader 5,

- QUIK,

- Tradematic Strategy Trader FIX,

- Tradematic Trader,

- TradingView,

- TrustManager,

- TSLab.

Мобильные приложения для торговли и управления личными средствами представлены для гаджетов на базе IOS и Android. Можно заказать постоянное профессиональное сопровождение, и эксперт будет отвечать на вопросы, в какие акции российских или иностранных компаний лучше инвестировать в 2020, или подберет другие инструменты с учетом суммы захода, допустимым уровнем риска, желаемой прибыли.

А если вы хотите узнать, как формируется дивидендный доход и почему одни компании его платят, а другие нет — читайте статью на www.gq-blog.com. Подчеркну то, что в апреле минувшего года, Яндекс и БКС запустили общий проект по инвестициям. С помощью приложения «Яндекс Деньги» за счет системы брокера можно инвестировать в валюты и ценные бумаги. Удобная возможность, но периодически, что отмечают пользователи, некорректно отображаются данные по счетам. Не все так однозначно и в случае работы с еще одним брендом финансовой группы — банком Премьер БКС, о котором клиенты пишут, что это обман.

Проявляется нечестная работа в «зависании» системы во время покупки валюты по выгодному курсу, неграмотном подходе работников, а некоторые даже утверждают, что подделывают документы для оформления кредита. Да и рейтинг банка на национальной платформе banki.ru — не сильно высокий — 1,48.

Подводя итог, отмечу все же брокер БКС и его возможность инвестиций уже успели наработать положительную репутацию, плюс, можно найти 101 и больше идей для вложений, пройти обучение, открыть демо-счет. Остается пожелать всем только плюсовых результатов от сотрудничества с брокером.

БКС Брокер: что скрывает компания?

Мы все знаем, что учредители наших отечественных финансовых компаний очень любят в какой-то момент “слинять на запад”, прихватив все деньги вкладчиков. И у простого обывателя часто возникает вопрос: “Как же так это получается?”. Ответ на этот вопрос мы разберем на примере компании БКС, которая является одним из крупнейших брокерских компаний в нашей стране.

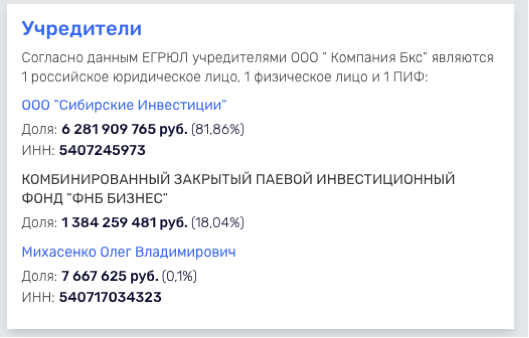

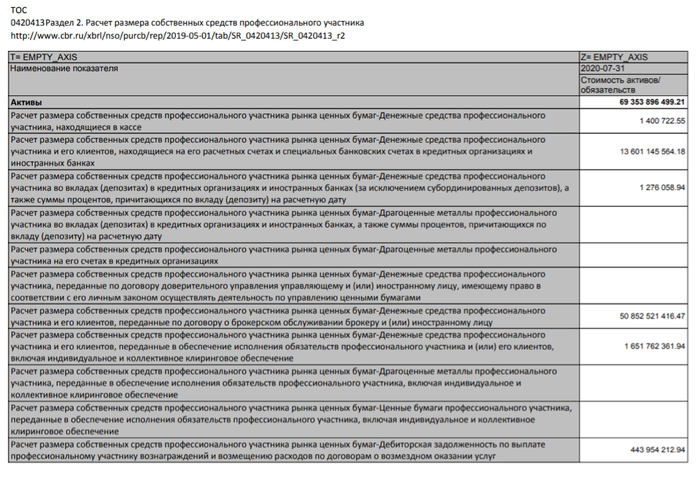

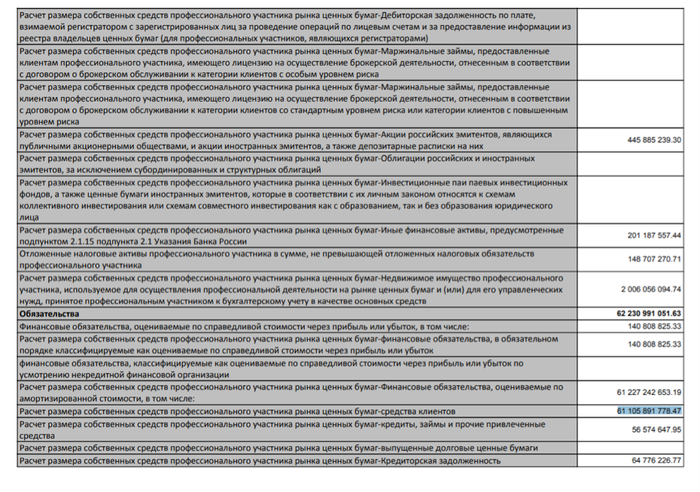

Посмотрим на учредителей данной структуры, которая, исходя из отчетности самой БКС, держит 55 миллиардов денег российских инвесторов. Итак, 99,99% принадлежит двум компаниям: ООО «Сибирские инвестиции» (81,9%, 6,2 млрд. руб.) и ООО УК «Брокеркредитсервис-Фонды Недвижимости», Комбинированный Закрытый ПИФ «ФНБ Бизнес» (18%, 1,4 млрд. руб.).

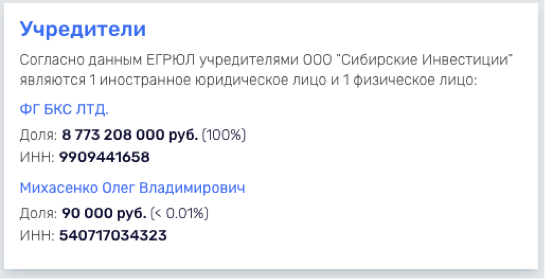

Вроде все хорошо, компании российские и нет никаких сомнений в их честности. Однако, если посмотреть дальше, то открывается удивительная история: ООО «Сибирские инвестиции» полностью принадлежит ФГ БКС ЛТД (Кипр).

“Ну и что?” – спросит читатель. У нас пол страны через кипрские компании контролируется, а 10 лет назад 80% крупного бизнеса было записано на какие-нибудь офшоры. “Бизнесмены говорят, что там законы лучше и честности больше” — ответил мне мой коллега, когда я рассказал ему про БКС. Так-то оно так, только дьявол, как обычно, кроется в деталях. А деталь тут в трех буквах “ООО” или LTD, на западный манер. Все знают, что эти аббревиатуры означают “общество с ограниченной ответственностью”, но мало кто понимает, что это. Объясним. «Общество с ограниченной ответственностью» означает, что почти за все дела, которые «творит» общество, учредители “ограниченно ответственны”. То есть, могут понести материальную ответственность, если будет четко установлено судом, что их действия или бездействие привели к финансовым потерям, только в этом случае они привлекаются к субсидиарной ответственности по долгам компании. И российские суды очень часто привлекают владельцев бизнеса к субсидиарной ответственности, особенно, если мы говорим про финансовую сферу. Но, в случае БКС, если запахнет “жареным”, то привлекать нужно будет не Васю Пупкина, а кипрский офшор. Пойдите, господа инвесторы, на Кипр, наймите там адвокатов и судитесь, как Абрамович с Березовским, до еврейской Пасхи. И вам не помогут местные правоохранительные органы, потому что вы не их граждане, не голосуете на местных выборах и вообще, хотите с солнечного Кипра назад в свою Россию деньги забрать. Кому это интересно?

Все, на что остается надеяться — это добропорядочность кипрского учредителя, который не будет совершать финансовые махинации ради собственной выгоды. Но я вас разочарую, потому что крупный финансист — он везде ведет себя одинаково: и в Америке (вспомним кризис 2008 года), и в России (сколько там из наших банков уже украли?), и даже в Германии (знающие люди уже обсудили скандалы в банковской системе Германии). Посмотрим на вторую компанию, которая является учредителем БКС — ООО УК «Брокеркредитсервис-Фонды Недвижимости», Комбинированный Закрытый ПИФ «ФНБ Бизнес». Единственный учредитель этой компании это АО УК «Брокеркредитсервис», который, в свою очередь, принадлежит ООО «Инвестиции» и ООО «Компания БКС».

Как вам? Компания БКС принадлежит сама себе! И тут хотелось бы поговорить про “финансовый смысл” данной операции, потому что если его нет, то я бы задумался. Это все похоже на какие-то темные делишки, но дальше будет совсем интересно: компания БКС решила воспользоваться любимым инструментом финансистов: раздуванием собственных балансов. И это уже серьезно.

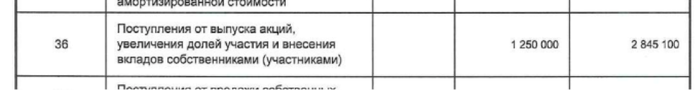

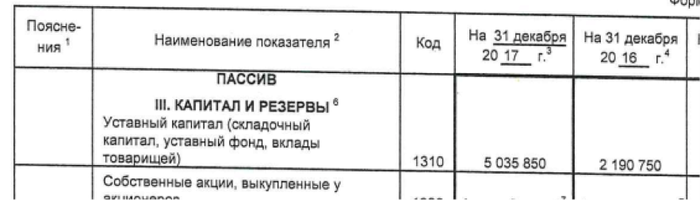

Оказывается, компания БКС Брокер за 2017 и 2018 увеличила уставной капитал дважды. Каждый год по 3 млрд рублей. И все бы ничего, только капитал БКС Брокер увеличила за счет “выпуска акций”.

Получается следующая картина: в БКС Брокер приходят клиенты и просят посоветовать им акции, а БКС советует прекрасные акции компании БКС, потом, увеличив уставной капитал, компания БКС переводит эти деньги своему учредителю на Кипр, а новые клиенты еще больше приходят, тут же уставной капитал аж на 3 млрд в год растет! В общем, шарлатанство, не больше, не меньше. Причем шарлатанство открытое, которое видно по всем документам. Что там внутри этой компании — я не знаю, потому что деньги туда не понесу. Мне и этих фактов про “лучшего брокера” хватило.

1.3K постов 4.9K подписчиков

Правила сообщества

1. Оскорблять пользователей;

2. Публиковать материал, не относящийся к банковской сфере;

3. Заниматься откровенной рекламой;

4. Призывать модераторов попусту.

Доп. пункт: Публикация, удовлетворяющая всем требованиям, но получившая отрицательный рейтинг, удаляется

Доброе утро, друзья!)

Спасибо автору за проделанную работу, было интересно почитать.

По поводу иностранного владения хотел бы сделать ремарку в виде шарады)

Многие росийские компании, официально находятся за рубежом хотя их сфера деятельности и рынок — РФ. Почему так?

Яндекс, Тенькофф, БКС.

А иначе

Магнит, Вконтакте, Евросеть.

Всем продуктивного рабочего дня!)

Ну владеть собой они могут как считают удобным, пока работают.

Клиентам никто эти акции навязать не может, разве что принесли деньги и не сказали совсем как управлять (но и тут наверняка есть стратегия и это не значит, что они могут свои же акции приобретать)

возможно это форма вывода средств на международные площадки, в обход санкций и прочего,вызванного отечественным стилем управления, мудачества.

Но то, что БКС появился в телевизоре, меня тревожит.

Кому надо про них и так знали и вдруг захотеть помочь широким, телевизионным слоям населения разбогатеть)

Финансово-безграмотные в очередной раз «срывают покровы».

А что это у нас тут? А, тот же пост на Смартлабе

Кажется, кто-то отрабатывает гонорарчик

Smart-lab система не пропускает

Что должно было случиться с человеком, что он за 5 лет 9 месяцев 2 недели пребывания на пикабу разразился этим постом ниочем? Кто-то удачно продал акк?

И конечно власти как бэ не приделах, оно само как то.

Если кто хочет инвестировать то делать это разве что в очень крупные компании которые имеют лицензии на финансовую деятельность.Я точно не помню как подобные документы называются от крупных бирж где выпускаются акции их выдают.И чтобы у компаний были миллиарды долларов обороты.Например в РФ Тинькофф банк акции продает и прочие подобного размера которые у всех на слуху.

Бабки, такие бабки.

Коллега по цеху поделился историей))

Этой весной в области продали клиентке квартиру и купили дом в СНТ. продавцы — пара пенсионеров под 70 лет обоим. У них там два дома/участка — маленький оставили себе, большой (сад, огромный цветник, ягоды и пр.) с выходом/калиткой в лес, продали.

Недавно клиентка звонит и угорая рассказывает историю))

Как-то заметила недавно, что с участка стали пропадать цветы — сначала даже не заметно было, а потом уже кусты срезанные обнаружила. Позвала сына, тот поменял везде замки — ворота, обе калитки, в доме, в сарае.

Вроде неделю не было происшествий, а может и сама перестала просто внимание обращать. Как раз зацвели пионы и. Снова стали пропадать цветы с клумб.

Снова позвала сына, он поколдовал и поставил на воротах и калитке, что в лес ведёт, освещение с датчиками движения.

И этой же ночью проснулась от яркого света и криков у «лесной» калитки

Выхожу и вижу «картину маслом» — под калиткой застряла бабка, что продала этот участок, лежит и визжит, кричит «убивают»))

Разговор и разборки описывать не буду, там был просто «война и немцы». Оказалось, что они таскали цветы через калитку, потом муж (сухенький старичок) лазал под калиткой, но в этот день у него спину прихватило и пришлось лезть самой.

Но самое главное — «А зачем вы замок поменяли?! Это же мои цветы! Я же ими торгую!»

Знание — сила!))

— Мы не будем продавать дом в ипотеку

— Дочь категорически против ипотеки

— Какие аргументы у дочери против такого покупателя?

— Ни каких, просто она против

— Скажите, а дочь знает, что такое ипотека и как происходят ипотечные сделки?

Банки вводят штрафы за безналичный доллар: что делать с валютой, и стоит ли метнуться кабанчиком к иностранным брокерам

Проводим ревизию актуальных мемов по теме, а также пытаемся разобраться, куда теперь девать эти ваши баксы. Попутно обсуждаем – что там по зарубежным брокерам, кто из них еще открывает счета россиянам, и что с ними может пойти не так.

Лицо Потанина, когда ему говорят «А при Олеге такого не было!!»

Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям (и, тем более, инвестиционной рекомендацией). Я советую вам строго следовать любым законам и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения, информация ниже может уже устареть. Если вам есть что добавить или поправить — пишите в комментариях.

Почему Тинькофф забанил валюту

Что произошло: 8 июня в финансовых Телеграм-каналах начали обсуждать «слив» информации из внутреннего чата Тинькофф о том, что с 23 июня банк вводит отрицательную ставку в размере 12% годовых по всем валютным счетам клиентов. 9 июня Тинькофф официально подтвердил эти слухи, а также анонсировал, что аналогичные меры поддержки населения вскоре будут введены по валютным остаткам на брокерских счетах.

Подходящий мем с каким-то чуваком, который не имеет совершенно никакого отношения к происходящему

Чуть раньше о вводе отрицательной ставки по валютным счетам уже объявлял Райффайзен (правда, там комиссия в пять раз меньше, чем у Тинькофф — «всего» 2,4% годовых), ну а потом еще пяток банков следом поддержали этот флешмоб.

Почему это происходит: Любые остатки по текущим или депозитным счетам приводят к дополнительным расходам для банка. Даже если процентная ставка по такому счету является нулевой (банк ничего не платит клиенту), он всё равно вынужден создавать под эти остатки резервы в соответствии с жесткими правилами регулирования Центробанка.

В обычных условиях это не проблема, потому что банк может эти средства куда-нибудь вложить с хорошей доходностью, которая с лихвой перекроет все расходы (собственно, в этом и заключается бизнес любого банка). Однако сейчас внутри России сложилась такая ситуация, что доходно вкладывать валюту банкам просто некуда (особенно, если они хотят потом ее получить обратно), а о размещении на международных рынках капитала говорить тем более не имеет смысла.

Получается, что сейчас для банков безналичная валюта на счетах клиентов создает одни проблемы: мало того, что банк по ней несет расходы (а не зарабатывает), так еще и есть риск в какой-то момент словить заморозку валютных активов банка из-за нового раунда санкций (при этом валютные обязательства перед клиентами банка никуда не денутся).

Доллар с раздвоением личности: Интересно, что при этом от наличной валюты Тинькофф совсем не воротит нос, и даже наоборот — предлагает своим клиентам активно ее сдавать за рубли с премией аж +10% к рыночному курсу. (Правда, в обратную сторону это не очень работает: выковырять баксы из банкоматов вряд ли получится.)

Ситуация у банкомата Тинькофф

Получается, валюта с точки зрения участника внутрироссийского рынка (в лице банка Тинькофф) сейчас находится в каком-то двойственном положении: в безналичном виде бакс — это никому не нужная хрень, от которой следует избавляться; а в бумажном виде — самый что ни на есть желанный актив, за который можно еще и «лишнего» приплатить. (UPD: Тинькофф уже быстренько свернул акцию, никаких вам больше премиев к курсу!)

И что теперь делать с баксами?

Если у вас были какие-то значительные валютные остатки в Тинькофф (свыше суммы в $1000, за которую никаких карательных комиссий не налагают), то, скорее всего, перед вами встал вопрос — а что с ними делать? Давайте посмотрим на имеющиеся варианты вместе.

1. Продать валюту за рубли. Учитывая, что за бакс сейчас дают всего 57,6 рублей — есть некоторое ощущение, что в итоге это может оказаться не самой выгодной сделкой… Если, конечно, вы не хотите вернуться в декабрь 2014-го из ностальгических соображений (именно тогда рубль впервые уверенно «преодолел» этот уровень).

Улиточка не торгует валютой туда-сюда, и спит спокойно. Будь как Улиточка!

2. Снять наличные баксы/евро и положить под матрас. Если у вас еще нет такой «заначки на черный день», то по моему личному мнению, это может быть не самым плохим вариантом — в пределах $10 тыс. на человека (именно столько составляет лимит провоза через таможню РФ). Другое дело, что с самим процессом изъятия налички из банка скорее всего возникнут проблемы (см. выше).

3. Перевести валюту в агрегатное состояние крипты. Опять же, на мой личный взгляд, иметь после 24 февраля криптовалютную заначку на часть капитала — это финансовый must have. Правда, скорее всего, операцию по конвертации придется делать с транзитом через рубли, и так как курс покупки долларовых стейблкоинов сейчас отличается от биржевого курса доллара — стоит ожидать, что вы потеряете как минимум несколько процентов на этой операции. Ну и помните, что любая крипта — это повышенный риск (взлома, скама, ужесточения регулирования, и так далее). И не забудьте прочитать статью про выбор стейблкоинов, если вы совсем новичок.

«Инвестиции в крипту — это лестница к успеху», говорили они.

4. Перевести валюту в другой банк. (Тем более, что Тинькофф объявил об обнулении комиссии за безналичные SWIFT-переводы до конца июня). Тут есть определенное подозрение, что в аналогичной рыночной ситуации по отношению к валюте оказались не только Райф с Тиньком, но и другие российские банки. Не удивлюсь, если в течение месяца мы увидим ввод похожих запретительных мер на хранение безналичной валюты и в большинстве других крупных банков. Так что я не вижу большого смысла в том, чтобы сейчас гонять баксы туда-сюда между банками. (А Атон тут вообще пугает своих клиентов тем, что если санкции продолжат вводить так же бодро — то можно будет с валютой на банковских счетах совсем попрощаться.)

5. Купить за валюту какие-нибудь ценные бумаги (на них, как пишет Тинькофф, никакие анти-валютные комиссии распространяться не будут). Но тут уже вызывает вопросы сама идея покупать зарубежные бумаги через российского брокера: как показала практика, все эти схемы владения акциями Гугла и Эппла через Биржу СПб вилами на воде писаны — и в условиях постоянного ужесточения санкций против РФ, есть реальный риск внезапно узнать, что весь ваш портфель «превратился в тыкву» и заморозился на неопределенный срок.

Когда копил на FIRE в акциях Amazon и Netflix через СПБ Биржу

6. Продать доллары/евро и купить «дружественные» юани или гонконгские доллары, за хранение которых штрафов не вводят. В этом варианте меня смущает, что не очень понятно, что с ними потом делать в случае чего (кроме как просто продать). Как их потом перевести, например, к зарубежному банку или брокеру — возможна ли эта операция сейчас вообще технически? Но если вам просто хочется «пересидеть крепкий рубль» в чем-нибудь безналичном, чтобы потом продать валюту, «когда рубль рухнет» (не берусь здесь давать какие-либо прогнозы) — то, может быть, этот вариант вам подходит.

7. Вывести валюту на зарубежный банковский или брокерский счет. Тут главный вопрос, на который надо себе ответить — «чтобы что?». Ответ на него сложно уместить в один абзац, так что мы посвятим ему целый следующий раздел.

Стоит ли перечислять деньги на зарубежный счет?

Первое, что вам нужно понимать — это то, что в текущей ситуации нет «безрисковых» вариантов сохранения своего капитала. Что бы вы ни делали и куда бы свои деньги ни засовывали, риски заморозки и потери доступа к ним (как из-за действий самой России, так и вслед за решениями «зарубежных партнеров») будут оставаться.

Всё, что вы можете сделать, — это диверсифицироваться по разным вариантам (снижая вероятность потери всего капитала целиком), а также принять те решения, которые имеют наименьшие риски конкретно в вашей ситуации.

В частности, в первую очередь вам важно определиться со своими долгосрочными планами:

— Если вы планируете оставаться в России во что бы то ни стало, то перевод денег за границу скорее всего повысит риски того, что в какой-то момент из-за тех или иных санкций вы можете лишиться доступа к этим средствам (как минимум, на какое-то время).

— Если вы рассматриваете для себя вариант отъезда из России в будущем как хотя бы возможный, то иметь какие-то средства на зарубежных счетах может быть разумной стратегией. Иначе есть риск в какой-то момент обнаружить, что увезти с собой вы можете только 10 тысяч долларов в своем кармане, а всё остальное оказалось зафиксировано в том или ином виде внутри страны.

Поросенок Пётр хотел сесть на трактор, но понял, что для выезда ему не хватает ликвидных средств за рубежом.

У каких зарубежных брокеров еще можно открыть счет из России

Зарубежные брокеры и раньше работали с россиянами не очень охотно, а уж после 24 февраля – и подавно. Я сам пользуюсь счетами в Interactive Brokers, Citi (США) и Tiger Brokers (Сингапур) – но они были открыты в счастливые добезумные годы. Сейчас уже список мест, где еще готовы связываться с резидентами РФ, существенно подскукожился.

Наиболее актуальную информацию в Рунете по работе зарубежных брокеров с россиянами и белорусами собирает Илья Росляков: в апреле он писал о реакции брокеров на То-Что-Нельзя-Называть, а в мае подвел общие выводы о том, какие варианты открытия брокерских счетов еще остаются доступны.

По сути, из приличных брокеров продолжает удаленно открывать счета резидентам РФ только Interactive Brokers. В прошлом году мы много обсуждали всякие тревожные инициативы IB вроде «вычисления по айпи» поездок в Крым и усиленных проверок отдельных клиентов из России. Но когда наступили реальные проблемы, оказалось, что главный айбишник Томас Петерфи как раз настроен максимально лояльно – в одном из интервью он заявил что-то вроде «Путина и его окружение надо, конечно, давить изо всех сил – но связь с обычными россиянами обрубать ни в коем случае нельзя».

Томас Петерфи (владелец Interactive Brokers) здесь чем-то похож на молодого Энтони Хопкинса – главное, чтобы «Молчание ягнят» с российскими инвесторами переснимать не взялся.

Риски инвестирования через Interactive Brokers

Если вы живете в России и собрались открывать счет в IB, то вот каких страшных и нехороших вещей вам стоит опасаться:

— Ситуация с официальными зарубежными санкциями против России/россиян и неофициальными самоограничениями компаний из «недружественных» стран планомерно ухудшается. Нельзя исключать риск того, что в какой-то момент Interactive Brokers потребует у всех резидентов и/или граждан РФ закрыть счета и вывести все активы, куда глаза глядят (может оказаться, что инфраструктурные каналы вывода денег/бумаг в этот момент работать не будут, и они застрянут где-нибудь посередине). В еще более плохом сценарии можно ожидать, что активы на счетах россиян в IB вообще заморозят до лучших времен без возможности вывода.

— Ограничения может накладывать и российская сторона: Interactive Brokers уже и так находится в «черном списке» компаний с признаком нелегальной деятельности за авторством ЦБ, а доступ к британской версии их сайта заблокирован на территории РФ именем Роскомнадзора. Можно вообразить сценарий, в котором российские регуляторы вообще объявляют IB священную войну и полностью блокируют любой доступ к ним, включая запрет банкам на операции ввода/вывода средств со счетами у этого брокера.

— Правила валютного регулирования в России и раньше были не очень интуитивными, а уж когда после 24 февраля наподписывали всяких странных актов – ситуация стала еще более запутанной. У экспертов вроде как есть консенсус, что не должно быть особых проблем с выводом средств на зарубежный брокерский счет (в пределах официально разрешенных $150 тыс. в месяц, конечно) и покупкой на нем ценных бумаг. А вот с продажей бумаг всё сложнее: официальный FAQ от ЦБ РФ сфомулирован двусмысленно. При этом в одних ответах частных лицам ЦБ говорит, что продавать бумаги за валюту на зарубежных брокерских счетах — это ок; в других ответах через месяц он уже начинает писать, что делать это можно только с разрешения специальной комиссии. На всякий случай, напоминаю, что штрафы за нарушение валютного регулирования составляют 75—100% от суммы операции (в случае чего, «оттуда» деньги-то не вытащат, но зато на территории РФ имущества от души поарестовывают)… UPD: Набиуллина сегодня всё подтвердила, продавать бумаги нельзя.

Доводы за то, чтобы всё-таки открыть счет в IB

Если от прочтения предыдущего раздела вам стало страшнее, чем после просмотра японского «Звонка» ночью в пустой квартире, то вот вам несколько утешительных фактов в пользу открытия счета у зарубежного брокера:

— Многие зарубежные брокеры прекратили открывать новые счета клиентам из России, но при этом продолжают обслуживать уже существующие счета. Такая же участь может постигнуть в будущем и Interactive Brokers — тогда вам может стать грустно, что вы не открыли счет, когда это еще было возможно.

— Открытие счета в IB без того, чтобы заводить туда существенные деньги, выглядит беспроигрышной идеей. По крайней мере, счет себе застолбите, а большими деньгами рисковать не будете. Ну, условные $100, наверное, придется всё-таки туда отправить (комиссию за неактивность в Interactive Brokers, кстати, давно отменили), плюс понадобится в течение месяца отчитаться перед российской налоговой об открытии зарубежного счета.

— Если вы собираетесь всё-таки заводить какие-то деньги на счет в Interactive Brokers — то не забудьте при регистрации воспользоваться чьей-нибудь реферральной ссылкой. Тогда вам начислят 1% бонуса акциями IBKR на чистую сумму депозитов за первый год (но не больше чем cо $100’000), что довольно приятно.

В общем, финальный вывод здесь, как обычно: любые решения влекут за собой как потенциальные выгоды, так и риски — «серебрянную пулю», которая уж точно спасет ваш капитал, опять не завезли. Принимать решения по поводу своих денег придется самостоятельно: максимум, что могут непонятные бородатые чуваки в очках из интернетов, — это обрисовать вам примерный перечень вопросов и рисков, о которых стоит задуматься.

Всё, вот этот уже явно готов к тому, чтобы открывать свой Телеграм-канал с инвестиционными советами

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям. (Будь оригинален: напиши коммент, что мем чуть выше — про меня, и я его заплюсую!)

Как банкротились российские брокеры: куда могут утечь ваши деньги и ценные бумаги

Инвесторов часто учат, дескать «ваши ценные бумаги надежно защищены, даже если с брокером что-то случится – они точно будут в безопасности!» На практике, правда, в России это справедливо далеко не всегда. В этой статье мы разбираемся, какими удивительными способами ушлые брокеры всё-таки могут лишить вас ваших денег.

Гордон Гекко показывает, куда могут утечь ваши деньги (ТУДА)

В прошлом году, когда я часто писал про политические риски инвестирования через зарубежные брокерские счета (например, здесь, здесь и здесь), меня нередко упрекали в том, что я сгущаю краски и будто бы вообще топлю за то, что инвестировать нужно только через российских брокеров.

Это, конечно же, не так. Хороший инвестор должен одинаково не доверять всем одновременно, и держать в голове все возможные варианты рисков. Так что в этой статье мы пройдемся по всем громким случаям дефолтов брокеров в истории нашей страны; а заодно попытаемся разобраться – что же нужно делать, чтобы не стать героем следующей такой истории. Поехали!

2003, «Пролог»: это разборка, питерская!

Иронично, но факт: первым из громких банкротств российских брокеров в XXI веке стало дело лопнувшей питерской инвестиционной компании «Пролог» (название как будто бы на что-то намекало).

Рулившие «Прологом» биржевые «Волки с улицы Рубинштейна» решили, что просто стричь с клиентов комиссии – это скучно, а реальные деньги зашибаются только дерзким трейдингом. Так что ребята в 2003-м решительно зашортили кое-какие российские акции на всю котлету (то есть, сделали ставку на падение рынка). Ну это сейчас мы уже знаем, что в начале нулевых российский рынок просто неудержимо рос как не в себя – а тогда, видимо, тоже хватало прогнозистов-армагеддонщиков на тему «всё рухнет, уже прямо вот-вот!».

Когда индекс РТС в очередной раз рванул вверх на несколько десятков процентов за пару месяцев – внезапно стало понятно, что для закрытия шортов «Прологу» не хватает не только собственных средств, но и денег клиентов. Глядя на такие расклады, руководство «Пролога» смекнуло, что тут есть риск принудительно дефрагментироваться и залечь на дно Невы. Так что они стремительно освободили помещение собственного офиса и удалились в неизвестном направлении (хотел написать «в закат», но в Питере вряд ли позволяют погодные условия).

Окей, бумер – ставь лайк, если узнал референс!

В результате клиенты компании остались без денег, а вслед за самим «Прологом» паровозиком посыпались и несколько других питерских инвестиционных компаний, которые практиковали всякие взаимные финансовые операции по типу «голландского штурвала».

Мораль: Если клиент брокера неудачно потрейдил – то это проблема клиента. А если брокер неудачно потрейдил – то это тоже проблема клиента. Такие дела!

2004, «Гута-банк»: банкрот, который смог

В середине 2004 года «Гута-банк», 22-й по размеру коммерческий банк страны, внезапно для многих объявил о своей неплатежеспособности. Так как это был достаточно стильный, модный и молодежный банк с очень развитыми по тем временам системами интернет-банкинга, он являлся по совместительству еще и одним из крупнейших брокеров в России.

Но несмотря на то, что Гута-клиенты уже напрягли булки в ожидании получить вкусный хрен с маслом, история закончилась хорошо: Гуту за символическую сумму в 1 миллион рублей выкупил ВТБ (ну, после того, как из него выкачали в неизвестном направлении еще 240 миллионов баксов, конечно). В итоге «Гута-банк» превратили в «ВТБ-24», который долгие годы считался топовым банком с точки зрения самого технологичного обслуживания с человеческим лицом (примерно как «Тинёк» сейчас), а его клиенты отделались саечкой за испуг.

Вы удивитесь, но бывшие владельцы зачем-то возродили бренд «Гута-банк» в 2008 году (и, похоже, наняли рекламщиков из Бургер-кинга)

Мораль: Если ваш брокер – это банк, то он может внезапно развалиться из-за каких-нибудь совершенно не связанных с фондовым рынком проблем. Но если это крупный банк – то вполне вероятно, что его в итоге кто-нибудь да спасет.

2008, «КИТ Финанс»: экстренное погружение

В нулевые «КИТ Финанс» был видным (по меркам РФ) инвестбанком: кажется, даже я, будучи тогда студентом, вложился через него в свой первый ПИФ на индекс РТС (уже тогда у меня были задатки удачливого маркет-таймера: сделал я это аккурат в районе кризиса 2008 года).

Если предыдущая контора со штаб-квартирой в Питере (см. «Пролог» выше) погорела на шорте российского рынка, то с китянами (тоже СПб, на минуточку) вышла обратная история: они напродавали опционов «пут» на индекс РТС, которые по сути являются страховкой от его падения. В народе такая стратегия продажи опционов называется «собирать копеечки перед паровым катком»: можно довольно долго получать стабильный и сравнительно неплохой доход, пока в какой-то момент ты внезапно не обнаруживаешь себя излишне плоским (и слегка мертвым).

Так произошло и с «КИТ Финанс»: когда в ходе всемирного финансового кризиса в 2008-м российский рынок сложился примерно в пять раз, выяснилось, что погашать задолженность по опционам в несколько миллиардов рублей китам просто неоткуда.

Вам наверх? А «КИТ Финанс», судя по логотипу, собирается заныривать вниз.

Но и тут всё закончилось хорошо: «КИТ Финанс» выкупили аж за 100 (сто) рублей Алроса и РЖД, а уже созданное к этому моменту АСВ (Агентство по страхованию вкладов) впряглось в санацию и помогло остаться «Киту» на плаву. Ура, инвесторы опять оказались спасены! (Ну, по крайней мере те из них, кто сам не роскомнадзорнулся после –80% по своему портфелю акций.)

Мораль: Хоть шорти российский рынок акций, хоть лонгуй – если делать это с плечом, то рано или поздно тебя поимеют. А, ну и, похоже, надо держаться подальше от брокеров из Питера…

2009, «Ютрейд.ру»: u trade? no u don’t!

Ютрейд был брокерским подразделением Юниаструм-банка, который и сам по себе успел вляпаться в историю в 2008 году. Банк наклепал аж 78 ОФБУ (общих фондов банковского управления) – конструкций, концептуально похожих на паевые инвестиционные фонды, но с гораздо более расслабленным регулированием.

Эти фонды рекламировались как возможность вложиться в надежные западные ценные бумаги и драгметаллы, а на самом деле внутри строились высокодоходные пирамидки РЕПО из многократно перезаложенных российских облигаций – которые, конечно же, в кризис не преминули бодро развалиться. В итоге 14 фондов вообще просели на 90% всего за 1 (один!) день, включая, так сказать, «защитные фонды» на золото и серебро.

ПОЗДРАВЛЯЮ, ТЫ СДЕЛАЛ ЭТО! Твой Фонд в Америке «Уолл Стрит Квантовый» 158% годовых* (мелким шрифтом: *Ха-ха, сасай лапу, квантовый ты наш чепушила!!)

Ну а потом выяснилось, что фокусами с РЕПО баловались не только фонды Юниаструма, но и его карманный брокер – Ютрейд. Назанимав денег под залог клиентских ценных бумаг, брокер в какой-то момент понял, что отдавать их нечем – что явилось неприятным сюрпризом для самих клиентов. Множество инвесторов просто потеряли свои деньги, в то время как некоторые прошаренные трейдеры со Смартлаба умудрились всё-таки что-то вывести к другому брокеру через манипуляции с мусорными бумагами третьего эшелона (ссылки на Смартлаб, к сожалению, Пикабу не пропускает – но можете сами погуглить по ключевым словам).

Мораль: Неплохо бы запретить своему брокеру использовать ваши бумаги для сделок РЕПО. Пусть свои бумаги телебонькает, если уж ему так хочется! (Впрочем, к сожалению, это отнюдь не панацея.)

2014, «Московский фондовый центр»: когда каждый клиент для тебя – это Большой куш

МФЦ был одним из старейших брокеров России, да еще и со связями в правительстве Москвы: в 1993-м его торжественно открывал еще Юрий Лужков, ну а позже он активно участвовал во всяких государственных программах по развитию фондового рынка и по привлечению на него лохов физических лиц. Потом, правда, Лужкова из правительства ушли, а собственниками брокера стали какие-то мутные ребята с офшорами на Кипре.

У МФЦ был свой карманный депозитарий, ЗАО «Ингосдеп» (как видите, и здесь без коварных происков Госдепа США не обошлось). Именно через него в 2014 году руководители МФЦ банально спи… ну то есть, присвоили ценные бумаги своих клиентов, продали их, и закрысили деньги. Держатели всяких голубых фишек типа Газпрома или Лукойла в один прекрасный момент обнаружили, что доступа к брокерским счетам у них больше нет – а в отчете депозитария написано «нету у вас больше никаких акциев тут!».

«Надежность рождается из опыта»: как говорится, когда на фондовом рынке встречаются человек с деньгами и человек с опытом, то один из них уходит с опытом, а второй – с деньгами первого

Несмотря на то, что предприимчивые ребята постарались максимально замести следы (вывезли сервер со всей бухгалтерской базой операций и похоронили его в лесу), директор МФЦ по имени Валерий Иванов в итоге присел на 7 лет.

Правда, с учетом того, что другими «собственниками» и «членами совета директоров» МФЦ числились г-жа Оводова (продавщица в магазине) и г-н Харитонов (машинист электропоезда) – возникают некоторые сомнения, что на скамье подсудимых оказались именно те, кому там стоило бы быть.

Мораль: Даже если вашего брокера всецело одобряют всякие видные государственные деятели – это еще не значит, что вашим деньгам там ничего не угрожает (а может быть, даже и наоборот). Ну и ещё опасайтесь сомнительных карманных депозитариев, да.

2015, «Энергокапитал»: иногда само банкротство – это еще не самое неприятное

Осенью 2015 года брокер из Питера (а? а? что я вам говорил?!) под названием «Энергокапитал» прекратил свою деятельность в связи с отсутствием денег для исполнения обязательств. Более того, ряд клиентов опять-таки не досчитались и своих ценных бумаг, которые по традиции без их ведома были переданы в долг мутному кипрскому офшору Onper Trading Ltd., а тот их и не вернул. (Оцените красоту ироничного нейминга офшора: «Он пёр…»). Напоминаю: запрещайте своему брокеру совершать сделки РЕПО с вашими ценными бумагами!

Чуть позже ЦБ еще и отозвал у Энергокапитала брокерскую лицензию в связи с тем, что совместно с пресловутым Onper Trading они манипулировали ценой малоликвидных акций из третьего эшелона, гоняя их туда-сюда между собой (судя по всему, речь идет про какую-то Pump-and-Dump схему).

Но самое веселое в истории Энергокапитала – это даже не само банкротство, а то, что происходило после. Пару лет спустя, в 2017 году, примерно 150-ти бывшим клиентам Энергокапитала, которым посчастливилось вынуть свои деньги с брокерских счетов в течение месяца до банкротства, пришли повестки в суд. Истец (конкурсный управляющий) посчитал, что это «нечестно», когда одни люди успели свои бабосики вынуть, а другим остался шиш с маслом – стало быть, нужно у первых деньги отобрать и поделить на всех.

All cash in — верни украденное ! P.S. No cash out =(

И суд эту позицию поддержал! Я не шучу. Представьте: вам повезло вовремя разорвать договор с мутным брокером, который вскоре после этого обанкротился, и спасти свои деньги. Прошло несколько лет, вы уже и забыли это всё как страшный сон. И тут вам говорят: «Здрасьте, верните-ка все деньги взад, они на самом деле и не ваши вовсе всё это время были». What. The. Actual. Fuck?!

Мораль: Нет, в Питер точно больше ни ногой!

2016, «Элтра»: no comments

В 2016 году брокер «Элтра» из Санкт-Петербурга… ну, на этом месте вы, наверное, уже и сами всё поняли: ЦБ РФ лишил лицензии, бла-бла-бла, махинации с акциями третьего эшелона, Pump-and-Dump… Чего я вам тут буду объяснять, тертые же калачи уже! (Хотя, вот тут ситуацию показывают несколько с другой стороны.)

Мораль: Seriously, питерские брокеры, что с вами не так?!

2021, «QBF»: любитель IPO не мамонт – не вымрет

Инвестиционная компания «QBF» располагалась в красивом офисе в Москва-Сити, по стенам которого были развешаны лицензии ЦБ РФ на осуществление всех этих ваших брокерских деятельностей. Ведущие эксперты QBF регулярно делились своей глубокой аналитикой рынка не только на Смартлабе, но и в интервью журналу Forbes. Модные финансовые инстаблогеры рекомендовали своим подписчикам QBF как лучшего брокера для инвестиций в IPO. Новых клиентов QBF встречали менеджеры в безупречных костюмах, которые предлагали незамедлительно заключить договор доверительного управления с застрахованной доходностью под 15–20% годовых.

И, конечно же, QBF были самой наибанальнейшей финансовой пирамидой, с выведенными в офшоры средствами клиентов и красивыми «инвестиционными отчетами», нарисованными в Microsoft Excel. С одним лишь нюансом: ребята не гнушались «обувать» не только рядового лоха, но и разных уважаемых людей.

Так, в числе наиболее медийных жертв числится балерина Анастасия Волочкова, а бывший вице-мэр Екатеринбурга Илья Борзенков так вообще умудрился «удачно проинвестировать» аж миллиард рублей (хм, а неплохие у них там в мэрии зарплаты, мое почтение).

На этом фото Волочкова, кажется, показывает размер доходности, которую ей обещали в QBF: «Вот столько заработала!»

Мораль: Если ваш «брокер» гарантирует вам двухзначную доходность, а его название состоит из трех букв – возможно, стоит напрячься (даже если эти буквы не «МММ»).

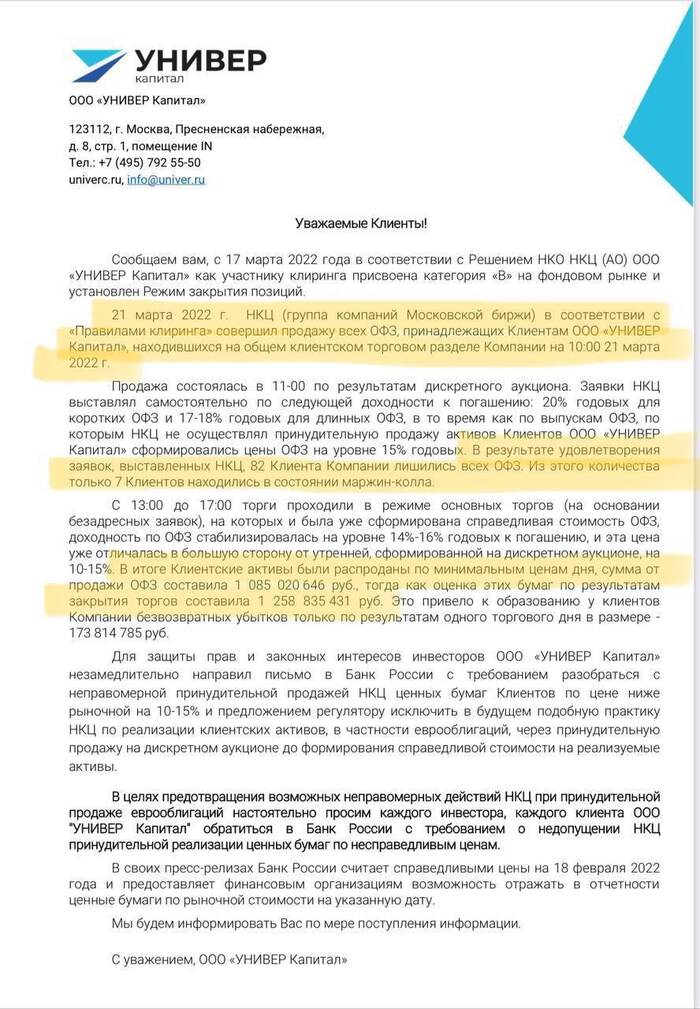

2022, «Универ Капитал»: платим долги за маму, за папу, и даже за Сашку

Брокер «Универ Капитал» никогда не отличался большим числом клиентов – их было всего пара тысяч человек. Зато они трейдили от души: активы на среднем счету успевали прокрутиться за год аж 250 раз.

А еще универовцы, как и полагается опытным трейдерам, любили поинвестировать с плечом. Да так удачно, что после начала Того-Что-Нельзя-Называть в феврале 2022 года многие из них конкретно влетели на своих плечевых позициях в большие долги.

Пикантность ситуации добавило то, что со стороны Мосбиржи никто не стал особо разбираться – кто там из клиентов «Универа» проторговался с плечом в пух и прах, а кто был скромным пассивным инвестором и маржинальную торговлю не трогал и трехметровой палкой. У большинства брокеров всё, что видит биржа, – это единый счет брокера с густым винегретом разных ценных бумаг и обязательств; а по конкретным клиентам эта мешанина делится уже исключительно во внутреннем учете брокера.

Так и тут: Национальный клиринговый центр видел единые большие долги «Универ Капитала» и единый большой пул ценных бумаг, так что как только в марте торги на Мосбирже стали потихоньку открывать – НКЦ просто начал принудительно продавать все более-менее ликвидные бумаги в счет погашения задолженности. Еще раз заострю внимание: бумаги вообще всех подряд клиентов, а не только тех, которые влетели в минуса из-за торговли с плечом!

А ведь мемы вам намекали, что с плечевыми трейдерами надо бороться еще до того, как они вырастут и пойдут в Универ.

Не буду здесь подробно расписывать все нюансы этой истории – тем более, что это совсем недавно уже сделал Александр Елисеев в двух толковых заметках, лучше почитайте их (раз и два).

Мораль: Если ваш брокер не открыл вам сегрегированный счет (а он скорее всего не открыл – потому что эта услуга как правило стоит от 10 тысяч рублей в месяц и выше), то у вас всегда есть риск расплатиться своими бумагами «за долги того парня, который накупил Сбербанк с плечом 20:1». Deal with it.

Как защитить свои деньги

Закончить хочу перечнем практических рекомендаций, которые помогут вам снизить вероятность потери капитала при инвестициях через российских брокеров. Подробная статья на эту тему есть у Дмитрия Никитенко – рекомендую почитать ее, а здесь я приведу только несколько кратких тезисов:

1. Выбирайте крупного брокера с большими активами и множеством клиентов. Как видно из исторических выкладок выше – большинство печальных историй связано с местечковыми брокерами не из первой десятки. Хотя, до 24 февраля 2022 года очевидной рекомендацией было «открывайте счет в крупном госбанке, ему не дадут лопнуть» – но санкции внесли в эту логику свои коррективы… (Давать рекомендации по санкционным рискам, я считаю, пока рановато – надо подождать, пока станут понятны новые правила игры.)

2. Старайтесь не держать на брокерских счетах обычный кэш. При банкротстве брокера денежные остатки на счетах автоматом пойдут в общую конкурсную массу (читай: можно попрощаться), а вот наложить требования на ваши ценные бумаги кредиторы в общем случае не могут (если, конечно, брокер их не заложил – см. пункт ниже).

3. Запретите своему брокеру использовать ваши активы для сделок РЕПО и других операций – как раз для того, чтобы в критический момент не выяснилось, что ваши ценные бумаги находятся у кого-то в залоге. Обычно это делается подписанием отдельного заявления, так как по умолчанию все брокеры вписывают в договор возможность вертеть вашими бумагами, как им вздумается. Как правило, после такого запрета брокер отрубит вам возможность торговать с плечом (и хорошо: если вы любите побаловаться маржинальной торговлей – то статистически это убьет ваш счет гораздо быстрее и вероятнее, чем риск банкротства брокера).

4. Если вы совсем богатый буратина, то откройте сегрегированный счет на бирже. Стоить будет 10к рублей в месяц и выше, но зато и защита от банкротства будет самой эффективной (впрочем, риски мошенничества всё равно останутся).

5. Есть еще разные геморройные и не очень удобные на практике способы, вроде перевода ценных бумаг на неторговый раздел счета депо или напрямую к регистратору (подробнее лучше почитать здесь), но я сам такое не практикую.

6. И, наконец, диверсифицируйтесь! Нет волшебного способа избежать рисков совсем – но можно, по крайней мере, снизить вероятность потери всего капитала одновременно. Так что, если капитал немаленький, то лучше разложить его как минимум по разным брокерам (а лучше – еще и по разным юрисдикциям).

UPD: Дополняем список

Читатели написали еще про несколько банкротств, не вошедших в статью (список продолжает пополняться):

— 2014, «Уником Партнер» (Екатеринбург). Брокер заключал с клиентами договоры займа под высокие проценты. В итоге клиенты не увидели ни своих займов, ни денег, ни бумаг – общий долг брокера составил около 800 млн рублей. Суды вроде как еще идут, подробнее здесь и здесь.

— 2017, «ТФБ Финанс» (Казань). В крупном татарстанском Татфондбанке нашли большую дыру в активах. Когда он начал заваливаться вниз, почти двум тысячам клиентов дали подписать какие-то бумажки, как потом выяснилось – на перевод их средств (2,4 млрд рублей) в доверительное управление к связанной инвесткомпании «ТФБ Финанс». Ну а после этого и саму инвесткомпанию сразу же обанкротили, чего добру пропадать!

— 2018, «Финанс-Инвест» (Москва). Через этого брокера из банка «Воронеж» с помощью сомнительных схем выводили ликвидные бумаги на 1,5 млрд руб. Как водится – за все эти махинации в итоге расплатились своими ценными бумагами другие, совершенно непричастные, клиенты «Финанс-Инвеста».

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

Российский Lehman Brothers: УНИВЕР КАПИТАЛ. Что случилось? Объясняю простыми словами

Фондовая секция Московской биржи закрыта уже с 25 февраля. Такого длительного перерыва не было с начала её существования — с 1993 года. Биржа и Банк России выражают очень туманные формулировки, почему это сделано и не дают никаких точных сроков, когда всё откроется. Тем не менее, 21 марта открылись торги облигациями федерального займа РФ (ОФЗ), и вскрылась очень нехорошая история. В этом посте я постараюсь перевести с биржевого языка на русский, что же всё-таки произошло с брокером «Универ Капитал», и какие уроки из всей этой ситуации мы с вами можем вынести.

Сразу предупрежу — я не являюсь клиентом «Универ Капитал», мои сбережения не пострадали.

Предыстория

О Проблемах «у какого-то брокера» слухи пошли уже 1 марта. А 12 марта в публичный доступ уже просочилась информация, что проблемы у брокера ООО «Универ Капитал». И вот уже 22 марта в сети начало распространяться письмо Универа, в котором брокерская компания объясняет своим клиентам, что они остались без своих облигаций на сумму свыше 1 млрд ₽, обвиняя при этом не собственную жадность, а несправедливый регламент биржи:

Вечером 22 марта опубликованы официальные комментарии Мосбиржи и самой компании ООО «УНИВЕР Капитал», подтверждающие подлинность и наличие проблемы. Из этого письма мы должны вычленить основную проблему, а не ту, на которой брокер акцентирует внимание. Потому что проблема «ваши бумаги принудительно продали чуть дешевле, чем они стоили уже через два часа» не выглядит как главная проблема. А главная проблема может быть сформулирована так:

У ЧЕЛОВЕКА БЫЛИ ЦЕННЫЕ БУМАГИ, И ИХ РАСПРОДАЛИ БЕЗ ЕГО УЧАСТИЯ, А ВЫРУЧЕННЫЕ ДЕНЬГИ ОТПРАВИЛИ НА ПОКРЫТИЕ ДОЛГОВ ДРУГИХ ЛЮДЕЙ? КАК ТАКОЕ ВОЗМОЖНО?

Давайте по порядку.

1). Как же так вышло?

По информации с сайта компании, она начала свою деятельность в 1995 году. Лицензия на осуществление брокерской деятельности выдана в 2009 году. По данным Мосбиржи (январь 2022), этот брокер занимает 11 место по объему торгов, обходя по этому параметру Сбербанк. По количеству активных клиентов, правда, Универ находится на 18 месте.

24 февраля 2022 года произошли всем известные события. На российском рынке акций в этот день ситуация развивалась драматично. Рынок акций обрушился. Стоимость акций разных компаний отвесно падала вниз, достигая значений -60% за день.

В конечном итоге, индекс Мосбиржи, отражающий «среднее значение по больнице», снизился на 33% за один день. На самом деле, падение акций началось уже задолго до этого дня, так что на конец дня 24 февраля российские акции упали более чем на 50% от своих максимальных значений.

Но это ещё полбеды! Проблема заключается в том, что облигации (которые многие считают «тихой гаванью», и покупают их с целью обезопаситься от сильного падения акций) — тоже упали очень сильно! Они тоже упали на десятки процентов.

По всей видимости, у «УНИВЕР Капитал» было множество крупных клиентов, которые сидели в падающих ценных бумагах с большим кредитным плечом. Также в сообществе ходит информация о том, что сам «Универ» использовал облигации своих клиентов в качестве залога по своим сделкам с кредитным плечом. Из-за резкого падения, корректно исполнить принудительное закрытие позиций для таких клиентов не вышло, да и сам брокер получил принудительное закрытие по своим кредитным сделкам. Счета клиентов не просто обратились в ноль, а ушли в большие минусы.

2). Что можно было предпринять?

Ситуация, когда клиент брокера использует кредитное плечо для рискованных сделок — очень распространённая. Ситуация, когда такие сделки приводят к большим убыткам — тоже частая. На этом стоит весь фондовый рынок и чья-то жадность и чьи-то убытки всегда обращаются прибылью для других участников рынка. А благодаря тому, что брокеры могут зарабатывать на процентах за предоставление кредитных плечей, мы с вами — обычные частные инвесторы — можем довольствоваться низкими комиссиями за обслуживание.

Ситуация, когда клиент может уйти в минус из-за того что его ценные бумаги очень сильно упали (на десятки процентов за день) — редкая, но такое тоже было. Как правило, у брокера на балансе есть достаточное количество денежных средств, чтобы за этот минус рассчитаться с биржей, а уже потом со своего клиента требовать уплаты образовавшейся задолженности. Это очень печальная история, но так тоже бывает.

Ситуация, когда сразу много твоих клиентов оказывается в огромных минусах, — исключительно редкая. И с такой ситуацией столкнулся «УНИВЕР Капитал».

Можно предположить, что в западне оказался не один «Универ», и таких брокеров было несколько. В такой ситуации возможно довнести средства для расчёта с биржей, а уже потом разбираться со своими клиентами-должниками о том, как они будут расплачиваться. По всей видимости, ждали этого долго, но достаточные средства брокеру взять было просто неоткуда. Так что 21 марта пришлось открывать рынок облигаций с этой «незажившей раной».

3). Что произошло потом?

Как видно из письма, 17 марта биржа установила особый режим для «УНИВЕР Капитал» и фактически запретила всем его клиентам полноценно распоряжаться собственными средствами.

А 21 марта открыли рынок облигаций федерального займа — это один из самых распростронённых инструментов на фондовом рынке. Рублёвый госдолг. Биржа рассчитала «УНИВЕР Капитал» в первый час торгов.

Для биржи в данном случае все счета всех клиентов «Универа» видятся как единая масса, и из этой массы необходимо изъять средства для расчета перед другими участниками торгов. Биржа объясняет свою позицию примерно следующим образом: если сейчас разбираться, кто кому что должен и держать обязательства неисполненными, то это может создать «эффект домино», и завалится вся финансовая система. Так что лучше пускай страдают, судятся и разбираются клиенты одного небольшого брокера, не сумевшего в науку о рисках.

Несмотря на то, что кредитные плечи использовались лишь некоторыми клиентами, биржа принудительно распродала облигации всех клиентов «Универа», у которых эти облигации были. Деньги, вырученные при продаже, ушли не бывшим владельцам облигаций на счёт, а на покрытие долгов людей, не справившихся с плечами.

Мосбиржа уже выпустила официальный комментарий, в котором написала, что таков регламент, и всё было сделано чётко по регламенту. Облигации общей стоимостью свыше миллиарда рублей были утрачены их владельцами. Пикантности данной ситуации добавляет тот факт, что облигации федерального займа по всем учебникам и курсам по инвестициям считаются наиболее безопасным инструментом, с которым ничего не может случиться.

Такие тезисы можно встретить практически в любом обучающем материале

Но так как рынок открылся только по ним, их и распродали. А более рисковые инструменты (к примеру, облигации небольших компаний — т.н. «ВДО») остались на месте и в данном случае оказались более безопасным средством сохранения сбережений. Безумие!

4). Что будет дальше?

Мы не знаем общий объем минусов у клиентов «УНИВЕР Капитал». Мы не знаем, как откроются остальные «кусочки» рынка — еврооблигации, корпоративные облигации, акции.

Ходят слухи, что у «Универа» осталось ещё много долгов, а на балансе его клиентов — есть ещё много облигаций, номинированных в валюте. И они следующими пойдут под нож по такому же сценарию. Когда это закончится, каков размер этой дыры, что будут делать клиенты, имуществом которых распорядились вот так — неизвестно. История только начинается.

Судя по объёмам торгов в понедельник, так жёстко обошлись только с «Универом». Больше никаких участников торгов «резать» принудительно не стали. Были ли проблемы ещё у кого-то из брокеров? Что они предприняли для того, чтобы избежать такого же сценария? Сейчас у меня нет ответов на эти вопросы, но уверен, впоследствии мы всё узнаем. По крайней мере, сейчас всем остальным клиентам всех остальных брокеров можно спать спокойно. До следующего грандиозного падения.

5). Как можно было от этого защититься?

Давайте посмотрим, что вообще есть у нас с вами для защиты от подобного.

Запрет овернайта. По умолчанию все брокеры при подписании с ним договора об обслуживании включают нам с вами опцию «Овернайт». Я отключал это у своих брокеров отдельными заявлениями. При включенной опции брокер может взять ваши бумаги взаймы и отдать их другому клиенту, который хочет воспользоваться ими на кредитное плечо. Звучит очень некруто. На развитых рынках США и Европы за такое приплачивают. У нас брокеры, как правило, либо не платят совсем, либо платят сущие копейки за это.

Как оказалось, когда проблема обретает массовый характер, как в случае с «УНИВЕР Капитал», отключение овернайта нам с вами не поможет. Принудительно продавали бумаги всех клиентов, независимо от того, разрешали они там что-то или запрещали. Юридической силы эта галочка в договоре не имеет.

Сегрегированный счёт. Такой счёт позволяет хранить ваши ценные бумаги отдельно от остальных бумаг брокера на уровне депозитария (хранилища) самой биржи. О таких счетах я знал всегда, а вот некоторые продавцы курсов сейчас спешно переписывают свои методички, добавляя туда параграф про такие счета. Да и Мосбиржа в своём официальном комментарии пожурила клиетов «Универа», мол, сами виноваты — у вас есть возможность открыть, но вы не стали.

Но, как говорится, есть нюанс. Я со своим объемом инвестиций, пожалуй, вхожу в 5% самых крупных клиентов. Но даже я не могу себе позволить сегрегированный счёт. Один мой брокер, к примеру, предоставляет такую опцию за 10’000₽/месяц (интересовался 3 года назад, информация может быть неточной), а другой не предоставляет такой опции в принципе. А я не настолько богат, чтобы платить 10’000₽ в месяц  Что уж говорить об остальных 95% частных инвесторах.

Что уж говорить об остальных 95% частных инвесторах.

Принцип «too big to fail». Я по-прежнему считаю, что единственно верной защитой в данной ситуации для мелкого частного инвестора является выбор крупного брокера. Сейчас этот принцип можно немного расширить — крупного брокера, входящего в группу с системообразующим банком. Банк в такой ситуации может спасти ситуацию, предоставив брокеру денежные средства для закрытия дыры. Но с этим риском исключительно редкого стечения обстоятельств теперь придётся жить. Он реализовался прямо на наших глазах.

Текст мой. Тег моё. Взято из моего скромного авторского блога о личных финансах и инвестициях и достижении финансовой независимости вот в таких российских реалиях.

Источник https://spark.ru/user/138091/blog/80321/bks-mir-investitsij-sber-alfa-kakaya-investitsionnaya-platforma-luchshe

Источник https://www.gq-blog.com/investicii/invest/bks-investicii.html

Источник https://pikabu.ru/story/bks_broker_chto_skryivaet_kompaniya_7783376