Американский рынок: история развития

Американский рынок является основным мировым рынком — на пике японского пузыря в конце 80-х годов последний хотя и смог обогнать США, но затем очень быстро вернулся на прежние позиции. На сегодня американские ценные бумаги по капитализации составляют примерно половину мирового сектора — а доллар, несмотря на все разговоры и поиски альтернатив, по-прежнему является главной мировой валютой. Поэтому неудивительно, что внимание всех инвесторов фондового рынка в первую очередь направлено на американские акции, главным индексом которых является S&P 500 (содержит 500 важнейших предприятий США).

Индекс Доу-Джонса, имеющий в своем составе всего 30 промышленных предприятий, в среде инвесторов считается более спекулятивным, хотя показатели обоих показывают крайне высокую корреляцию. Общую информацию о мировых индексах можно посмотреть тут. При этом в виде биржевого фонда (например SPY) индекс торгуется подобно одной акции и может быть куплен и продан по щелчку мыши.

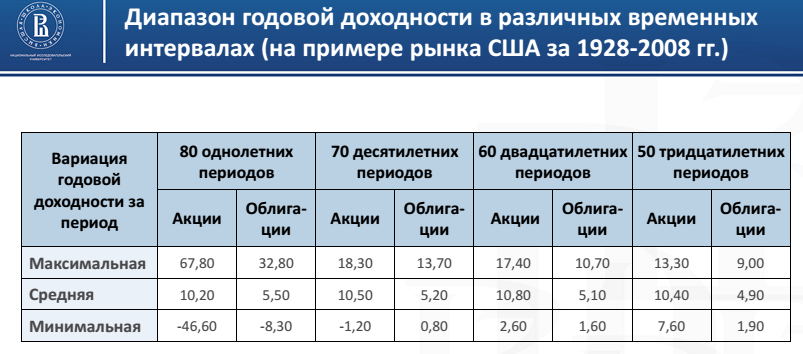

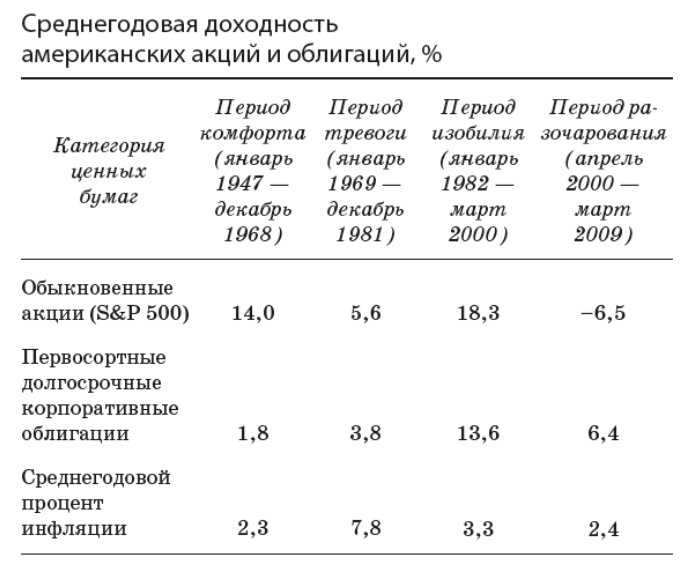

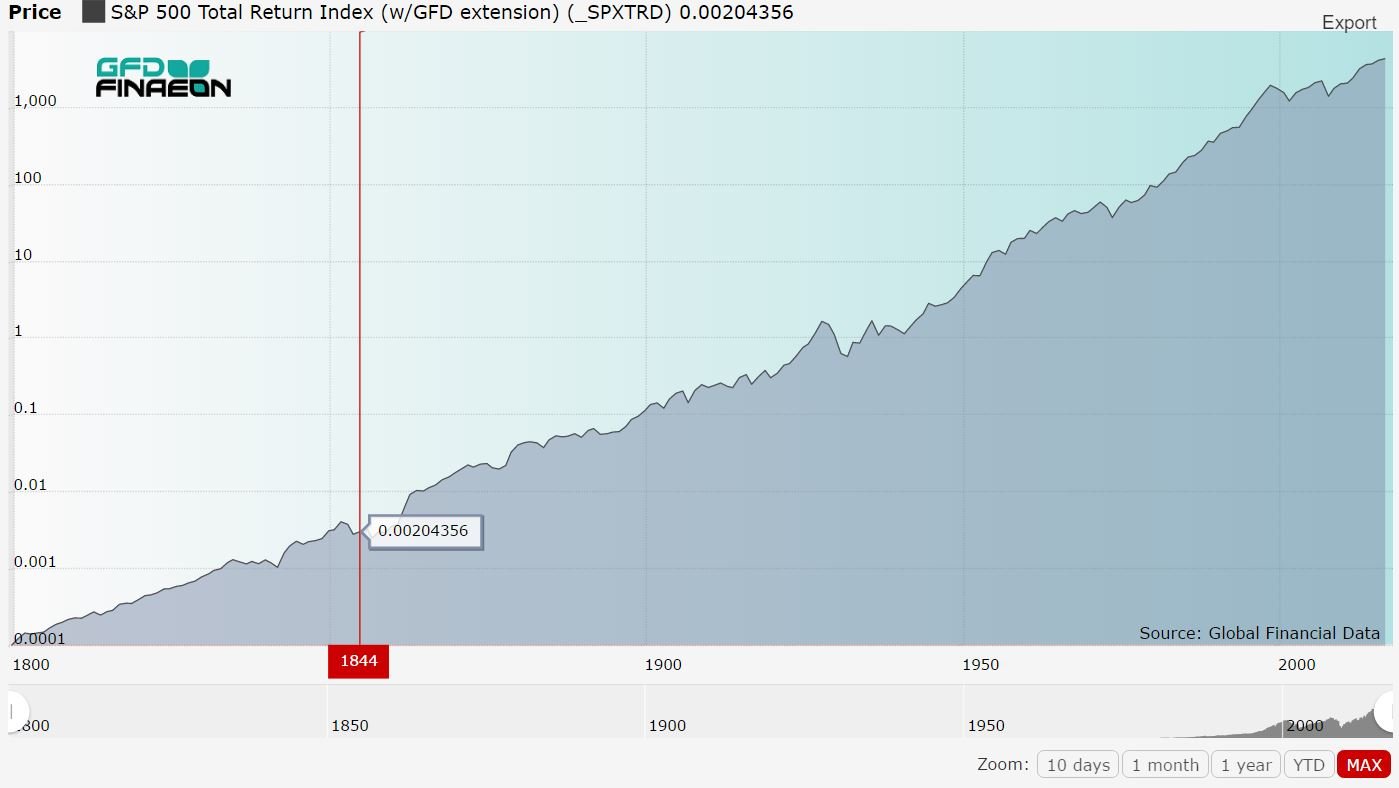

Не менее известен тот факт, что за последние 80 лет американские акции принесли в среднем около 10.5% годовых, что можно считать отличным результатом, который сложно повторить даже самому лучшему хедж-фонду:

За любой 15-летний период рынок американских акций был положительным, а за любые 30 лет доходность была не ниже 7.6% в год, т.е. уверенно обходила средние показатели по инфляции. Наверное, ни у одного индекса на бирже нет такого количества дублеров в биржевых фондах, как у SP500 — по запросу ″S&P 500″ можно найти почти 300 результатов.

Беря диапазон от 10 лет и выше, мы действительно можем говорить о тенденции — однако на меньших промежутках времени до нескольких лет результаты бывали разными и инвестору необходимо об этом помнить. Рассмотрим американский рынок за последние 100 лет:

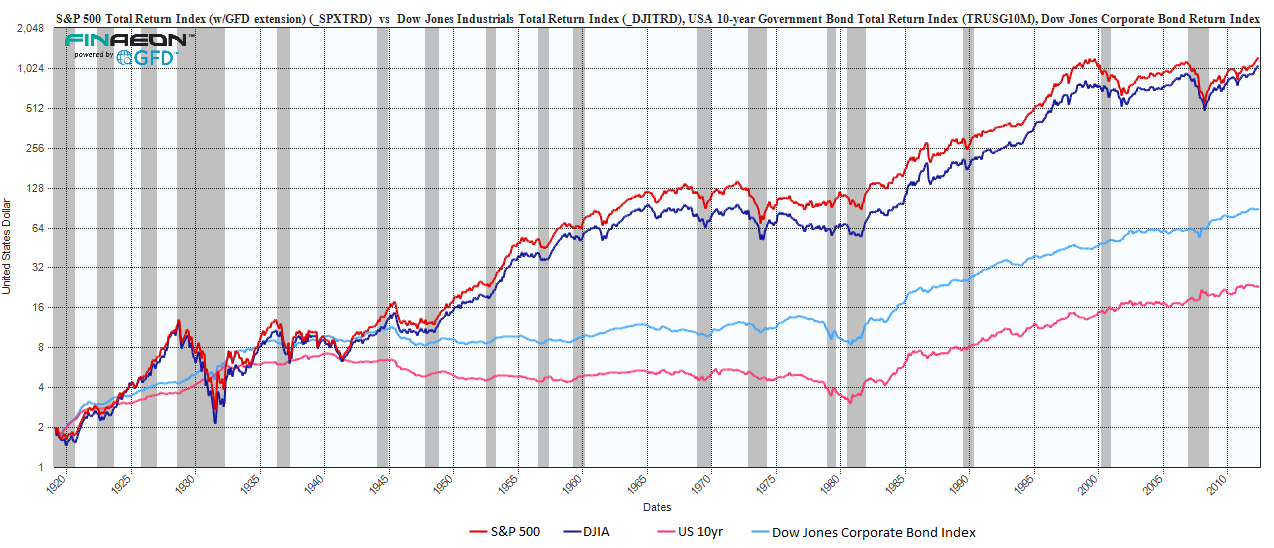

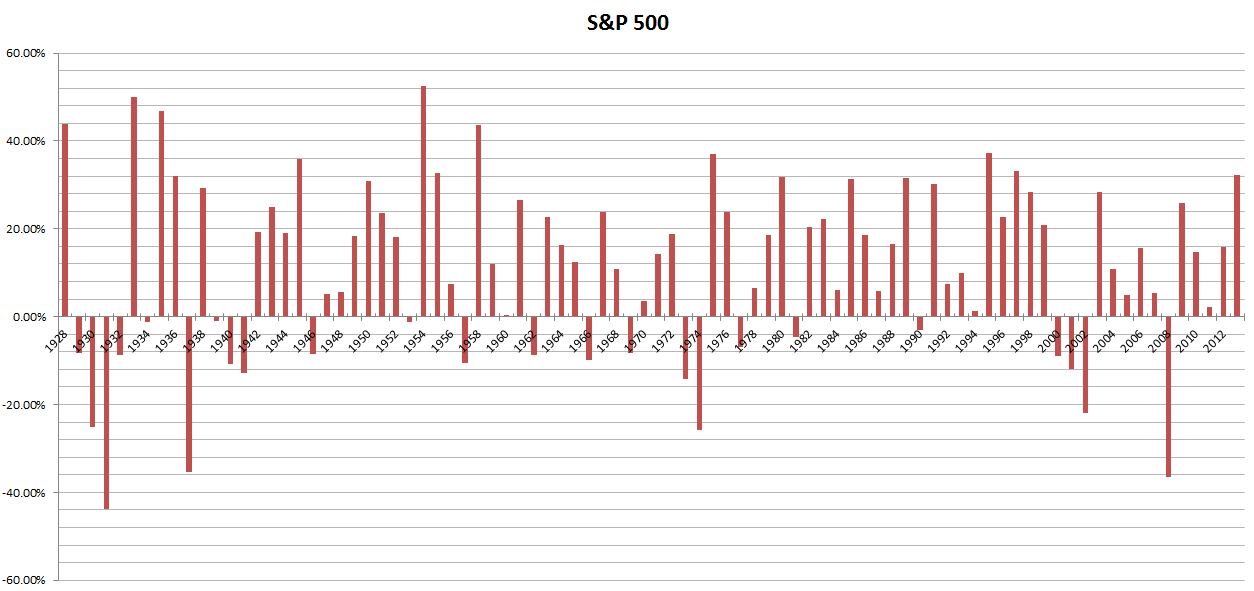

Как видно, акции оказались заметно доходнее 10-летних государственных и корпоративных облигаций. А вот такой была доходность индекса S&P 500 по годам:

С одной стороны, на графике явно видна динамика роста американских акций и тот факт, что за 100 лет он был довольно значительным — в выбранной шкале примерно к 2012 году индекс достиг показателя 1024, т.е. вырос по сравнению с 1919 годом в 512 раз. Но давайте выделим наиболее интересные периоды, начиная с 20 века.

Банковский кризис 1907 и «ревущие» 1920-е

Начать можно с кризиса 1907 года, когда долларовый капитал пережил отток на иностранные площадки. Банковская система из-за банкротств и бегства вкладчиков оказывается на пороге краха и в 1913 году создается ФРС — федеральная резервная система. Фактически это система центробанков, хранившая деньги вкладчиков из местных кредитно-финансовых учреждений — чтобы они массовыми требованиями по возврату депозитов не рушили банки. В это время Америка еще практически аграрная страна с большим количеством ручного труда.

Итак, США едва избегали громадных проблем, а главной мировой валютой является английский фунт. Шанс на подъем страна получает за счет войны в Европе, в которой США фактически не участвуют. Плюс правительство выпуском ряда облигаций, получивших название «Облигаций свободы», привлекает заметные суммы от населения — в компании участвуют такие люди, как Чарли Чаплин.

В начале 1920-х Америка переживает бурный рост и модернизацию, аналогичные СССР десятилетием позднее — однако рынок США при этом открыт как для внутренних, так и для внешних инвесторов. На акциях и бизнесе делаются состояния — смотрите например отличный фильм «Великий Гэтсби». А в конце 1920-х рождается Уоррен Баффет, который докажет всему миру, что невероятное состояние можно сделать не только собственным бизнесом, но и грамотно оценивая бизнесы других людей. При этом Баффет всегда был сторонником именно американских акций.

Великая Депрессия

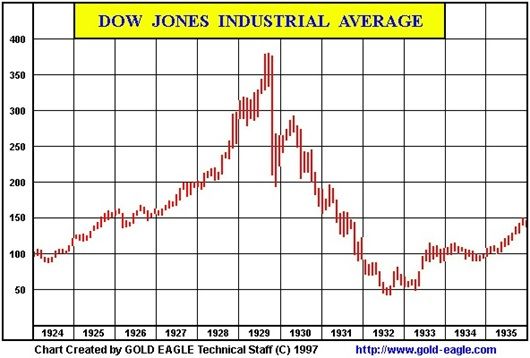

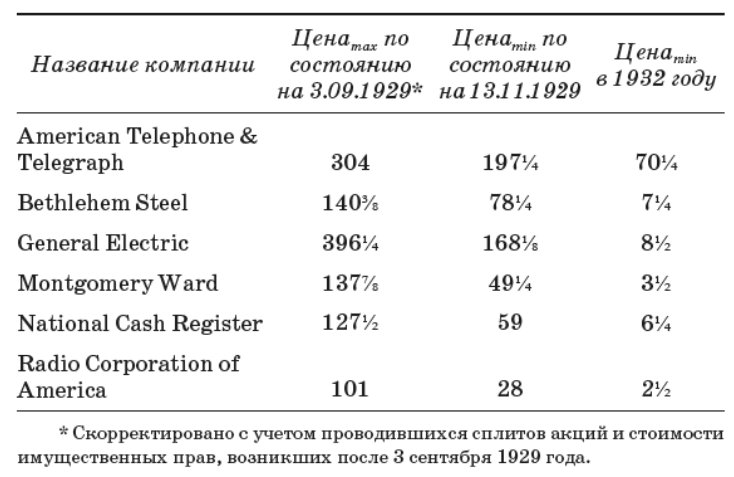

Однако после эйфории «ревущих 20-х» наступает кризис 1929 года, который многие считают финансовым пузырем (хотя спор о причинах идет до сих пор и единого мнения нет) из-за раздутости цен на акции:

Итого, в течение трех лет индекс Dow Jones опустился с отметки более чем 350 до уровня ниже 50, т.е. просел на 90%! Справедливости ради можно отметить, что аналог S&P 500 просел бы чуть меньше, но все же отличие слишком мало, чтобы о нем говорить.

21, 24 и 29 октября 1929 года инвесторами было в совокупности продано около 35.5 млн. акций, причем почти половина из них 29 числа, которая и считается началом биржевого краха. В пересчете на сегодняшний объем торгующихся на бирже акций, речь бы шла о миллиардах ценных бумаг. Чтобы почувствовать всю глубину падения через три (!) года, посмотрите на эту табличку главных американских акций:

К 1936 г. американский рынок заметно отыграл позиции, однако затем последовал менее глубокий, но все же очень ощутимый кризис 1937 года; в последний раз индекс повторил отметку 1929 г. в 1949 году! Итого, если не считать дивидендов, за 20 лет неудачные вкладчики 1929 года ничего бы не смогли заработать на разнице курсов акций. Но беда в том, что многие покупали их с плечом…

В 1933 году, в разгар депрессии, система сломалась. Банки начали разваливаться и укатываться в преисподнюю. ФРС мог бы их спасти, но Рузвельт придумал идею получше: он просто закрыл к чёртовой матери все банки от греха подальше. Назвал это «банковскими каникулами». Потому что все бежали за своими денежками, выстраивались в очереди и создавали глобальный крах.

В той чрезвычайной ситуации правительство США шло на совсем не демократичные меры: указом 6102 с мая 1933 года все владельцы золотых слитков, монет или обеспеченных золотом ценных бумаг были обязаны сдать их по фиксированному государством курсу в ограниченный период времени. Невыполнение указа влекло штраф в 10 000$ или 10 лет тюрьмы. Правда, указ не касался ювелирных изделий и разрешалось оставить себе золотую монету стоимостью в 100 долларов.

Причем тут есть и редко упоминаемый момент: Великая Депрессия привела к значительной дефляции и падению процентных ставок для оживления экономики. А значит, владельцы облигаций, особенно долгосрочных, получили значительное преимущество — когда акции перестают быть ценностью, купонные выплаты и наличные выходят на первый план. Кроме того, именно тогда в США появляется система страхования вкладов, созданная в России лишь в 2004 году. Неудивительно, что застрахованные суммы у нас и у них различаются больше, чем на порядок.

Последствия кризиса в виде возникновения многочисленных деревянных трущоб под боком огромных городов известны. Говорят, что люди снимали комнаты в отелях, чтобы повеситься, в таком массовом количестве, что владельцы отелей стали бояться сдавать свои номера. На это накладывается последствия сухого закона и мафиозные разборки — кажется, что от недавнего процветания остались лишь воспоминания.

И снова на помощь Америке пришла мировая война. США, которые из-за депрессии оказалась в больших долгах перед Европой, оказываются единственной страной-победительницей, не проводившей военных действий на своей территории. Ситуация меняется на противоположенную: США начинает кредитовать разрушенные войной европейские страны, укрепляя позиции американского рынка и своей валюты.

С другой стороны население США, во многом лишенное комфорта уже более 15 лет, скупает холодильники и автомобили, подогревая экономику. Это подогревает инфляцию и увеличивает процентную ставку, что идет в минус держателям облигаций. С конца 1940-х до конца 1960-х года американский рынок активно растет, причем почти под тем же углом и с той же стабильностью, что и в 1920-1929 годы.

Кризисы 1970-х

К концу 50-х в стране вырастает поколение, лично не заставшее кризис 1930-х и не испытывающее панического страха перед акциями. Компании IBM и Texas Instruments растут как на дрожжах, знаменуя эру электроники. Кроме того, это начало космической эры, которая воодушевила рынок на создание многочисленных акционерных обществ.

Забавно, что даже смена названия компании с включением слов « Space», «Electronics» или » Silicon» могла в то время удвоить стоимость ее акций. Правда, ряд акций испытал сильную коррекцию в 1962 году и бум технологий закончился, хотя рынок на этот раз быстро вернулся в привычное русло.

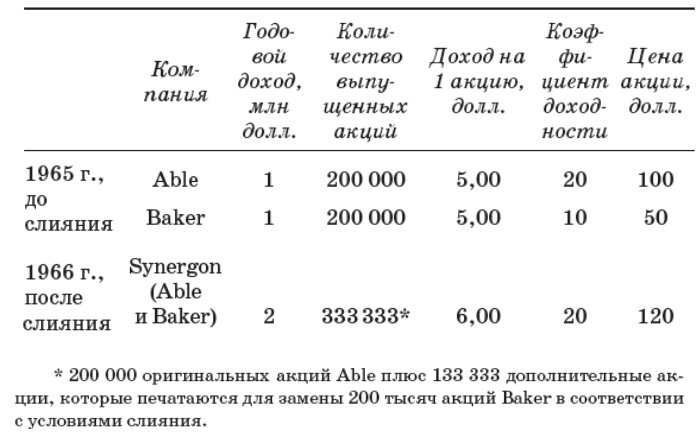

Что послужило толчком к продолжению роста? Образование конгломератов, которые в обход антимонопольного законодательства создавались из компаний разных отраслей. При этом обмен акциями шел с сокращением их общего числа и производился с выгодой для инвесторов, что с одной стороны увеличивало прибыль на акцию (аналог выкупа акций с рынка), а с другой толкало их цену вверх. Понятно, что никакого развития компаний при этом не происходило, но схема работала за счет компаний с низким P/E. Пример сделки, где за три акции Baker можно было получить 2 от Able:

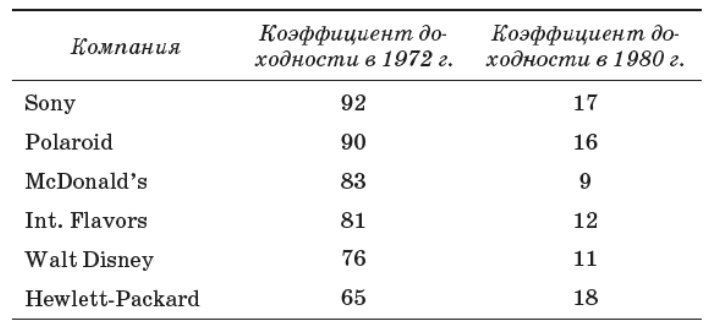

30 мая 1965 года индекс Доу-Джонса достигает значения в 912 пунктов, после чего следует доклад ФРС о схожести ситуации с той, что возникла накануне «Великой Депрессии». Американские акции и новомодные «концептуальные» компании в конце десятилетия приостанавливают рост; к 26 мая 1970 индекс Доу теряет около 35% стоимости — однако 30 голубых американских фишек, включая компьютерные и технологические акции, в совокупности падают сразу на 81%! Можно сказать, что это была репетиция пузыря «доткомов», который лопнет ровно через 30 лет.

Затем ненадолго следует сильный отскок, в результате которого 11 января 1973 года индекс выходит на пик в 1051 пункт — однако ожидания наступления нового бычьего рынка не оправдываются. С того момента по начало 80-х наступает мрачный отрезок — в октябре 1973 начинается нефтяной кризис, происходят политические скандалы и уличные протесты. Инфляция растет и в 1974, 79 и 80 году доходит до двузначных цифр.

Уже осенью 1974 Уолл-стрит оказывается в тяжелейшем нокдауне, а инвестиционные консультанты исчезают с горизонтов, осваивая другие профессии. Акции падают в бесконечность, рушатся цены на дорогую недвижимость, начинают банкротиться хедж-фонды. Только что восстановленное доверие к акциям, которое на протяжении 30 лет после Депрессии приводило к большинству сильно консервативных портфелей, вновь пикирует вниз.

В это же время возникает кризис существующей системы золотого стандарта , одну из главных ролей в котором сыграла Франция — и мир переходит к свободной конвертации валют относительно друг друга. Американский рынок акций из-за цепи взаимосвязанных событий (на кризис с нефтью наложился катастрофический зерновых в крупнейших странах мира) почти 18 лет проводит в просадке и к 1981 г. теряет относительно 1965 года большую часть своей стоимости; 13 центов уровня 1966 г. соответствовали покупательной способности 1 доллара в 1982 году.

Обратным эффектом такой ситуации стало то, что ставка по банковским вкладам и облигациям к началу 80-х доходила до 14% годовых. Многие американцы готовились к «концу света» и скупали золото, оружие и тушенку. Однако конца света не последовало — и поскольку в последующие годы из-за объявленной главой ФРС жесткой монетарной политики происходило резкое сокращение ставок и инфляции, держатели долгосрочных облигаций (не выкупленных по оферте) смогли обеспечить себе несколько лет сладкой жизни.

Забегая вперед скажем, через 10 лет эта роскошь в целом исчезла, хотя в начале 1980-х были выпущены 30-летние гос. облигации с купоном более 10% годовых. Корпоративные облигации высокого рейтинга в 1981 году и вовсе предлагали около 13% при инфляции в 8%.

Наши дни: пузырь доткомов и мировой кризис

После затяжного кризиса произошел самый значительный период роста рынка вплоть до 2000 года. Наиболее бурно рынок повел себя в 1983 году, повторяя бум на технологии начала 1960-х. Только теперь в секторе есть и робототехника (через год выйдет «Терминатор»), и биотехнологии, и микроэлектроника. На эйфорию, правда, заметно повлияла «большая коррекция» 19 октября 1987 года — в этот день индекс Доу-Джонса упал на 22%, а восстановление рынка заняло более двух лет. Кроме того, была довольно сильная коррекция в самом начале 1990-х.

Однако затем неприятности заканчиваются. К 2000 году в течение 5 лет активно надувается пузырь высокотехнологичных акций ( пузырь доткомов ), в результате которого индекс Dow дает отрицательную доходность три года подряд, увеличивая свою просадку — такое было только в 1929-1932 гг. Индекс NASDAQ, сконцентрировавший такие акции, и вовсе падает на 80% против 50% у основного индекса Dow. Правда, эти события не особо затрагивают рядового американца.

Рецессия заканчивается: с 2004 года индекс вновь идет вверх и к 2007 г. почти повторяет исторические максимумы. Но тут случается ипотечный кризис 2008 года (см. фильм «Игра на понижение»), возникший из-за легких кредитов на недвижимость, вызвавший ее бурный рост. Американский рынок резко падает, снова теряя до половины своей стоимости. На этот раз миллионы людей теряют работу и на пороге возникает тень 1930-х – однако в этот раз восстановление при накачке экономики деньгами проходит довольно быстро и гладко. Удивительно, что накачка даже не вызвала ожидаемый всеми скачок инфляции.

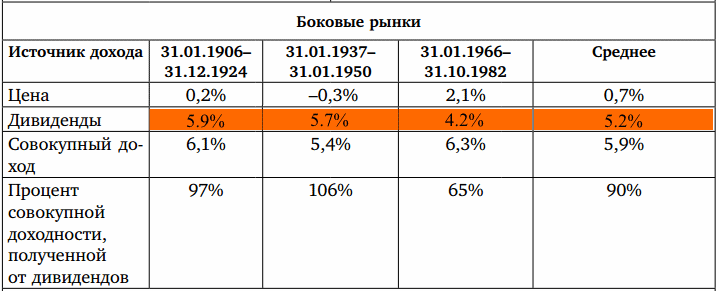

Интересно, что в 21 веке отмечен процесс, обратный 1960-ым, а именно развал конгломератов: при этом новые компании как правило имели более высокую суммарную рыночную стоимость. К настоящему моменту американские акции почти непрерывно растут уже в течение 6 лет. Таблица ниже демонстрирует преимущество дивидендов в кризисные периоды двадцатого века:

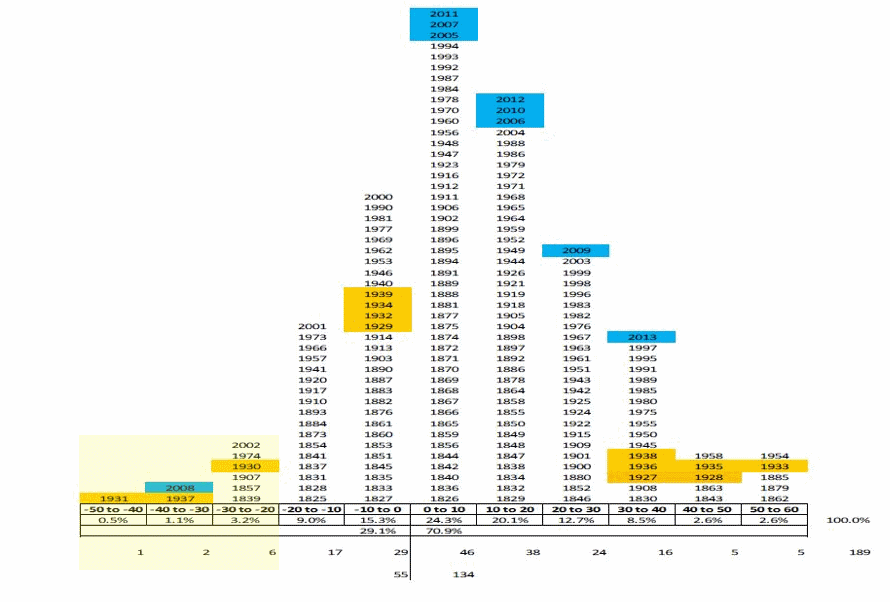

Вот еще одна диаграмма, показывающая доходность рынка США по децилям с 1825 года — как видно, она колебалась от минус 50% до плюс 60% в год. Последние годы после кризиса 2008 г. выделены синим цветом. Период 1927-1939 годов выделен желтым — диаграмма показывает, что кроме сильных падений в эти же годы происходили и значительные периоды восстановления. В целом же очевиден перекос диаграммы в правую часть — на 134 года положительной доходности пришлось только 55 отрицательных лет.

Выводы?

Несмотря на многочисленные кризисы, рынок США показывает среднюю доходность в 10% годовых уже более 200 лет. Это было бы невозможно, если бы все или даже большая часть компаний на рынке оказывались пустышками, поддерживаемые заявлениями Уолл-стрит и игрой с отчетностью предприятий. И хотя многие из них проходили периоды ажиотажа, стоя заметно больше, чем заслуживали, они повышали благосостояние (ВВП) страны и отдельного американца.

В результате из аграрной страны в начале 20 века, Америка через 100 лет превратилась в технологического лидера: активы США составляют чуть больше половины капитализации мирового рынка и такая ситуация длится уже не первое десятилетие. В конце концов рынок признает только реальную ценность.

Однако конец 1920-х, 1960-х и 1990-х годов хорошо показывают картину рисков: сильно перегретый рынок может очень долго не обновлять предыдущие максимумы. И если вы инвестор, то взвешивайте свои решения, вспоминая факты из этой статьи.

Время работы мировых бирж

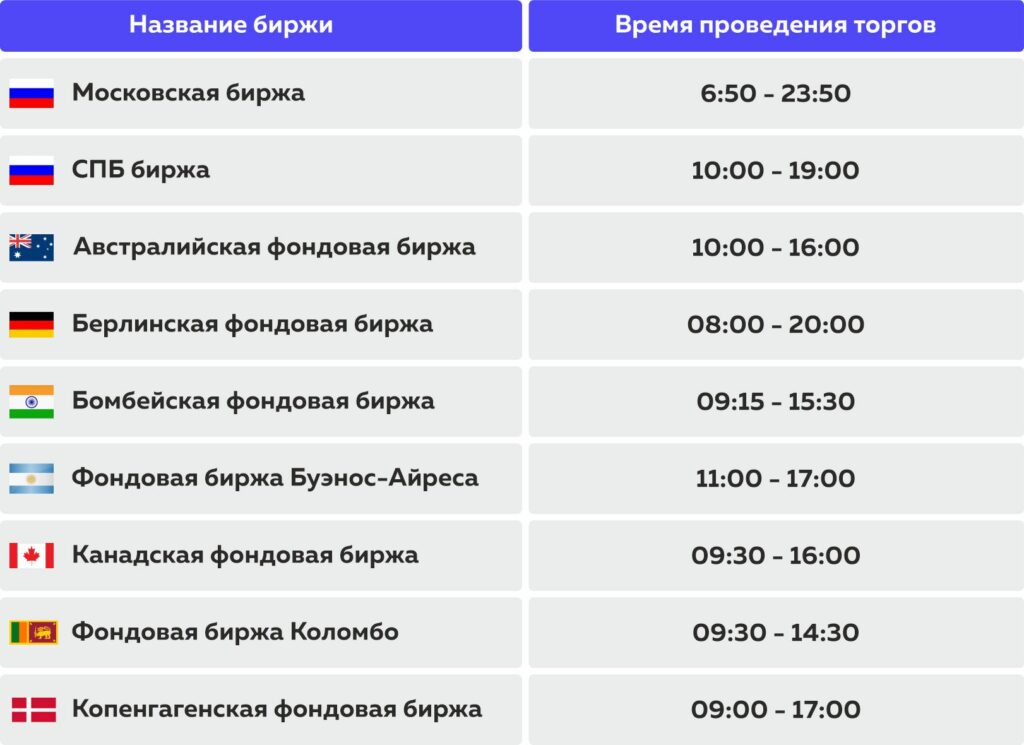

При выборе самой подходящей инвестиционной стратегии, нужно учитывать не только время начала торговли, но и пики активности, а также особенности разных торговых сессий. Разбираемся, как знание графика работы бирж в мире может принести трейдеру вещественную прибыль.

Время работы биржи ограничено, чтобы сесть торговать на ней, когда заблагорассудится, невозможно. Однако в мире насчитывается несколько десятков системообразующих фондовых бирж, работающих в разное время. Они все вместе предоставляют трейдеру доступ к торгам круглые сутки.

Тем более что инвестирование в ценные бумаги предполагает быструю реакцию на изменения в экономических процессах. А для этого необходимо держать руку на пульсе мировых котировок и точно знать, в какое время суток на том или ином фондовом рынке может начаться «жара».

Часы работы мировых бирж делятся на торговые сессии (рабочие дни). Всего есть четыре торговые сессии: американская, европейская, азиатская и тихоокеанская.

Кстати, существующие сейчас услуги и приложения для торговли активами, то есть онлайн-брокеры (например, «Тинькофф Инвестиции», «СберИнвестиции», «БКС Мир инвестиций»), позволяющие проводить сделки на отечественных и зарубежных площадках, работают по графику Московской биржи.

Время работы бирж в зимний промежуток

Зимнее время работы бирж

Время работы бирж в летний промежуток

Летнее время работы бирж

Американская торговая сессия

Это самая масштабная сессия – здесь в торги вступают сотни крупных корпораций, определяющих мировую экономику (например, Apple, Tesla, Amazon и многие другие). Кроме того, это еще и самая «хайповая» сессия. Вспомнить хотя бы обвал акций корпорации Meta в начале февраля 2022 года, когда Марк Цукерберг потерял 200 миллиардов долларов за один день после того, как стали известны квартальные итоги компании.

Американская биржа начинает свою работу в 16:00 и заканчивает в 23:00 по Московскому времени.

Время работы мировых бирж

В 16:00 (мск) открывает торги крупная в мире Нью-Йоркская фондовая биржа (NYSE). Час спустя — по московскому времени в 17:00 — начинает работу Чикагская товарно-сырьевая биржа.

Американская сессия ознаменована также торгами по ключевым индексам. Это показатель среднего значения цены объединенных в одну группу акций различных компаний. Среди американских наиболее популярны:

- – акции нескольких тысяч высокотехнологичных компаний, связанных с электроникой, программным обеспечением, IT и так далее;

- Dow Jones – ценные бумаги компаний, определяющих экономику США;

- S&P 500 – акции пяти сотен компаний, торгуемых на NYSE и NASDAQ;

- Mex IPC – ценные бумаги 35 компаний, представленных на фондовой бирже в Мексике;

- BOVESPA – ценные бумаги 71 компании на фондовой бирже Сан-Паулу.

Особенность сессии заключается в том, что в этот торговый период, как правило, происходят мощные движения на рынке и мгновенно меняются котировки. Волатильность тут просто зашкаливает. Трейдеры должны реагировать на происходящее быстро, но с осторожностью. Это лучшее время для спекуляций (скальпинга), когда сделки закрываются после достижения прибыли в несколько точек.

Европейская торговая сессия

Самая активная во время европейской сессии – лондонская биржа (примерно 30 процентов всех сделок), поэтому начало торговли в Европе сверяют по Биг Бену. При том что остальные биржи, входящие в сессию (Цюрих, Франкфурт, Париж, Люксембург), начинают торговать на час раньше — в 9.00 (мск). Кстати, во время европейской торговой сессии работает и Московская биржа. Подробнее о ней можно узнать в нашем недавнем материале.

Европейская торговая сессия работает с 10:00 до 19:00 (мск).

Здесь торгуются основные европейские индексы:

- Euro Stoxx – 600 компаний, квартирирующихся на территории Евросоюза;

- SAS 40 – акции компании на бирже Euronext Paris;

- FTSE – ценные бумаги 100 компаний фондовой биржи Лондона;

- DAX – активы 30 компаний Франкфуртской фондовой биржи;

- Индексы МосБиржи (рублевый) – активы 50 компаний, которые торгуются на Московской бирже;

- РТС (долларовый) – акции 50 компаний с Московской биржи.

Время работы европейской сессии пересекается с началом завершения торговли азиатскими биржами и с началом торговли американских. Поэтому начало и окончание сессии отличаются ростом волатильности (резким снижением или увеличением стоимости торгового актива).

Азиатская торговая сессия

Торговлю в Азии определяют три основных финансовых центра: токийская, гонконгская и сингапурская фондовые биржи. Самая крупная в Токио – работа на ней начинается по московскому времени в 3 часа ночи. Час спустя открываются биржи в Гонконге и Сингапуре. Особо активными трейдеры становятся в последний час торговли — именно в это время открываются первые биржи в Старом Свете.

Часы работы азиатской торговой сессии – с 03:00 до 12:00 (мск).

В период азиатской сессии торговли индексируются:

- NIKKEI – ценные бумаги 225 компаний Японии;

- Hang Seng – главные активы Гонконгской фондовой биржи;

- S&P/ASX 200 – активы Австралийской фондовой биржи;

- TOPIX – акции компаний, торгуемых на первой секции Токийской фондовой биржи.

Характерной чертой азиатской торговой сессии являются предсказуемость и невысокая волатильность. Формирующиеся в начале дня тенденции имеют обыкновение длиться до окончания торговой сессии. Поэтому спокойные торги в Азии, проходящие без резких скачков котировок, позволяют начинающим инвесторам набрать опыт без особого стресса.

Тихоокеанская торговая сессия

Самое «мирное» и наименее активное время торговли. Когда открываются Новозеландская и Австралийская биржи, большинство трейдеров еще или уже спит. Этим обусловлены низкие характеристики волатильности. Плюс через пару часов после того, как открываются тихоокеанские торги, начинается активность и в Азии. Поэтому зачастую инвесторы отождествляют эти две сессии.

Тихоокеанская торговая сессия открыта с 0:00 до 9:00 (мск).

Основную активность проявляют австралийские и новозеландские трейдеры. Биржи в Новой Зеландии начинают свою работу в 0:00 по Москве. Через час к ним присоединяются австралийцы.

Особенности сессии — затишье, когда американские трейдеры уже закончили свою работу, а азиатские еще не начали. При этом объемы заключаемых сделок, как правило, незначительны и не вызывают особого интереса в мировом масштабе.

Пересечения торговли

Самое «жаркое» время для американской сессии — с 16:00 до 18:00 по Москве. На эти два часа накладывается начало активной торговли в Америке и окончание торгов в Англии.

У европейской сессии есть два пика волатильности. В 11 утра по Москве на Лондонской бирже фигурируют мировые корпорации. А в 16:00 по Москве стартует торговля в США, которая приводит в движение котировки в Европе.

На 8 утра по времени в Москве приходится рост количества сделок в Азии, когда включаются в торговлю инвесторы Европы.

График работы бирж в мире

Время работы отдельных бирж

Выходные дни на мировых биржах

Выходные дни

Лучше начинать карьеру трейдера на тихоокеанской сессии: риски минимальные, но и заработки несущественные. Кстати, прежде чем ринуться в пучину финансовых страстей, узнайте из нашего материала, какие ошибки обычно совершают начинающие инвесторы.

Отточите навыки, а затем переходите на азиатскую сессию и экспериментируйте с ценными бумагами крупных японских компаний. Низкое колебание цен и предсказуемость на торгах в Азии позволяют отрабатывать долгосрочную инвестиционную стратегию.

Европейская и американская сессии подходят любителям «хардкора», то есть трейдерам с опытом, которые имеют все шансы получить хорошую прибыль за счет спекуляций.

Однако необходимо помнить, что для новичка спекуляции сопряжены с очень большим риском, так как в них, как правило, используются брокерские заемные деньги, что в случае неудачи чревато долгами и прочими неприятностями.

Первая фондовая биржа в мире — история фондового рынка США

Современные люди очень часто занимаются покупкой-продажей акций, валют, опционов, фьючерсов и т.п. Многие пока только этому обучаются. Приходя и уходя с биржи, они делают свой вклад в историю. Главной задачей, конечно же, является заработок денег. Трейдер, наряду с деньгами, получает и независимость от руководства, а также самостоятельный выбор, когда и сколько работать.Многие люди не интересуются историей создания биржевой торговли и о том, с чего все началось, а ведь именно появление бирж сильно повлияло на экономику многих стран. Рассмотрим поподробнее зарождение бижевой торговли.

О первых фондовых биржах в мире торговли

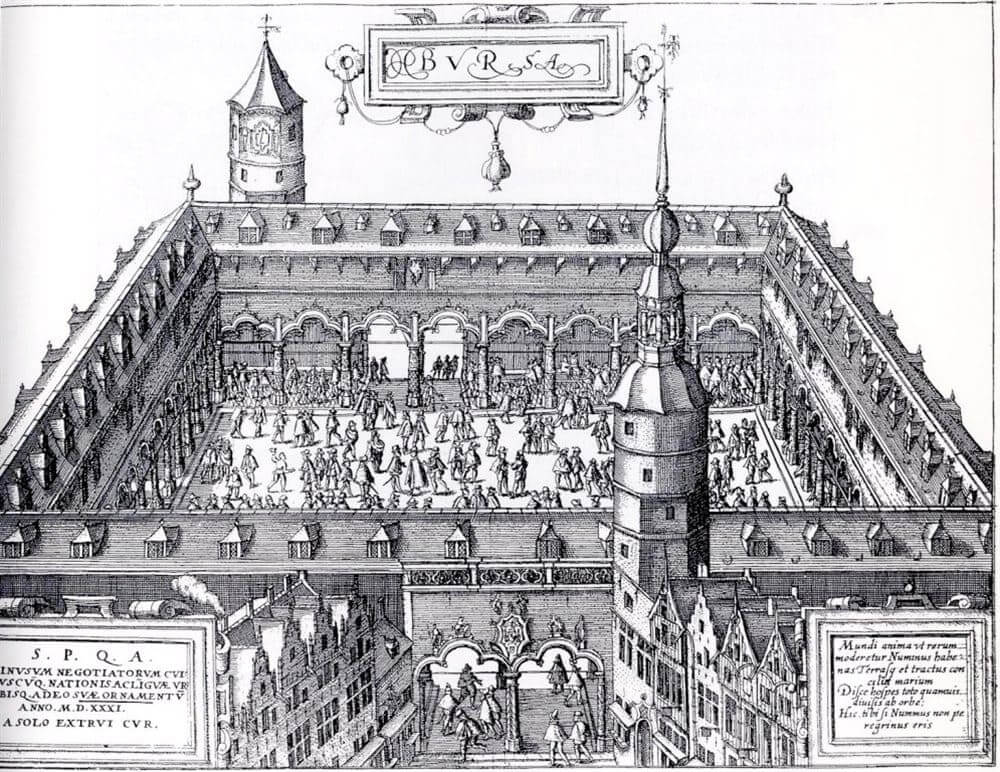

Первые биржи возникли в городе Брюгге, в который переехал Ван дер Бурсе, купец из Бельгии. Гостиница купца обрела популярность достаточно быстро, став центром торговли в городе, куда часто приезжали иностранные купцы. Ван дер Бурсе добивался цели — он хотел, чтобы его гостиница стала максимально подходящей для осуществления торговых сделок. Там были сейфы, зал для клерков, переговорные кабинеты. Принято считать, что «биржа» — это слово, которое произошло от фамилии этого знаменитого купца. В переводе с латинского Bursa — это кожаный мешок. Действительно, перед входом в Бурсе весел на стене фамильный герб, на котором были изображены три кожаных мешка.

Биржа Бурсе никогда официально не была зарегистрирована. Первая организованная биржа возникла в Антверпене — конкуренте Брюгге. Здание, которое предназначено для проведения торгов, было построено в 1531 году, перед входом в здание, на стене весела надпись — «Для торговцев всех стран и национальностей». Биржа Антверпена первой начала торговлю облигациями и ценными бумагами, эмиссию которых осуществляло правительство Нидерландов и власти определенных городов.Помимо ценных бумаг, на бирже проводилась срочная торговля товарами, это была торговля, подверженная большому риску, так как, тогда было очень опасно в море. Была активно развита спекуляция. Из-за больших рисков даже астрологические предсказания считались объективной информацией.Антверпенская биржа была успешной не долго. В 1550 г. Испанский и французский короли объявили, что они банкроты, это был кризисный толчок. Антверпен вскоре был разгромлен Альбой, испанским герцогом. Бразды правления поступили в руки Амстердамской биржи.

О процессе становления Амстердамской фондовой биржи

Амстердамская биржа сегодня считается наиболее старой. Год рождения биржи — 1612, но торговля как таковая началась намного раньше. Отдельное здание для ведения торговли было построено в 1612 году. Перед этим торги вели на мосту. Когда была плохая погода — в церкви. На амстердамской бирже были разносторонние торги: как товарами, так и бумагами (ценными). На этой бирже, в отличии от Антверпенской, торговали акциями компаний. Первая в мире акционерная компания — Ост-Индская, была основана в 1602 году. С этого же времени начал свою работу Амстердамская биржа. В Амстердаме вскоре еще одна компания (в 1621г.) была основана — Вест-Индская. Купить акции данной компании можно было как внутри Нидерландов, так и за рубежом. Впервые был составлен проспект эмиссии.Биржа Амстердамская развивалась стремительно, но избежать кризиса не смогла. Причиной, по которой обвалился рынок, были обыкновенные тюльпаны. Луковицы тюльпанов стали продавать на рынке, что привело к невероятной популярности и большой цене. На рынке в 1637 году началась настоящая паника. Вся экономика Нидерландов, в результате, потерпела крах. К концу XVII века Англия заняла место мировой биржи.

Учреждение первой специализированной Лондонской фондовой биржи для реализации ценных бумаг было проведено в 1773 году.

В 1792 году была основана Нью-Йоркская фондовая биржа (США). Ее создали 24 брокера, подписав первое брокерское соглашение. Это привело к организации первого Нью-Йоркского рынка ценных бумаг.

Появление фондовых бирж в США

На данный момент в Соединенных Штатах Америки можно выделить 2 значимые фондовые биржи — NYSE (New York Stock Exchange) и NASDAQ (National Association of Securities Dealers Automated Quotation).

Как Нью-Йоркская биржа, так и NASDAQ уже давно захватили первенство и являются крупнейшими и самыми капитализированными площадками в мире.

NYSE была создана в 1972 году Нью-Йоркскими брокерами, которые до этого собирались в кофейнях для ведении дел. Биржа расположена в Нью-Йорке на Уолл-Стрит и является символом финансовой мощи США.

История NASDAQ началась в 1968 году. После исследования, организованного конгрессом США, было принято решение о создании внебиржевой электронной системы торговли. Система очень активно развивалась и с внебиржевой торговли зародилась одна из крупнейших бирж в мире.

Главным преимуществом торговли на американских фондовых площадках является высокая степень надежности и прозрачности процесса. За торговлей следят государственные и частные регуляторы, которые защищают от мошенничества. Вторым по важности фактором является огромный выбор финансовых инструментов для торговли. Ежедневно биржи предоставляют на выбор более 7000 акций. Это открывает широкие возможности для заработка

О современном этапе становления фондовых бирж

В начале ХХ века насчитывалось множество фондовых бирж в разных странах. После 1939-1945 годов произошел процесс слияния бирж. Во многих странах осталось по одной бирже. в каждой крупной стране насчитывалось несколько фондовых бирж (в США несколько десятков). После Второй мировой войны повсеместно происходит процесс слияний фондовых бирж, в результате чего, во многих странах осталась всего по одной бирже.

Сегодня уже Лондонская фондовая биржа, как таковая, отсутствует. С 1986 года мы получили Международную фондовую биржу, которая поглотила все биржи Ирландии и Великобритании. Биржевые системы Японии и Франции также являются моноцентрическими.

Конец XIX — начало XX века характеризовался тем, что США был наиболее крупным мировым экспортером с/х продукции. Данная продукция составляла основу рынка товаров. С середины XIX до начала XX века, за 50 лет в США увеличилось число бирж до 1600.

Если вы хотите начать торговать на фондовых биржах США — мы приготовили для вас бесплатный видеокурс, который позволит разобраться в нюансах биржевой торговли. После изучения данного курса вы будете знать, с чего начать новичку, как составить свою торговую сратегию, правильно управлять рисками и эффективно торговать. Начинайте изучение прямо сейчас!

Часто задаваемые вопросы об истории фондового рынка

✔️ В каком городе возникла первая биржа?

Первые биржи возникли в городе Брюгге, в который переехал Ван дер Бурсе, купец из Бельгии. Биржа Бурсе никогда официально не была зарегистрирована. Первая организованная биржа возникла в Антверпене — конкуренте Брюгге.

✔️ Какая из существующих бирж самая старая?

Амстердамская биржа сегодня считается наиболее старой. Год рождения биржи — 1612, но торговля как таковая началась намного раньше. Отдельное здание для ведения торговли было построено в 1612 году. Перед этим торги вели на мосту.

✔️ Когда была создана биржа NYSE?

NYSE была создана в 1972 году Нью-Йоркскими брокерами, которые до этого собирались в кофейнях для ведении дел. Биржа расположена в Нью-Йорке на Уолл-Стрит и является символом финансовой мощи США.

✔️ Когда была создана биржа NASDAQ?

История NASDAQ началась в 1968 году. После исследования, организованного конгрессом США, было принято решение о создании внебиржевой электронной системы торговли. Система очень активно развивалась и с внебиржевой торговли зародилась одна из крупнейших бирж в мире.

Источник https://investprofit.info/usa-market/

Источник https://beststocks.ru/journal/vremya-raboty-birzh/

Источник https://sdg-trade.com/market/stati/istoriya-sozdaniya-amerikanskoj-fondovoj-birzhi