Как торгуются акции на бирже и вне ее: особенности внебиржевых сделок

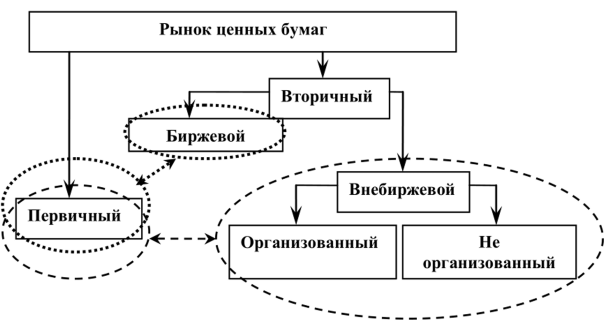

До 1608 года торговля любыми акциями велась вне биржи ценных бумаг — люди просто договаривались о купле-продаже, обсуждали цену и обменивались активами. Затем начали появляться фондовые биржи — централизованные системы, где обращение акций и других активов строго контролировалось, чтобы защитить покупателей и продавцов от мошеннических сделок, а заодно унифицировать систему формирования цены. Сейчас в мире насчитываются десятки фондовых бирж. Однако некоторые ценные бумаги оборачиваются не на биржах, а на свободном внебиржевом рынке. В чем же разница между внебиржевым рынком ценных бумаг и фондовой биржей?

Фондовая биржа и внебиржевой рынок ценных бумаг: базовые понятия

С фондовой биржей хорошо знакомы все постоянные читатели этого блога. В качестве примера можно привести Московскую биржу, Нью-Йоркскую фондовую биржу, Лондонскую биржу… Ключевая особенность биржевого рынка — это централизованность и управляемость. Фондовая биржа подчиняется четким правилам, по которым и происходят сделки. Эти правила устанавливаются отчасти государством, отчасти самой биржей. На биржевом рынке торгуются акции только тех компаний, которые смогли пройти процедуру листинга.

Немного о листинге

Выход компании на биржу — это огромный шаг, который позволяет привлечь новые средства и положительно сказывается на имидже фирмы. Но одного желания попасть в список торгуемых эмитентов недостаточно — фирма должна пройти листинг. Задача листинга — уберечь биржу от потока акций от ненадежных эмитентов. Единые стандарты качества повышают доверие инвесторов к бирже. Биржевые и внебиржевые ценные бумаги по факту отличаются именно тем, что первые смогли пройти листинг, а вторые — пока нет.

На Московской бирже действуют три уровня листинга, и на каждом — свои условия. Требования включают публикацию финансовой отчетности. Иногда к требованиям добавляется срок существования компании (например, фирмы, основанные менее трех лет назад, не смогут пройти первый уровень листинга), корпоративное управление, раскрытие информации и так далее. Любознательный читатель может познакомиться со всеми этими условиями на сайте Мосбиржи.

А что вне биржи

Внебиржевой рынок — это децентрализованная система, где нет контролирующих органов. Если на бирже ведется строгий контроль как качества торгуемых активов, так и совершения сделок, то вне ее работает только ФЗ 39 «О рынке ценных бумаг». Закон слабо защищает от мошенничества и низкопробных акций. Никакого клиринга, никакого листинга — все вольны торговать, чем хотят и на собственных условиях.

Цену на актив устанавливает продавец, но он может изменить ее по договоренности с покупателем. Это дает продавцу возможность несколько завышать цену, чтобы получить больше прибыли.

Теоретически, на бирже тоже можно выставить акции по любой цене. Просто их никто не купит, потому что они отображаются рядом с бумагами других продавцов, и для покупателя очевидна невыгодность такой сделки.

На внебиржевом рынке могут торговаться абсолютно любые активы — и те, что прошли листинг, и те, что пока что на фондовую биржу не попали. На практике акции, прошедшие листинг, практически не встречаются вне биржи. Внебиржевой рынок ценных бумаг и фондовая биржа, кратко говоря, в корне отличаются именно этим.

Внебиржевой рынок делится на организованный и неорганизованный. Первый представляет собой децентрализованную систему, в которой есть определенные правила торговли, которые выполняют все участники. Неорганизованный рынок — это торговля через договоры покупателя и продавца напрямую, без каких-либо формальных правил.

Ключевое различие между фондовым и внебиржевым рынками

| Фондовая биржа | Внебиржевой рынок |

| Требования к эмитентам |

Правила торговли ценными бумагами на внебиржевом рынке и фондовой бирже

На фондовой бирже существует множество правил и процедур, которые призваны снизить риски для участников торгов. Так, здесь регулярно проводится клиринг, а допуск к торгам имеют только аккредитованные финансовые организации — брокеры.

На внебиржевом рынке таких строгих правил нет. Торговать на организованном рынке можно как самостоятельно, так и через брокера. Стоит учитывать, что вне биржи не устанавливаются четкие цены, поэтому нужно дать брокеру понять, за какую сумму вы готовы купить ценную бумагу.

Как купить акции

Давайте вкратце рассмотрим алгоритм покупки ценных бумаг на биржевом и внебиржевом рынках.

Биржа

Чтобы купить акции на бирже, инвестор должен:

- Выбрать брокера и завести у него счет.

- Найти нужную акцию.

- Дать брокеру указание приобрести эту акцию для себя. Указание можно отдать как по телефону, так и по интернету (через сайт брокера или через торговый терминал).

Внебиржевой рынок

Чтобы приобрести акцию на внебиржевом рынке, вам нужно выйти на продавца. Это можно сделать с помощью самых разных площадок — найти человека, желающего продать акции, можно даже на Avito или в соцсетях. Есть и специализированные площадки — так называемые ОТС, которые выступают связующим звеном между продавцами и покупателями. ОТС-площадки не несут ответственности за риски мошенничества, они лишь наводят продавцов и покупателей друг на друга.

Преимущества и недостатки внебиржевого фондового рынка и фондовой биржи

Начнем с перечисления плюсов биржи:

- защита от мошенничества;

- более справедливые цены;

- больше возможностей для краткосрочной торговли, трейдинга;

- высокая ликвидность активов;

- бумаги более-менее проверенных компаний.

Среди минусов биржи:

- комиссии брокеру и бирже;

- из-за листинга в список торгуемых акций могут не попадать действительно стоящие стартапы.

А теперь к плюсам внебиржевой торговли:

- можно найти акции, которых нет на бирже;

- цена договорная, можно сторговаться до приемлемой стоимости;

- есть шанс найти стартап, который быстро вырастет в цене.

- высокий риск мошенничества;

- риск переплаты;

- низкая ликвидность.

Какой вариант торговли выбрать

Внебиржевой рынок может соблазнять дешевыми акциями перспективных компаний, которые могут в ближайшем будущем принести инвестору огромную прибыль. Но я настоятельно рекомендую новичкам не связываться с внебиржевыми сделками! Торговля на внебиржевом рынке может быть выгодной только для опытных инвесторов с хорошим именем, которые знакомы с продавцами если не лично, то хотя бы через пару друзей. В остальных случаях слишком велик шанс попасться на удочку мошенников.

Биржевое и внебиржевое размещение ценных бумаг различаются не только наличием листинга, но и ликвидностью акций — продать ценные бумаги, обращающиеся на бирже, гораздо проще. А это значит, что внебиржевая торговля слабо подходит для трейдинга (она ближе к инвестициям).

Итак, между биржевым и внебиржевым рынком ценных бумаг выбирайте первый вариант — здесь риски связаны только с движением цены.

Вывод

Внебиржевой рынок ценных бумаг и фондовая биржа кардинально отличаются друг от друга: системой контроля сделок, уровнем ответственности, допуском акций. Новичкам стоит отказаться от знакомства с внебиржевым рынком — слишком высок риск мошенничества, да и акции здесь в основном низколиквидные, так что для трейдинга подходят слабо.

Если вы узнали что-то новое и интересное из этой статьи, поделитесь ею с друзьями в соцсетях.

Разбор: что такое внебиржевой рынок, и какие сделки там совершают

Биржа – далеко не единственное место, где инвесторы могут совершать операции с акциями и другими активами. В том случае, если два контрагента хотят договориться напрямую на специальных условиях, они могут использовать так называемый внебиржевой рынок (Over The Counter, OTC).

Сегодня мы поговорим о том, как этот рынок устроен, чем отличается процесс совершения сделок на нем, и зачем здесь нужен биржевой брокер.

Примечание: внебиржевой рынок – это инструмент для опытных инвесторов, которых почему-то не устраивают условия сделок, которые они могут получить на бирже. Для совершения сделок на внебиржевом рынке понадобится открыть брокерский счет онлайн.

Что такое Over The Counter

Это децентрализованные рынки для совершения операций без посредников. Сделки на них проходят напрямую между двумя контрагентами. Для этого используется телефон, email, или специализированный софт (например, терминал Bloomberg).

На рынке OTC дилеры выступают в роли маркетмейкеров – участники объявляют цену, за которую готовы купить или продать определенный актив. Сделка проходит между двумя участниками, при этом другие игроки рынка не могут знать, по какой цене она была совершена.

Чем торгуют на внебиржевом рынке

На внебиржевом рынке инвесторы могут совершать операции с активами различных типов: от акций до всевозможных бондов, деривативов и структурных продуктов. Часто информации о конкретных финансовых инструментах в открытых источниках практически нет.

Соглашение, по которому проходит сделка, отличается от стандартного договора куплипродажи финансовых инструментов на бирже. В нем стороны согласуют такие условия, как цена покупки или продажи, вид инструмента, а также, возможные дополнения.

Риски

Устройство OTC-рынков подразумевает значительно более высокую степень риска. В частности, здесь есть риски контрагента – то есть вероятность того, что одна из сторон сделки обанкротится до того, как выполнит свою ее часть или не сможет сделать это в будущем.

Непрозрачность рынка OTC также способствует росту уровня риска. К примеру, во время ипотечного кризиса в США в 2007-2008 годах многие деривативы CDO (Collateralized Debt Obligation — облигации, обеспеченные долговыми обязательствами) и CMO (Collateralized Mortgage Obligations — облигации, обеспеченные ипотечными обязательствами) – торговались исключительно на рынке OTC.

Банки выпускали CDO на основе плохих жилищных кредитов, выданных людям, которые не могли их оплачивать или внесли минимальный первоначальный взнос. С развитием кризиса на рынке недвижимости США, такие финансовые инструменты стали токсичными, держатели массово пытались от них избавиться. Однако упавшая почти до нуля ликвидность сделала решение этой задачи крайне сложным.

Зачем нужен брокер

Чтобы избежать подобных ситуаций, инвесторам необходимо тщательно просчитывать возможные риски или привлекать специалистов, которые смогут это сделать. В этом как раз и заключается роль биржевого брокера при проведении таких сделок. В рамках внебиржевого рынка компания может быть как брокером, так и расчетным центром, помогая оценивать все риски.

К примеру, ITI Capital оказывает услуги сопровождения внебиржевых сделок с акциями, еврооблигациями, форвардными или опционными контрактами, структурными продуктами, РЕПО. Мы проводим сделки любой сложности с большим количеством финансовых инструментов.

Без посредников: биржевые и внебиржевые облигации

На Московской бирже торгуются более 2000 различных облигаций. На внебиржевом рынке их еще больше. Что это такое и зачем инвесторам заключать сделки напрямую — в статье.

Биржевые облигации — это долговые бумаги, которые биржа регистрирует и одновременно допускает к торгам. Внебиржевая торговля, в свою очередь, позволяет инвестировать в облигации напрямую без участия площадки.

Как эмитент выпускает облигации

Компания может зарегистрировать облигации через Банк России, биржу или центральный депозитарий. Это закреплено статьей 20.1 закона 39-ФЗ «О рынке ценных бумаг».

Через Банк России регистрируют корпоративные, или классические, облигации. Эмитент подает документы в Банк России и регистрирует выпуск облигаций. С такими долговыми бумагами можно делать все что угодно — предложить своим сотрудникам, закрытому кругу инвесторов, торговать ими напрямую или разместить на бирже. Если эмитент продает такие облигации напрямую инвестору, они называются внебиржевыми.

Через биржу регистрируют биржевые облигации. Регистрация долговых бумаг через биржу быстрее и проще для эмитента с точки зрения оформления документов. Но такие облигации не могут распространяться по закрытой подписке среди ограниченного круга инвесторов.

Через центральный депозитарий регистрируют коммерческие облигации. Эти облигации должны размещаться по закрытой подписке ограниченному кругу инвесторов, если выполняется хотя бы одно из условий:

- облигации предлагаются только квалифицированным инвесторам;

- предлагаются не более 150 человек, за исключением квалифицированных инвесторов. Например, сотрудникам компании;

- сумма привлекаемых средств по облигациям в течение одного календарного года меньше миллиарда рублей;

- каждый инвестор покупает облигаций на сумму не менее 1,4 млн рублей.

Биржа и центральный депозитарий могут устанавливать дополнительные правила для регистрации биржевых и коммерческих облигаций.

Что такое биржевые облигации

Биржевые облигации — это облигации, которые биржа регистрирует и одновременно допускает к торгам без обращения в Банк России. Закон 39-ФЗ «О рынке ценных бумаг» и Московская биржа накладывают на биржевые облигации следующие ограничения:

- владельцы биржевых облигаций могут получить только номинальную стоимость и купонный доход. При банкротстве эмитента владельцы получают права по обеспечению таких облигаций;

- биржевые облигации размещаются только по открытой подписке неограниченному кругу инвесторов. Исключения — ипотечные облигации и облигации для квалифицированных инвесторов;

- нельзя использовать залог для обеспечения по облигациям;

- выплаты номинала и купонов по облигациям осуществляются только деньгами, то есть биржевые облигации не могут конвертироваться в акции или другие активы эмитента;

- биржевые облигации не могут быть бессрочными.

Что такое внебиржевой рынок и внебиржевые облигации

Не все компании хотят размещать свои ценные бумаги на бирже: не все готовы раскрывать финансовую информацию, а для кого-то размещение экономически невыгодно. Но получать инвестиции не обязательно через биржу. Можно продавать ценные бумаги инвесторам напрямую, то есть на внебиржевом рынке.

Внебиржевой рынок, или OTC-market (Over The Counter), — торговля ценными бумагами напрямую между участниками рынка, без биржи. Сделки могут проходить с помощью специальной платформы, похожей на доску объявлений, или между покупателем и продавцом по договору купли-продажи ценных бумаг. Он делится на организованный и неорганизованный внебиржевой рынок.

Организованный внебиржевой рынок предполагает, что сделки регистрируются в специальной системе, похожей на доску объявлений. В России существуют две самых популярных: MOEX Board и RTS Board.

Инвесторы и эмитенты могут рассылать объявления о сделках, формировать списки контрагентов, вести переговоры, оставаться анонимными и автоматически регистрировать сделки в центральном депозитарии.

Неорганизованный внебиржевой рынок предполагает, что покупатель и продавец заключают договор купли-продажи ценных бумаг напрямую. После сделки нужно обратиться в депозитарий и переоформить владельца ценных бумаг.

Поиск покупателя и продавца, переговоры о цене, проверка участников и оформление документов происходят в ручном режиме. Никаких четких правил нет.

Внебиржевые облигации — это облигации, которые соответствуют требованиям законов РФ и торгуются на внебиржевом рынке. Чаще всего это еврооблигации и облигации небольших российских эмитентов.

Как найти и купить биржевые облигации

Биржевые облигации на Мосбирже можно найти через встроенный поиск. В нем нужно отметить галочку «Биржевые облигации».

Как найти и купить внебиржевые облигации

Через брокера. Если брокер предоставляет доступ к внебиржевому рынку, нужно изучить условия, предлагаемые инструменты и подать поручение на покупку или продажу ценных бумаг.

Через системы MOEX Board и RTS Board. К ним могут получить доступ даже физические лица. Нужно собрать необходимый пакет документов и оплатить комиссию. После подключения использовать торговый или web-терминал для поиска и заключения сделок.

Напрямую через договор-купли продажи. Как правило, при этом существует огромный риск встретить мошенников и лишиться капитала. Исключение — продажа ценных бумаг напрямую сотрудникам компании.

Кратко

- Биржевые облигации — это облигации, которые биржа регистрирует и одновременно допускает к торгам без обращения в Банк России.

- Выпуск биржевых облигаций проходит быстрее, потому что биржа одновременно проводит регистрацию и листинг.

- Плюсы биржевых облигаций для инвестора — высокая ликвидность, чаще всего доступны без квалификации, биржа сама составляет рейтинг эмитентов с помощью котировального списка. Минус — чаще всего нельзя купить облигации небольших эмитентов.

- Внебиржевые облигации — это облигации, которые соответствуют требованиям законов РФ и торгуются на внебиржевом рынке. В основном это еврооблигации и облигации небольших российских эмитентов.

- Плюсы внебиржевых облигаций — их почти столько же, сколько торгуется на бирже. Можно купить еврооблигации и облигации небольших эмитентов с высокой доходностью. Минусы — низкая ликвидность, высокий порог входа через брокера, часто доступны только квалифицированным инвесторам.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

- Куда вложить

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Источник https://bayturin.ru/kak-torguyutsya-aktsii-na-birzhe-i-vne-ee-osobennosti-vnebirzhevyh-sdelok/

Источник https://habr.com/ru/company/iticapital/blog/465587/

Источник https://gazprombank.investments/blog/education/without-intermediaries/