Как экономические новости влияют на фондовый рынок

Многие слышали о том, что фондовый рынок (и шире, финансовая система любой страны) часто реагирует на внешние события повышением или падением котировок. Сообщения о том, что та или иная новость «обрушила рынок» появляются в СМИ с завидной регулярностью. Очередной такой случай произошел сегодня, когда после объявления об очередных санкциях со стороны США по отношению к российским компаниям и официальным лицам, фондовый рынок и курс национальной валюты России снизились. Оставляя в стороне политическую составляющую этого вопроса, нам показалось интересным, тем не менее, подробнее взглянуть на механику влияния новостей на фондовый рынок на данном конкретном примере.

В чем новость

Как сообщили средства массовой информации, секторальные санкции США наложены на компании «Новатэк», «Роснефть», Внешэкономбанк и Газпромбанк. В результате этого действия активы перечисленных компаний не будут заморожены, но американским организациям и гражданам отныне запрещено инвестировать в новые акции и облигации этих предприятий.

Под ограничения попали и ряд компаний оборонно-промышленного комплекса РФ, включая корпорацию «Алмаз-Антей» и концерн «Калашников», НПО «Ижмаш», НПО «Базальт», «Уралвагонзавод», ОАО «Концерн «Радиоэлектронные технологии»», концерн «Созвездие», НПО Машиностроения, ОАО «Конструкторское бюро приборостроения».

Реакция рынка

После открытия торгов на отечественных и зарубежных биржах котировки «Роснефти» и «Новатэка» обвалились — к 14.59 мск акции «Роснефти» подешевели на 4,46% до 233 руб. за ценную бумагу. На открытие они падали на 5,4%. Акции «Новатэка» подешевели на 8,87% до 364,6 руб. Стоимость депозитарных расписок «Новатэка» упала на 11,27% до $103,9 за бумагу, а расписки «Роснефти» снизились на 5,58% до $6,67 за одну расписку на Лондонской бирже.

Курс доллара к 14.43 мск вырос на 60,65 коп. до 34,99 рублей, а в ходе торгов даже превышал отметку в 35 руб. Курс евро поднялся на 83,1 копеек до 47,34 руб. Индекс РТС к 15.01 по московскому времени упал на 4,71% до 1286,97 пункта. ММВБ упал на 3,05% до 1430 пункта.

В разговоре с изданием «Ведомости» аналитики финансовых организаций отмечали негативное влияние подобны новостей на фондовый рынок. В частности, один из них отметил:

[Негативные новости] это долгоиграющая тема, которая будет оказывать негативное влияние на российские компании (кредит станет дороже) и в целом на российскую экономику через повышение кредитных рисков и, соответственно, удорожание заимствований.

Почему

Редакция блога «Ай Ти Инвест» попросила аналитика компании Василия Олейника объяснить, почему сегодняшние новости оказали такое влияние на котировки, и можно ли было извлечь из этого какую-то выгоду:

Сегодняшний обвал является самым сильным падением с 3 марта. От мягких санкций, которые затрагивали лишь частных лиц, США перешли к более жёстким экономическим санкциям, которые затрагивают деятельность отдельных компаний и целых отраслей экономики. Так называемые новые «секторальные» санкции могут существенно ухудшить ситуацию в экономике России, что незамедлительно скажется и на фондовом рынке. Пессимизм инвесторов объясняется тем, что первый этап подобных ограничений сильно ударит по попавшим под них организациям — все они лишились американского рынка заимствования капитала и не смогут занимать деньги в США и будут вынуждены делать это в других странах.

В результате, из-за нехватки капитала может быть заморожен целый ряд среднесрочных и долгосрочных проектов, а работа таких госструктур, как ВЭБ и Газпромбанк могут существенно усложниться, и государство здесь вряд ли сможет существенно помочь. Проблемы с ликвидностью и так уже начинают давить на многие российские компании и ЦБ всем помочь не может. Российские кредитные организации уже не первый месяц привлекают деньги даже под любые нерыночные активы, тем самым, ухудшая баланс Центрального Банка.

В итоге, российским компаниям ничего не останется, как искать новый капитал для долгосрочных проектов, например в азиатском регионе, но им это вряд ли удастся. Ситуация эта крайне плачевная и не исключено, что на этом США не остановится. Следующие удары по Российской экономике могут быть более сильными, вопрос лишь в том, поддержит ли их Европа, поскольку именно Европа является главным торговым партнёром России. Надежда лишь на здравый смысл и эффект бумеранга, ведь если ЕС сделает хуже России, то тем самым он сделает хуже и себе.

Введённый сегодня пакет экономических санкций этот реально нонсенс. Впервые в истории они введены не по линии Совета Безопасности ООН, а через надгосударственные организации Евросоюза, правительственные организации США, Германии, Канады, Австралии и др. Причина этого заключается в бессмысленности проведения санкционных мер против России в Совете Безопасности ООН, ведь страна является его членом и имеет право вето.

Отыграть подобное событие и заработать на нём было практически невозможно, так как большую часть негатива российский рынок дисконтировал уже на открытии и далее весь день провёл вблизи минимальных отметок. Заработать на этой новости могли лишь те, кто уходил на ночь в коротких позициях, но спрогнозировать выход подобных новостей очень сложно, хотя часто они бывают ожидаемы.

В следующих постах мы будем более подробно рассматривать на практических примерах влияние новостей (как экономических, так и политических) на финансовую систему и фондовый рынок, в частности. Не все новости имеют краткосрочное влияние, как в рассмотренном выше случае — важно понимать, какими признаками обладают новости долгосрочного и краткосрочного «типа», чтобы верно определять их возможные финансовые последствия.

Как ключевая ставка влияет на фондовый рынок

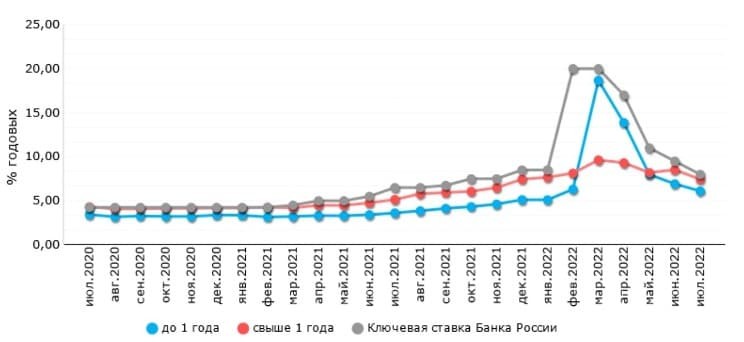

Рис. 2. Изменение доходности двухлетних государственных облигаций США, 2015–2022. ФРС постепенно поднимала ставку вплоть до июля 2019 г., а в феврале 2020 резко снизила её с 2,5 до 0,5%. Источник: TradingView

Акции

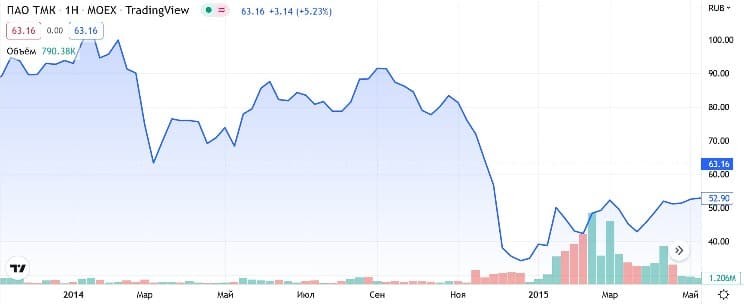

Рис. 3. Динамика изменения стоимости акций «ТМК» в зависимости от колебаний ключевой ставки, 2014 — май 2016. Источник: TradingView

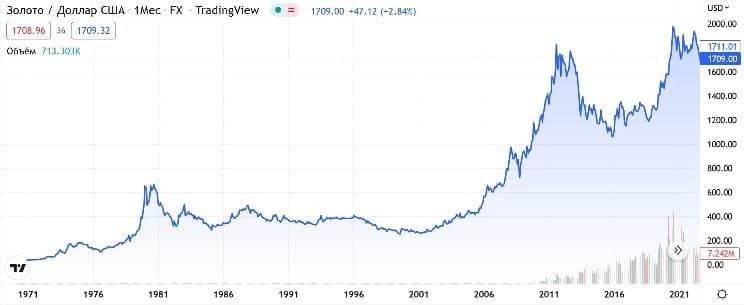

Драгоценные металлы

Недвижимость

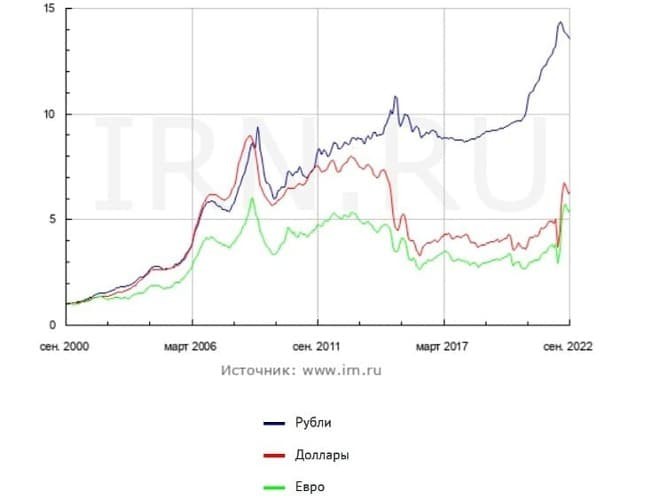

Рис. 5. Динамика изменения цен на недвижимость в Москве в разных валютах, 2000–2022. Источник: IRN.RU

Как различные финансовые инструменты реагируют на рост ключевой ставки?

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Будущее фондового рынка: как новые условия влияют на частные инвестиции

Накануне индекс Мосбиржи на минимуме терял более 10%, но к концу торгов снижение замедлилось. Первый зампред Сбербанка Александр Ведяхин оценил долгосрочные перспективы рынка и отметил важные трансформационные процессы

Российский фондовый рынок после февраля

После февральских событий и последовавшего ухода нерезидентов с российского фондового рынка основной движущей силой на нем стали локальные частные инвесторы, то есть население: с февраля по август их доля в объеме торгов акциями выросла с 43% до 76%. Несмотря на падение индекса Мосбиржи более чем на 60%, интерес населения к фондовому рынку не просто не угас, напротив, общее число розничных инвесторов выросло с 18,1 млн в марте до более чем 21 млн в августе. Это уже 28% экономически активного населения, и темпы роста все увеличиваются.

Правда, с марта этого года люди стали осторожнее: при сохранении числа активных инвесторов на уровне прошлого года средний размер сделок снизился вдвое. «Рынок в значительной степени теперь зависит от поведения розничных инвесторов, а они сейчас во многом заняли выжидательную позицию», — говорила в конце мая первый зампредседателя Банка России Ксения Юдаева. Меняется и портрет начинающего инвестора: если в апреле — мае это были в основном спекулятивно настроенные клиенты, то в июне-июле — долгосрочные инвесторы в облигации.

На долговом рынке мы видим уже практически полное восстановление рынка российских корпоративных облигаций с достаточно узкими спредами к ОФЗ для корпоративных размещений, а также новации в части размещений в юане. Банковский сектор, несмотря на санкции, сохранил устойчивость, а именно он формирует основной спрос на корпоративные облигации и определяет их стоимость.

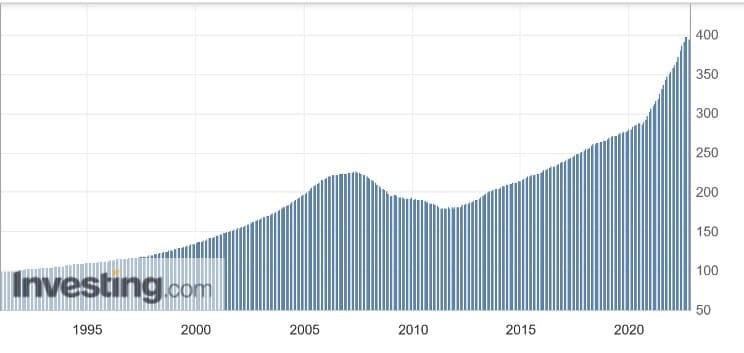

Опыт Ирана

Российский финансовый сектор столкнулся с широким набором санкций, но опыт того же Ирана показывает, что это не является препятствием для развития локального фондового рынка. Тегеранская фондовая биржа сегодня входит в топ-20 в мире. Ее капитализация сравнима с капитализацией Московской биржи на начало 2021 года — выше $1 трлн, хотя экономика Ирана примерно в шесть раз меньше российской. Индекс Тегеранской биржи за последние восемь лет с поправкой на инфляцию и рыночный обменный курс вырос в 1,6 раза, тогда как индекс ММВБ — в 1,2 раза, а основной американский индекс S&P 500 — в 2,6 раза. Количество компаний, акции которых обращаются на Тегеранской бирже, — 369, а вместе с еще одной иранской биржей Farabourse — 700, тогда как на Московской бирже число эмитентов всех котировальных уровней не превышает 274.

Какие факторы привели к столь показательному росту фондового рынка в Иране? Бюджет Ирана постоянно сводится с дефицитом, что приводит к росту госдолга и денежной массы, а следовательно, к высокой инфляции (30–40% в год с 2018 года). При этом ставки по банковским вкладам остаются существенно ниже нее. Как следствие, в отсутствие возможностей вывоза капитала иранцы вкладывают деньги в недвижимость и фондовый рынок. Кроме того, с 2000 года в Иране стремительно росли новые сектора экономики, в частности сельское хозяйство, логистика и нефтехимия, восстанавливался экспорт. Рост количества мелких частных инвесторов, с одной стороны, и новых отраслей, с другой, дал возможность выхода на рынок компаниям малой и средней капитализации, что сделало фондовый рынок Ирана довольно диверсифицированным.

Фондовый рынок как источник инвестиций

Инвестиции в российскую экономику составляют порядка ₽23 трлн в год, из которых более половины корпорации инвестируют из прибыли, 18% приходится на трансферты из бюджета, 10% — на кредиты банков и всего 5% — на капитал, привлеченный с фондового рынка. По прогнозу Минфина и ЦБ, к 2030 году инвестиции вырастут почти в два раза, до ₽43 трлн. Но это подразумевает более чем двукратное увеличение доли фондового рынка — до 11%. Соответственно, в денежном выражении его вклад в инвестиции должен вырасти примерно в четыре раза.

Фондовый рынок в России имеет потенциал многократного роста. Наша экономика генерирует операционный денежный поток порядка 27% от ВВП, и эти деньги должны быть либо реинвестированы, либо размещены так, чтобы давать доход выше инфляции. Россияне имеют в своем распоряжении около ₽40 трлн, из которых три четверти хранятся на банковских счетах или депозитах и еще четверть — в виде наличных сбережений. Вызванное санкциями сокращение инструментов для инвестирования, закрытие внешних рынков, ограничение валютных операций и рост общего интереса населения к биржевой торговле создают большое движение денег на фондовый рынок, а это значит, что он будет расти как в терминах стоимости акций, так и в терминах количества эмитентов.

Предпосылки для дальнейшего роста

Пока состав нашего фондового индекса слабо диверсифицирован по отраслям и сильно смещен в сторону банков и экспортеров, тогда как компании инновационных секторов экономики, промышленности, компании, ориентированные на внутренний спрос, в его структуре представлены слабо. Приток денег небольших частных инвесторов на биржу позволит молодым технологическим компаниям получать финансирование на открытом рынке, а значит, даст стимул инвесторам вкладываться в стартапы, так как становится понятным событие ликвидности , когда инвестор на ранней стадии получает свои деньги с хорошей возвратностью. Кроме того, с точки зрения размера эмитентов явный перекос сейчас наблюдается в сторону крупнейших федеральных компаний. Расширение базы розничных инвесторов открывает возможности выхода на рынок крупным, средним и малым компаниям, в том числе региональным.

Еще одна зона развития — процент акций в свободном обращении. В России эта доля составляет лишь 33%, а в более развитых странах — 50–80%, что также говорит о возможности наращивать инвестиции через дополнительное размещение долей компаний на фондовом рынке.

Будут деньги — будут и новые дебютные размещения. За три последних года на российском рынке было лишь 44 сделки IPO. Для сравнения, в Евросоюзе и США за то же время проведено по более чем 800 IPO, а в Китае — более 1400.

Условия для роста

Опора на частные инвестиции требует постоянного подкрепления доверия к финансовой системе. И неотъемлемым условием здесь является предсказуемость дивидендных политик, в том числе компаний с госучастием, поскольку они формируют в целом восприятие об уровне корпоративного управления и прозрачности.

Безусловно, важны для розничных инвесторов и долгосрочные фискальные стимулы, такие как налоговые вычеты по ИИС, вычеты за долгосрочное владение ценными бумагами. В этом году в качестве мер поддержки проценты по депозитам вывели из-под налогообложения, а купоны по долговым инструментам — нет. Для стимулирования развития долгового рынка было бы полезно устранить и этот дисбаланс.

Но во многом дальнейший интерес людей к рынку акций и облигаций будет зависеть от работы аналитиков, от их инвестиционных идей, которые попадаются на глаза новичкам. Доступность аналитики и манера общения с клиентами могут укрепить доверие населения к фондовому рынку — или, наоборот, разрушить его. Потеря частным инвестором ₽50 тыс. при общем счете в ₽100 тыс. несопоставима с потерей $50 млн для инвестфонда, управляющего десятками миллиардов долларов. Поэтому задача аналитика — подбирать идеи, исходя из особенностей, возможностей и ограничений розничного инвестора, учить его разумно реагировать на новости и пропускать инфошум. «Новая аналитика» должна учитывать тип клиента (так как портрет розничных инвесторов крайне неоднороден), балансировать на грани полезности и взвешенности, с одной стороны, и легкости чтения и восприятия — с другой.

Будущее фондового рынка

Сегодня отечественный рынок акций отражает в своих оценках геополитические риски. Кроме того, доля банков и компаний нефтегазового сектора в его структуре превышает их реальную долю в экономике, что приводит к заниженной оценке рынка в целом. Наконец, рынок сейчас не учитывает того модернизационного потенциала экономики, который должен быть реализован в течение следующих пяти — семи лет, когда, я уверен, будут создаваться новые и расти существующие компании, замещающие ушедших с рынка западных поставщиков услуг и товаров. Выход таких компаний на рынок акций позволит как диверсифицировать его структуру, так и повысить его оценку.

Высокотехнологическое развитие брокерских услуг, сохранение налоговых вычетов по ИИС, прозрачность и предсказуемость дивидендных политик компаний, а также действия ЦБ по защите интересов инвесторов привлекут на фондовый рынок еще больше частных инвесторов, и он покажет рост, заметно превышающий уровень инфляции.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Первый заместитель председателя правления Сбербанка Александр Ведяхин специально для «РБК Инвестиций»

Источник https://habr.com/ru/company/iticapital/blog/230235/

Источник https://journal.open-broker.ru/investments/kak-klyuchevaya-stavka-vliyaet-na-fondovyj-rynok/

Источник https://quote.rbc.ru/news/article/6329ad3b9a79473960e701bf